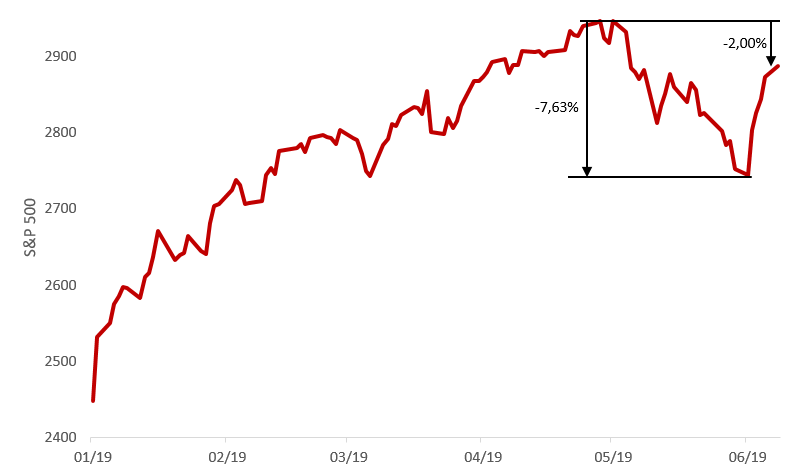

U prosincu prošle godine američka centralna banka promijenila je retoriku i nagovijestila kraj restriktivne monetarne politike. Bio je to vrlo snažan signal za dionička tržišta i uvod u fenomenalan početak godine. Uz porast od 18% u svega četiri mjeseca, američki dionički indeks S&P 500 postigao je i novi marginalni all-time high. Međutim, nekonstruktivna diskusija između SAD-a i Kine oko trgovinskog rata, zabrana uvoza Huaweijevih proizvoda pod optužbama za špijunažu i konačno najava uvođenja carina Meksiku, preplašili su ulagače. Tijekom svibnja indeks S&P 500 doživio pad od preko 7%.

Grafikon 1: Kretanje vrijednosti S&P 500 indeksa

Izvor: Bloomberg

U takvim trenucima investitorima je teško procijeniti kada je dno, odnosno hoće li to biti samo još jedna korekcija ili je to početak pravog bear marketa. Zbog toga često učine pogrešku i u panici prodaju pozicije u najgorem trenutku. U ovom slučaju tržištu je trebalo svega tjedan dana da vrati dvije trećine izgubljenog.

Pogledajmo što kaže povijest. Od 1950. g. S&P 500 je unutar godine doživio pad vrijednosti od preko 5% u 65 od 70 godina, odnosno to se dogodilo u 93% godina.

Jedine godine u kojima se to nije dogodilo su bile:

- 1954. (-4,4%)

- 1958. (-4,2%)

- 1964. (-3,5%)

- 1995. (-2,5%)

- 2017. (-2,8%)

U istom razdoblju u 40% godina najveća korekcija cijene koja se dogodila iznosila je 5-10%, u jednako toliko godina korekcija cijene S&P-a od 10-20%, dok se veći pad cijene od 20% dogodio u 16% godina. Drugim riječima, povijesno se u 55% godina događa pad od vrha veći od 10%. Dakle, padovi su normalna stvar za tržišta, ali kako će proći dugoročni investitor koji je izdržao psihološki pritisak i othrvao se prodaji pozicije iz straha da se oporavak neće nikada dogoditi?

Prosječno vrijeme potrebno za oporavak tržišta nakon padova od 10-20% bilo je 4 mjeseca, što je za dugoročnog ulagača relativno kratak period. Za oporavak od pravog bear marketa ipak treba imati više strpljenja; nakon padova većih od 20% za oporavak su u prosjeku bile potrebne gotovo dvije godine. Treba međutim naglasiti da je zbog vrlo dugog vremena oporavka od padova 1973. i 2000. godine prosjek značajno viši od medijana koji iznosi 7 mjeseci. Također, uz pretpostavku da investitor ne investira baš na samom vrhuncu, dodatni optimizam daje činjenica da je u preko polovice slučajeva nakon dvoznamenkastog pada tržišta ta ista kalendarska godina završila pozitivnim prinosom.

Uz dugačak rok ulaganja snažne korekcije nisu razlog za odustajanje od daljnjeg investiranja. Dapače, dodatno ulaganje u vrijeme bear marketa može dugoročno povećati vrijednost portfelja jer omogućuje jeftiniji ulazak u poziciju. Unatoč tome, to je u trenucima povećane volatilnosti ponekad teško napraviti s obzirom na ljudsku usađenu nesklonost rizicima. Ako ste dakle spremni preuzimati prethodno opisane rizike koji nose i veće moguće povrate te želite na na duži rok ulagati u dionice, onda je za vas jedan od izbora i naš dionički fond koji ulaže u globalna dionička tržišta InterCapital Global Equity.

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama. Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: https://icam.hr/investicijski-fondovi/ gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku. Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude. Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama. Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.

PRIJAVITE SE NA NEWSLETTER send