Na globalnom dioničkom tržištu jedna od vječnih dilema ulagača je Europa ili SAD; kojem tržištu dati prednost u pojedinom trenutku? Iako obje regije trenutno uživaju potporu vrlo dobre makroekonomske pozadine koja zasad nadjačava utjecaj očekivanog stezanja monetarnih politika FED-a i ECB-a, odnosno postepenog podizanja kamatnih stopa, među njima postoje značajne razlike.

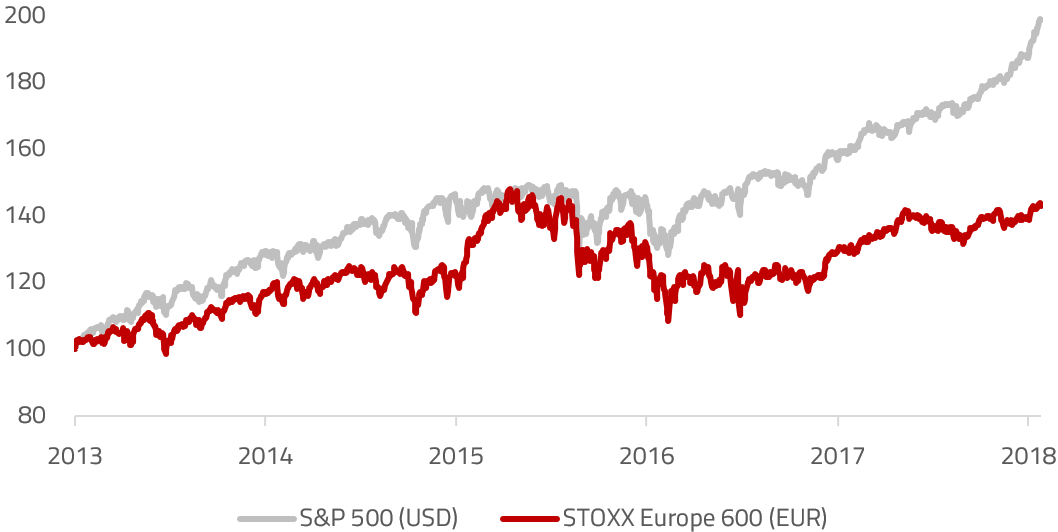

Grafikon 1. Izvedba vodećih američkih i europskih dioničkih indeksa od 2013.g. (indeksirano na 100 1.1.2013.)

Izvor: Bloomberg

Europske dionice trenutno su jeftinije od američkih

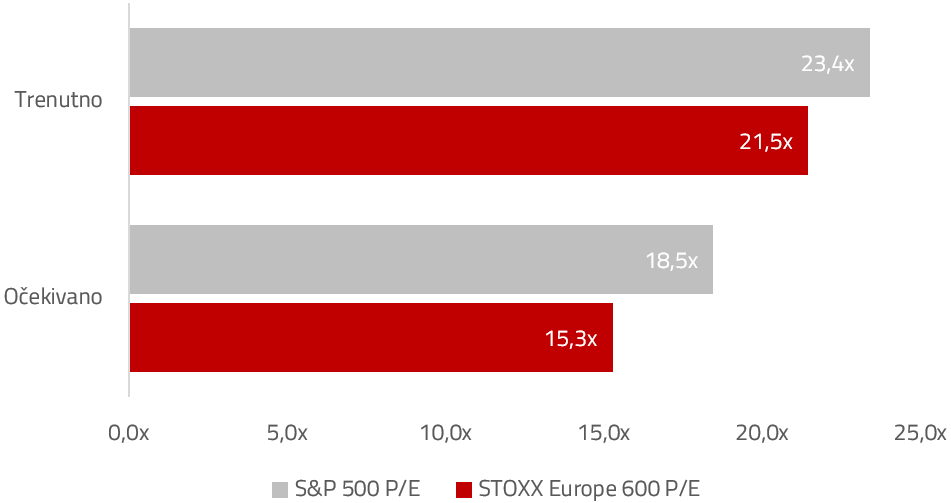

Američko tržište mjereno indeksom S&P 500 trenutno se trguje na omjeru cijene i zarade (P/E) od oko 23. Ovaj pokazatelj možemo interpretirati kao cijenu koju plaćamo za jedinicu dobiti, odnosno u koliko godina bi nepromijenjena dobit kompanije povratila inicijalnu investiciju. Europsko tržište mjereno indeksom STOXX Europe 600 bilježi tek blago povoljniji P/E omjer od oko 21. Međutim, kada se u jednadžbu doda očekivana stopa rasta dobiti koja za SAD u sljedećih 12 mjeseci iznosi oko 27%, a za Europu znatno viših 40%, promatrani omjeri znatno se mijenjaju. S&P 500 se tako uz očekivanu dobit trguje na P/E omjeru od oko 19, dok je indeks STOXX Europe 600 na povoljnijih 15. Regionalne dionice pak su za usporedbu još povoljnije uz P/E pokazatelje u rasponu od 10 do 12, no istovremeno nose i višu stopu rizika obzirom na ograničenu likvidnost, političko okruženje i korporativno upravljanje.

Grafikon 2. Trenutni i očekivani P/E omjeri u SAD-u i Europi

Izvor: Bloomberg

Američke dionice ostvaruju bolju profitabilnost od europskih

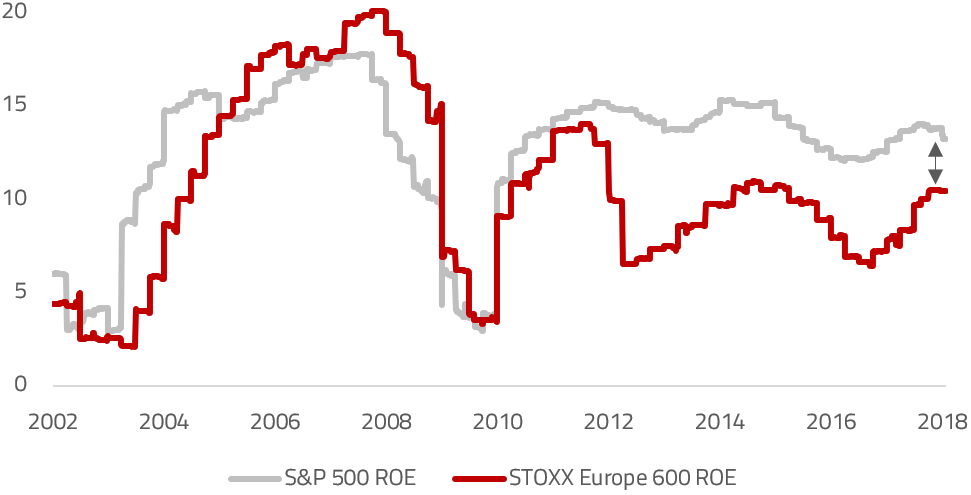

Kada govorimo o razlici u valuacijskim razinama, ono što najprije moramo primijetiti je razlika u povratu na kapital (ROE), pri čemu prednost imaju američke dionice. Povrat na kapital je jedna od najvažnijih mjera profitabilnosti koja iskazuje sposobnost kompanije za stvaranje dobiti iz uloženog kapitala, odnosno internu efikasnost u alokaciji raspoloživog kapitala. Uz sve ostale jednake parametre, efikasnija kompanija naravno zaslužuje viši P/E omjer budući da je dobit koju trenutno ostvaruje održivija u dugom roku te ima značajniji potencijal rasta.

Grafikon 3. Povijesno kretanje povrata na kapital u SAD-u i Europi

Izvor: Bloomberg

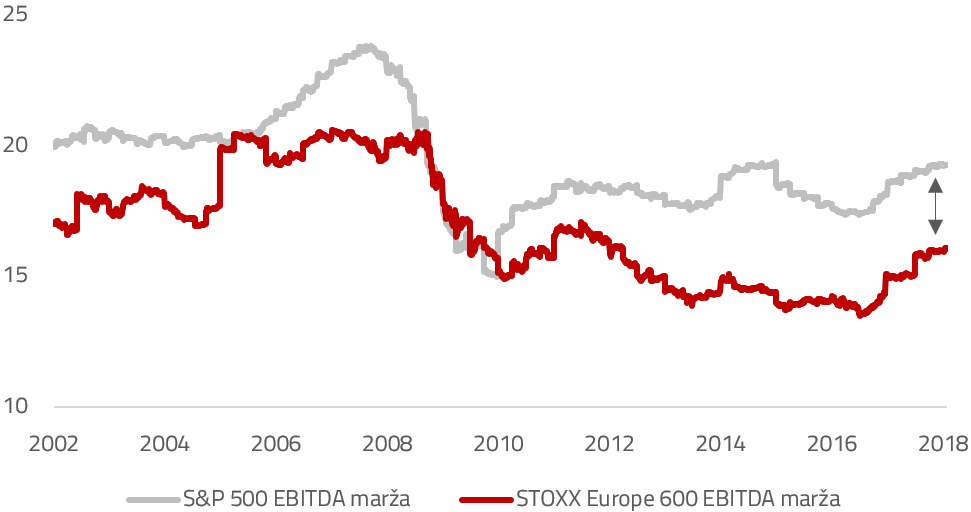

Jedan od uzroka za niži povrat na kapital kod europskih kompanija jesu slabije marže. Promatrajući operativnu, odnosno EBITDA maržu primjećujemo zaostatak indeksa STOXX Europe 600 za indeksom S&P 500 od preko 3 postotna poena. Međutim, jednako tako je primjetan i trend smanjenja te razlike obzirom da je Europa ipak u nešto ranijoj fazi gospodarskog ciklusa i tek sada dolazi do bolje iskorištenosti proizvodnih kapaciteta koja rezultira nižim fiksnim troškovima po jedinici i u konačnici višoj operativnoj profitabilnosti. Ukoliko se takav trend nastavi, europske dionice mogle bi u 2018.g. ostvariti prednost pred SAD-om. S druge strane, monetarne politike vodećih centralnih banaka FED-a i ECB-a također će imati značajan utjecaj na kretanja dioničkih tržišta – možda i presudan, a ECB-ov početak i tempo stezanja je ipak pod većim upitnikom te stoga predstavlja i značajniji rizik.

Grafikon 4. Povijesno kretanje operativnih marži u SAD-u i Europi

Izvor: Bloomberg

Diversifikacija i dubinska analiza ključni su uspješno investiranje

Ovo su tek neki od faktora koje treba uzeti u obzir kod donošenja ovakve odluke, a ključno je dubinski poznavati kompanije u koje se ulaže, kontinuirano pratiti sve relevantne pokazatelje i trendove, brinuti o diversifikaciji te po potrebi usklađivati portfelje. Upravo takav pristup globalnim i regionalnim dioničkim tržištima nude naši dionički fondovi InterCapital Global Equity i InterCapital SEE Equity, kao i mješoviti fondovi InterCapital Balanced te InterCapital Income Plus.

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama. Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: www.icam.hr/hr/fondovi gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku. Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude. Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama. Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.