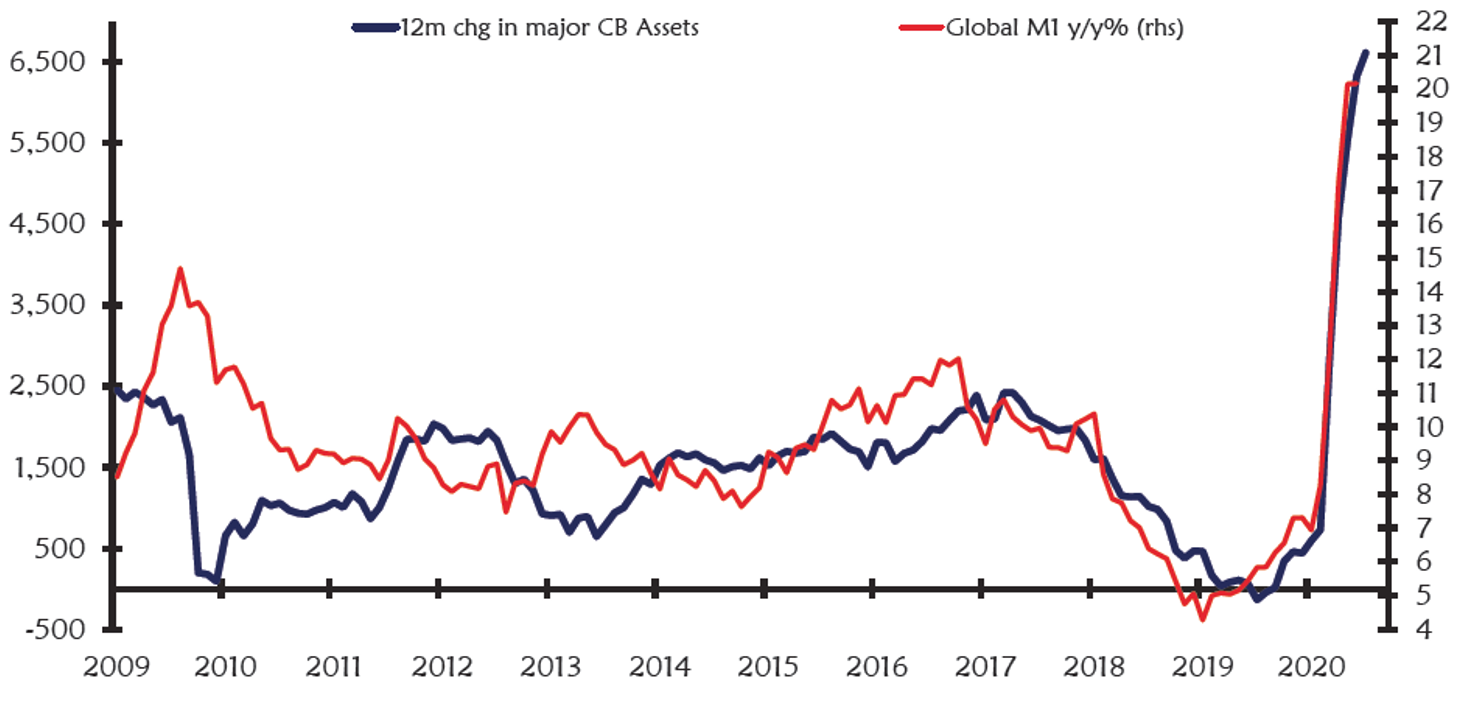

Nakon izbijanja pandemije Covida-19 svjedočili smo koordiniranom odgovoru monetarne i fiskalne politike na globalnoj razini i procjenjuje se da je ukupni fiskalni stimulans u svibnju na razini zemalja G20 iznosio oko 9 bilijuna USD (link), dok se monetarni stimulans povećao za preko 6,5 bilijuna USD u odnosu na razinu prije godinu dana (vidi Graf 1.). Te brojke od kojih se zavrti u glavi dovode do pitanja je li pandemija Covida-19 zapravo događaj koji će, zbog ogromne dodatne likvidnosti koje su centralne banke pustile u bankarski sustav i zbog velikih dodatnih proračunskih deficita koje su države stvorile da bi spriječile veći i duži pad ekonomske aktivnosti, izazvati buduće veće stope inflacije?

Graf 1. Dvanaestomjesečna promjena bilance velikih centralnih banaka i globalna promjena agregata M1 Y/Y%

Izvor: Deutsche bank

Kratki rok

U kratkom roku sigurno neće. Važno je imati na umu da je za generiranje trajnije veće stope inflacije potrebno imati veću potražnju za robama i uslugama od potencijalne ponude, tj. ponude pri punoj zaposlenosti proizvodnih kapaciteta.

Kroz zatvaranje ekonomija i ograničenja ekonomske aktivnosti u Europskoj uniji za vrijeme epidemije pretežno tijekom drugog kvartala ove godine, u većini zemalja izgubljeno je između 5 i 10% BDP-a, a i prije Covida-19 velik dio zemalja u Europskoj uniji imao je niske stope rasta koje nisu odražavale punu zaposlenost resursa. Trebat će barem nekoliko godina, a vjerojatno i duže (5 do 7 godina) da Europska unija bude u punoj zaposlenosti, odnosno da potražnja bude veća od ponude.

Drugim riječima, početkom pandemije na globalnoj razini vidjeli smo povijesni vrlo brz i velik pad ekonomske aktivnosti, odnosno brzo smo ušli u jednu od najvećih globalnih recesija ikad. I iako će ta recesija vjerojatno vrlo kratko trajati i početni oporavak je brz, trebali bismo se bojati deflacije, a ne inflacije.

Inflatorni učinak pandemije

S druge strane postoje validni argumenti koji se navode u prilog ipak inflatornih posljedica pandemije. Prije svega tu se govori o uništenju proizvodnih kapaciteta.

U jednom dijelu se šok pandemije neopravdano uspoređivao s ratom. Da, došlo je i do smanjenja ponude i proizvodnih kapaciteta, ali isti nisu doživjeli uništenje. Drugim riječima, tvornice i dalje postoje i iako su neko vrijeme ograničeno radile ili bile zatvorene, ukidanjem takvih mjera sve se brzo vraća u normalu.

Kod usluga je situacija ponešto teža. Zatvorene trgovine, restorani, kafići, hoteli, zabavni parkovi, kina i slično sigurno su doveli do uništenja dijela ponude i određen broj malih biznisa se trajno zatvorio te će trebati neko vrijeme da se ista ponuda nadoknadi. Sjetimo se i da trajno zatvaranje ili otežano djelovanje dijela uslužnih kapaciteta smanjuje ponudu usluga, a prilikom oporavka potražnja može dovesti do pritiska na njihove cijene.

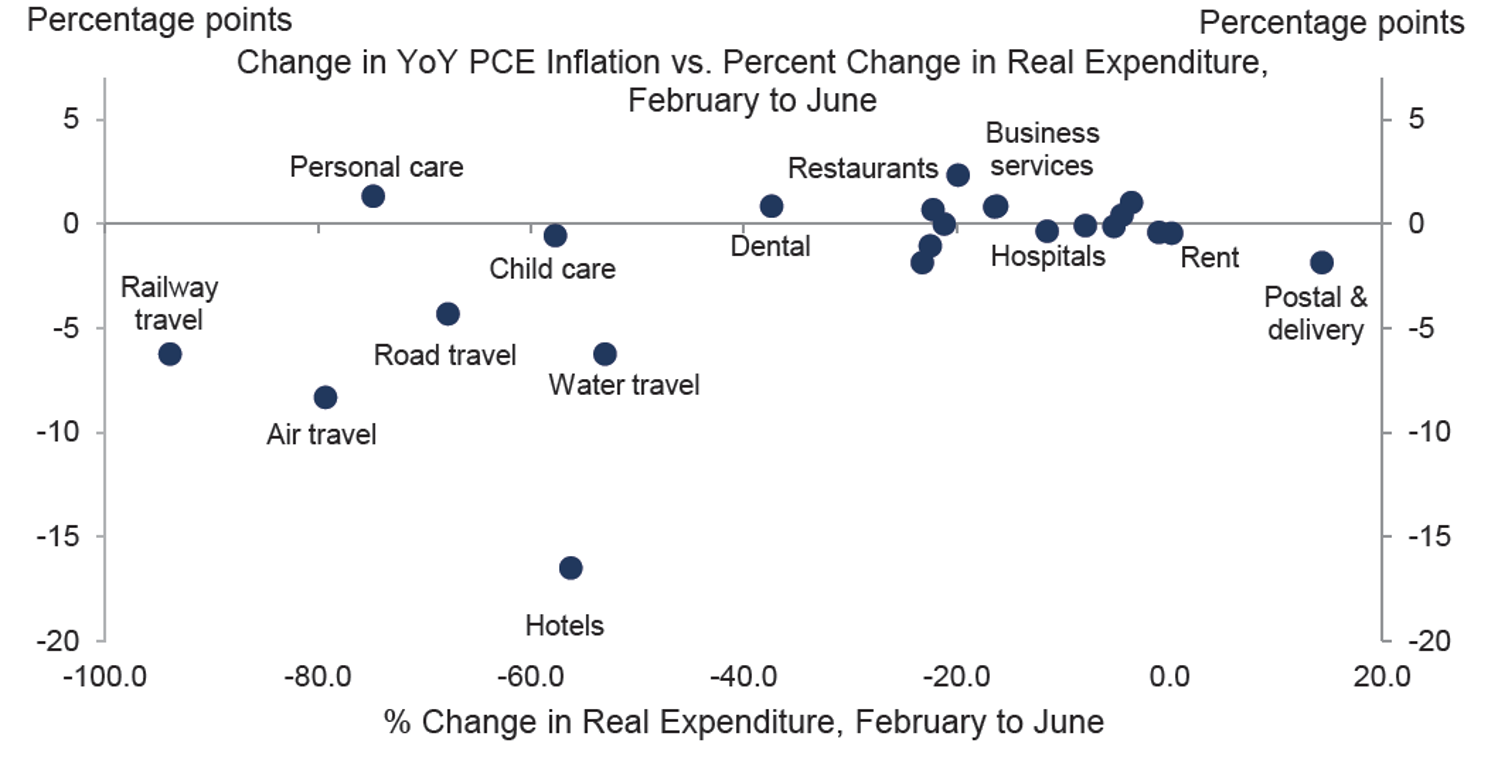

Srećom, za sada nema dokaza da se to zaista i dogodilo. Ono što se zasad većinom može vidjeti u spomenutim pogođenim uslužnim sektorima je smanjenje cijena usluga i rezanje troškova kao odgovor na smanjenu potražnju i ograničenja vezana za pandemiju (vidi Graf 2.).

Graf 2. Većina djelatnosti u SAD-u koji posluju značajno ispod svojih kapaciteta spustili su cijene usluga

Izvor: Goldman Sachs

Ostali argumenti su vezani za velik (trajni) fiskalni stimulans, tiskanje novca i neodrživost državnog duga.

Fiskalni stimulans

U globalnoj financijskoj krizi iz 2009. g. vidjeli smo značajan odgovor centralnih banaka i veliko povećanje ponude novca koje nije dovelo do inflacije. Ovaj put se pridružila i fiskalna politika, odnosno države su intervenirale izdašnijim naknadama za nezaposlene i potporama za zadržavanje zaposlenosti koje su direktno stavile novac u džepove građana koji ga mogu odmah potrošiti. To bi samo po sebi moglo biti inflatorno, ali treba uzeti u obzir dvije stvari.

Prva je da je takav odgovor fiskalnih vlasti bio ekonomski logičan i opravdan i da se radi o standardnom odgovoru na recesiju. Zlatno pravilo je da bi fiskalni odgovor trebao otprilike odgovarati projiciranom padu BDP-a samo da bi se anulirale negativne posljedice krize. I iako su mjere u apsolutnim iznosima bile relativno financijski izdašne, i dalje je direktna državna pomoć (ne uzimajući u obzir garancije i mogućnost jeftinijih kreditnih linija) gotovo u svim zemljama bila puno manja od očekivanog pada BDP-a.

Druga je da su iste mjere prije svega spriječile daljnji rast nezaposlenosti, pad povjerenja potrošača i promjenu obrazaca potrošnje (budući daljnji pad potrošnje i preferiranja štednje). Dokle god su stope nezaposlenosti na relativno visokim razinama (pa makar se brzo spuštale) i dokle god rast plaća ne postoji ili je na vrlo niskim razinama, teško je povjerovati da će potrošači biti posebno optimistični oko svoje budućnost. Puno je veća vjerojatnost da će isti dobiveni ček od države pokušati uštedjeti. Osim toga, velik dio tih naknada će se, makar oprezno, s oporavkom zaposlenosti ukinuti.

Zaključak je da je odgovor fiskalnih vlasti za sad zapravo kontraciklički, a ne ekspanzivan, tj. pomaže sprječavanju daljnjeg pada BDP-a, a ne donosi sam budući rast istog.

„Tiskanje novca“

Često se govori o tome da će tiskanje novca od strane centralnih banaka kad-tad dovesti do inflacije. Rijetko se pak spominje da prava kreacija novca koja bi mogla dovesti do inflacije nastaje kroz kreditnu aktivnost. Drugim riječima; ako građani i (nefinacijska) poduzeća ne uzimaju kredite da bi više trošili ili investirali, nego drže sve veću štednju, ništa od inflacije.

Centralne banke ne daju jeftin novac direktno građanima niti poduzećima (osim što kroz programe otkupa obveznica, tkz. QE, kupuju korporativne obveznice pa tako smanjuju trošak financiranja istih), nego bankama u nadi da će onda banke dalje jeftinije financirati iste i tako povećati kreditnu, a kroz to i ekonomsku aktivnost.

Na žalost, kao što smo vidjeli, u Europi se to u posljednjih 7-8 godina nije dogodilo. O razlozima se može napisati čitav novi blog, ali ukratko to je kombinacija toga što banke u Europi nisu očistile svoje bilance od loših kredita još od prethodne krize pa nisu voljne preuzimati veće rizike, te što kućanstva i kompanije nisu pretjerano optimistične oko svoje budućnosti pa ne uzimaju kredite bez obzira na trenutne vrlo niske kamatne stope.

Nema posebnog razloga zašto bi dodatno monetarno labavljenje promijenilo stvari iako ima nekih pozitivnih naznaka koje bi mogle doći do izražaja u srednjem ili dužem roku (države ipak koriste ili planiraju koristiti fiskalne kapacitete za investicije što bi donekle moglo popraviti raspoloženje kućanstava i poduzeća i potražnju za kreditima), pa će tada vrlo niska cijena zaduživanja dobiti na značaju.

Nezavisnost centralnih banaka i inflacijski rizik

Globalno gledajući, centralne banke, bez obzira imaju li velike bilance koje nastaju kroz QE programe ili ne, imaju druge instrumente kojima mogu upravljati kamatnim stopama i inflacijom. Prije svega mogu početi plaćati sve veću kamatu na rezerve banaka i tako povlačiti novac s tržišta. Jednim dijelom su inflacijska očekivanja u posljednjih nekoliko desetljeća povijesno vrlo niska i zbog toga što su centralne banke (prije svih FED) dobro upravljale inflacijom.

Istina je da će ovaj put, pojavi li se inflacija, politički pritisak na centralne banke da cijene državnog duga ostanu niske (odnosno stalno niže od stope inflacije) biti veći. Naime, omjeri duga u odnosu na BDP su povijesno vrlo visoki, tj. države su dosta zadužene što nije problem ako su kamatne stope vrlo niske pa države zapravo imaju malen trošak financiranja tog duga, ali s ovih razina gdje su dugoročne kamate blizu ili ispod nule, svako nominalno povećanje kamatne stope veće od inflacije dodatni je teret financiranja za državne proračune. Uostalom, lakše je smanjiti omjer duga u odnosu na BDP (zaduženost) kroz inflaciju (nominalni dug ostaje isti, a nominalni BDP raste) nego kroz smanjenje ili nepovećanje potrošnje.

Naravno, ako se to odvija u pozitivnom okruženju, tj. u uvjetima rasta i pune zaposlenosti, i budžeti će se puno bolje puniti, a logično je da države u tom scenariju dižu poreze kako bi anticiklički djelovale i smanjile rast prema održivom. Međutim, znamo da političari više vole niske poreze i veću potrošnju jer se štednjom i povećanjem poreza ne dobivaju izbori pa je ipak racionalno očekivati da će se takav pritisak na centralne banke na kraju i dogoditi.

Inflacijska očekivanja, a time i inflacija bi se dakle mogli objektivno povećati ako centralne banke podlegnu mogućem političkom pritisku i ne dignu kamatne stope dovoljno brzo s eventualnom pojavom inflacije. Drugim riječima, visoka zaduženost zemalja povećava rizik buduće veće inflacije, ali se zasad radi o vrlo špekulativnom i neizvjesnom scenariju koji bi se mogao odviti u daljoj budućnosti. Naravno, ako se fiskalne mjere i trajanje pandemije značajno produže, taj rizik se povećava.

Deglobalizacija

U dugom roku deglobalizacija je inflatorna. Trgovinski rat između Amerike i Kine značio je velik udarac nakon globalne financijske krize već oslabljenom trendu globalizacije, a Covid-19 će tome vjerojatno značajno doprinijeti. U nastavku donosimo nekoliko primjera. Kod izbijanja epidemije sve su zemlje počele razmišljati o manjoj ovisnosti o trgovini, naročito u smislu najbitnijih potrepština poput hrane i medicinske opreme. Logično je ako gledate da ste kutiju kirurških maski umjesto 40 kuna nakon izbijanja krize plaćali i 500 ili više kuna. Osim toga, mnoge globalne kompanije, npr. europski proizvođači automobila ili farmaceutske kompanije sve više razmišljaju o vraćanju dijela lanca opskrbe (npr. proizvodnje dijelova za aute ili sastojaka za lijekove) iz dalekih zemalja poput Kine natrag u Europsku uniju jer jednostavno žele smanjiti rizik ovisnosti o trgovini i poremećajima u istoj. Ako se ta pojava proširi, to znači da bi cijena proizvodnje, a time i krajnja cijena širokog spektra proizvoda mogla porasti. Opet, prerano je donositi zaključke o tom trendu jer je potpuno nepoznato dokle će se s takvom vrstom protekcionizma ići. Na kraju se može dogoditi da se puno više o tome pričalo nego što se u praksi i provelo. Osim toga, opet u kratkom i srednjem roku dok se ne oporavi potražnja i s takvim „premještanjem tvornica“ teško će se dodatni trošak prenijeti na potrošača, a i koristi na radnike koji bi radili u takvim tvornicama s obzirom na njihovu trenutnu relativno slabu pregovaračku poziciju vezanu za veće plaće.

S druge strane, u dugom roku stalno nas prate deflacijski pritisci vezani uz npr. online trgovinu i starenje stanovništva, tako da je dodatno teško reći koji će biti neto rezultat svih dugoročnih trendova na inflaciju.

Zaključak

Nakon pojave pandemije Covida-19 rizik trajnije veće inflacije vjerojatno se ponešto povećao. Zasad je jako teško reći koliko je taj rizik veći, ali najgeneralnije rečeno možda se isti sada podcjenjuje na sličan način kao što su se u posljednjih desetak godina podcjenjivali deflacijski rizici. Ipak, ne očekujemo veće i trajnije inflacijske pritiske u kratkom i srednjem roku. Čak i ako se oni pojave, mislimo da će centralne banke tražiti potvrdu da se radi o održivom trendu veće inflacije i da će relativno sporo izlaziti iz svog ekspanzivnog moda, a naravno onda će biti bitno kako će iste reagirati i hoće li prema njima biti političkih pritiska. Ako se inflacija od npr. 2-3% pojavi i ranije, to će vjerojatno biti pozitivna vijesti i značit će brži ekonomski oporavak i punu zaposlenost. Mislimo da bi takav scenarij svi potpisali.

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama. Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: https://icam.hr/investicijski-fondovi/ gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku. Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude. Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama. Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.