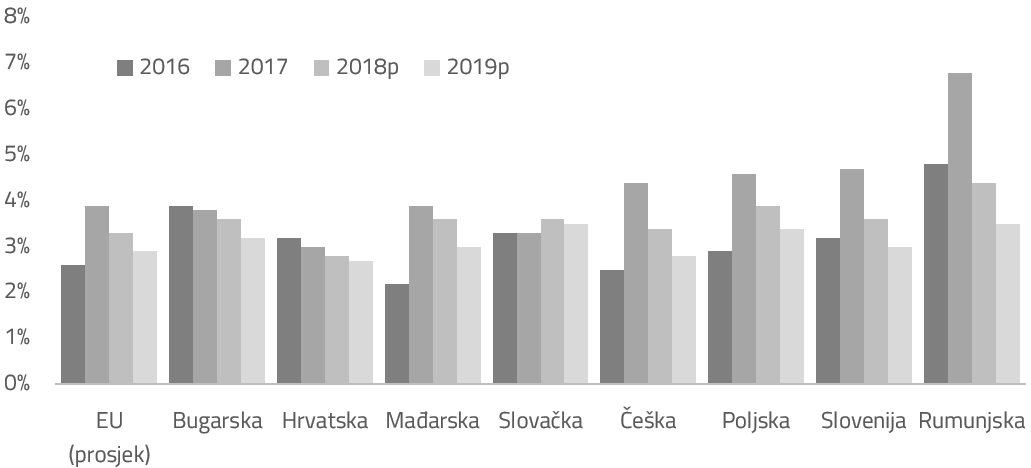

Tijekom 2017. godine države CEE regije (Bugarska, Češka, Estonija, Hrvatska, Latvija, Litva, Mađarska, Poljska, Rumunjska, Slovačka i Slovenija) bilježile su rekordni rast BDP-a te su bile generator rasta u EU. Procijenjeni rast BDP-a regije u 2017. godini je 4,5% što predstavlja značajni skok, usporedimo li ga s rastom BDP-a u 2016. godini od 3,1%. Rekordni rast gospodarstava zabilježen u prethodnoj godini trebao bi usporiti tempo u 2018. i 2019. godini na razine od 3,7% do 3,2%, međutim i dalje se radi o solidnim razinama rasta.

Kretanje BDP-a (godišnja promjena) te projekcije za 2018. i 2019. godine

Izvor: Focus Economics, InterCapital Asset Management

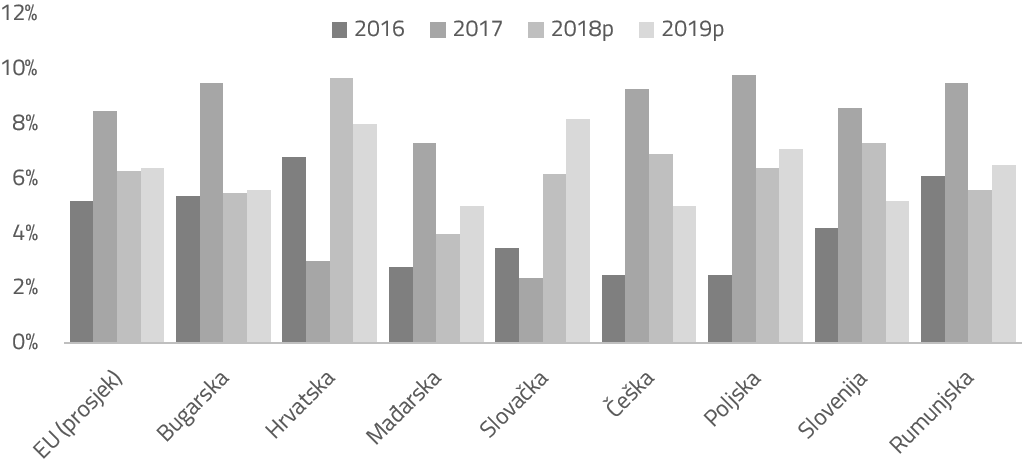

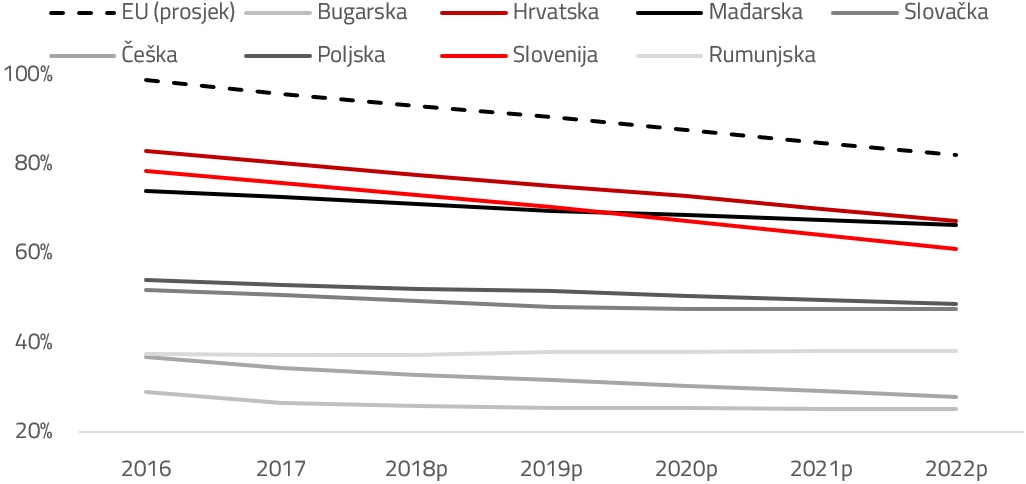

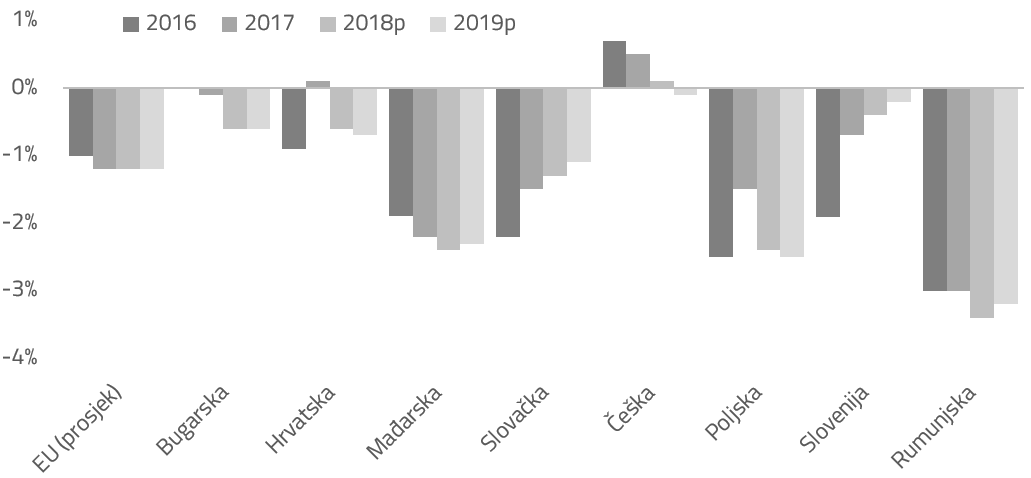

Uz Hrvatsku, u nastavku teksta osvrnut ću se na odabrane zemlje CEE regije – Češku, Mađarsku, Poljsku i Rumunjsku. Iako svaka od odabranih država ima specifičnu priču; nezavisnu monetarnu politiku, političku sliku, pokretače rasta kao i unutarnje slabosti, kod svih je zamjetan rast BDP-a kao rezultat povećane osobne potrošnje te povećanog izvoza, smanjenje javnog duga te, kod većine, poboljšanje fiskalne discipline.

Izvoz (godišnja promjena)

Izvor: Focus Economics, InterCapital Asset Management

Javni dug (% BDP-a) i projekcije

Izvor: Focus Economics, InterCapital Asset Management

Proračunski deficit (% BDP-a)

Izvor: Focus Economics, InterCapital Asset Management

„Nitko nije otok za sebe“

Unatoč tome što promatrane države CEE regije države nisu članice eurozone te imaju nezavisne monetarne politike, radi se o otvorenim ekonomijama na koje, osim internih odrednica, utječu i monetarne politike vodećih centralnih banaka prije svega monetarna politika Europske centralne banke (ECB). Ekspanzivna monetarna politika ECB-a te program kvantitativnog olakšanja (QE) odrazili su se ne samo na gospodarstva u eurozoni već je utjecaj navedenog programa te efekt prelijevanja vidljiv i šire. QE programom otkupa vrijednosnih papira došlo je do velikog povećanja novačanih sredstava u financijskom sustavu zemlja eurozone s ciljem poticanja ekonomskog rasta i inflacije u istoj. S time je došlo i do povećanja kapitalnih priljeva u državama CEE regije koje nisu unutar eurozone, kao dodatni poticaj njihovim labavim monetarnim politikama. Navedeno se odvijalo kroz više mehanizama kao što su povećanje inozemnih portfeljnih investicija (kupnju vrijednosnih papira), ali i kroz povećanje izvoza uslijed rasta potražnje, s obzirom da se radi o zemljama čiji su glavni trgovinski partneri države eurozone.

Povećana likvidnost uz poboljšanje fundamenata

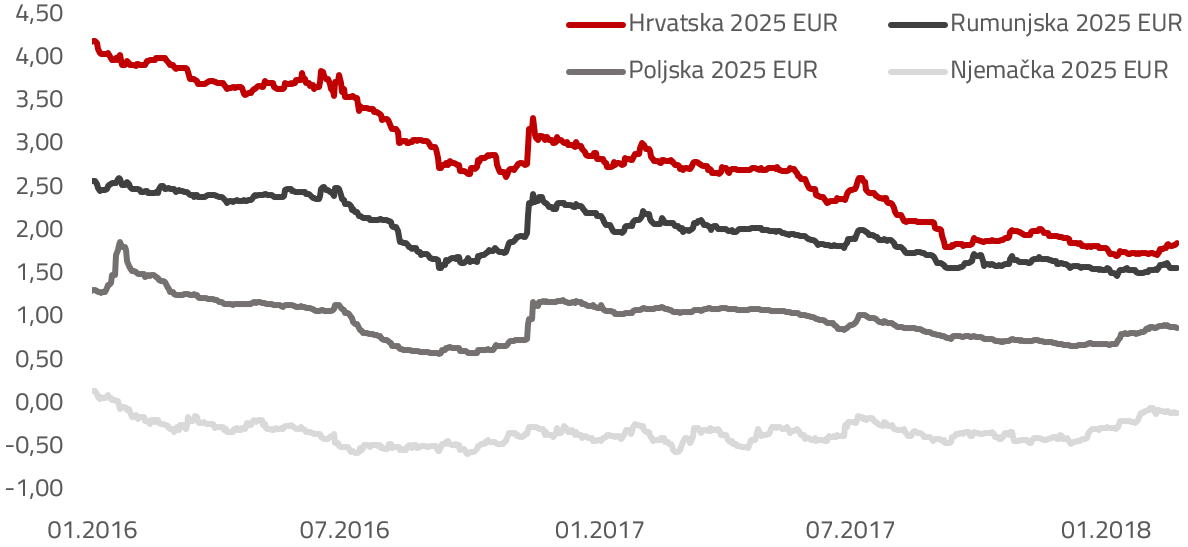

Poboljšanje makroekonomskih pokazatelja te obilje likvidnosti, čime se povećala potražnja za obveznicama država koje nude prinose veće od prinosa država razvijenijih tržišta, dovela je države CEE regija u fokus investitora te je u posljednjih nekoliko godina zamjetan pad prinosa državnih obveznica svih promatranih država – prikazanih u grafu niže.

Kretanje prinosa odabranih državnih obveznica

Izvor: Bloomberg, InterCapital Asset Management

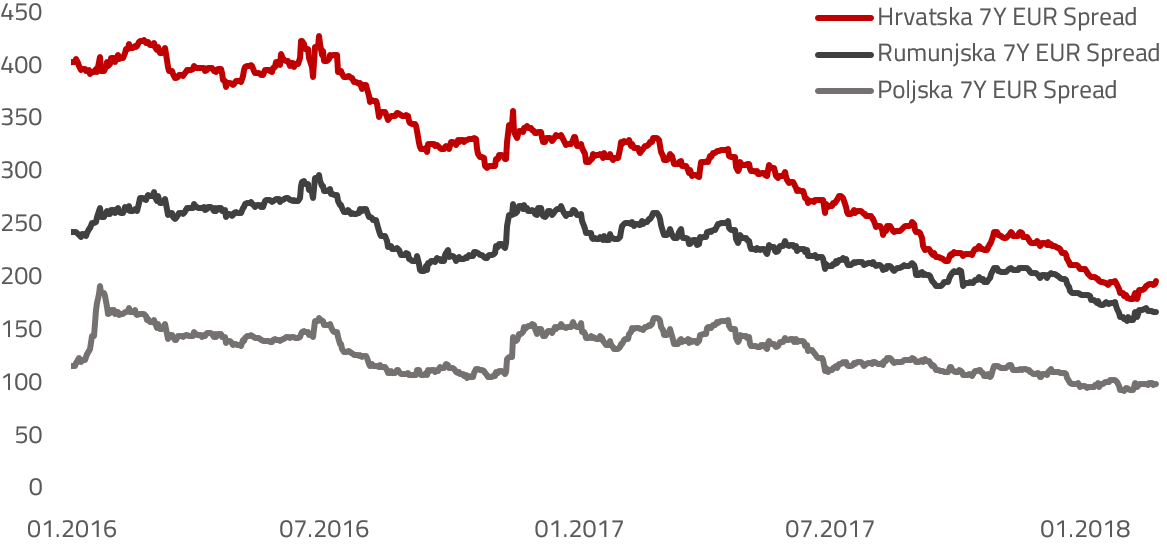

Osim pozitivnog kretanja prinosa obveznica, bitan faktor prilikom odabira investicija je kretanje kreditne premije ili tkz. spread-a naspram referentnog (benchmark) izdanja. Radi se razlici između prinosa obveznice odabrane države te prinosa na obveznice država najvišeg rejtinga koje se smatraju bezrizičnim (Njemačke obveznice za EUR izdanja i državne obveznice SAD-a za USD izdanja) u istoj valuti iste ročnosti. Na primjer, prinos duga Republike Hrvatske izdan na međunarodnom tržištu u valuti EUR usporedit ćemo s prinosom njemačke državne obveznice iste ročnosti, a navedena razlika, spread, predstavlja kreditni rizik države.

Kretanje prinosa državnih izdanja je povezani s kretanjima „benchmark“ izdanja, međutim mogu bilježiti smanjenje ili povećanje spread-a kao odraz percepcije tržišta o kreditnom riziku pojedine države. Ono što je vidljivo na grafu niže je da su sve odabrane države u promatranom periodu do danas zabilježile suženje spread-a tj. investitori ih smatraju manje rizičnim u odnosu na prije nekoliko godina.

Kretanje spread-a odabranih državnih obveznica

Izvor: Bloomberg, InterCapital Asset Management

Strategija i ekspertiza

Za razliku od monetarne politike FED-a (Sustav federalnih rezervi) koja je u fazi podizanja stopa, ECB još uvijek provodi QE program, te iako se kraj programa očekuje u rujnu 2018. godine, a početak laganog podizanja stopa tek krajem 2019. godine investitori se pripremaju za takav razvoj situacije te već usklađuju očekivanja od prinosa na svoje investicije.

U okviru ove teme te prilikom ulaganja u CEE države, potrebno je uzeti u obzir normalizaciju monetarnih politika te podizanje referentnih stopa od strane centralnih banaka promatranih država. Češka je prva država u EU koja je počela podizati stope u kolovozu 2017. godine, prati ju Rumunjska koja je počela s podizanjem stopa u 2018. godini, a u Poljskoj se očekuje podizanje stopa krajem 2018. godine.

Mađarska koja još uvijek provodi ekspanzivnu monetarnu politiku te nekonvencionalnim mjerama spušta stope dužeg kraja krivulje, dok se u Hrvatskoj također provodi vrlo ekspanzivna monetarna politika.

Period iza nas je bio obilježen padom prinosa te suženjem spread-a kao izvrstan scenarij za investitore u obveznice. Period pred nama može biti ispunjen volatilnošću uslijed normalizacije monetarnih politika globalno utjecajnih banaka kao i centralnih banaka promatranih država, a ublažavanje volatilnosti može proizaći uslijed nastavka poboljšanja fundamentalne slike kao i iz stabilne makroekonomske i fiskalne politike koja bi dovela do smanjena kreditnog rizika države,a posljedično i suženju spreada-a.

CEE regija obiluje investicijskim prilikama uz odgovarajuću razinu rizika, kako ulaganjem u lokalne i međunarodne državne obveznice tako i ulaganjem u lokalne valute. Pravovremena informiranost, pristup informacijama te analiza fundamenata daje nam jedinstvenu snagu koja pomaže prilikom inicijalnih ulaganja i rebalansa portfelja, omogućava veću diverzifikaciju portfelja te postizanje boljeg omjera prinosa i rizika obvezničkih fondova InterCapital Bond, InterCapital Dollar Bond, kao i posebnog fonda InterCapital Income Plus.

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama. Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: www.icam.hr/hr/fondovi gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku. Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude. Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama. Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.