Exchange traded funds – ETF-ovi su investicijski fondovi kojima se trguje na burzama poput dionica po cijenama približno jednakim neto vrijednosti imovine koju sadrže tijekom trgovinskog dana. Od svog početka daleke 1993. g. (osnutak SPY ETF-a koji prati američki S&P 500 indeks) znatno dobivaju na popularnosti zbog svoje jednostavnosti, transparentnosti, odnosno objavljivanja imovine na dnevnoj bazi, likvidnosti, diverzifikacije te najvažnije zbog nižih troškova. Ove osobine proizlaze iz jednostavne činjenice da se radi o pasivnoj investicijskoj strategiji koja replicira određeni indeks te za razliku od klasičnih investicijskih fondova nema troškova provizija za trgovanje, velikog troška zaposlenih itd. Koliko su pasivne investicijske strategije postale popularne posljednjih godina, govori brojka od 9 trilijuna $ imovine pod upravljanjem, što predstavlja gotovo 30% ukupne dugoročne imovine investicijskih fondova samo u Sjedinjenim Državama. To je počelo predstavljati sistemski rizik za financijska tržišta ukoliko bi došlo do veće likvidacije istih, no to je već druga tema.

Od pojave ETF-ova koji su kao podlogu imali dioničke ili obvezničke indekse kroz godine se pojavio čitav niz ETF-ova s velikim brojem različitih investicijskih tema. Ukoliko npr. investitor želi izloženost, odnosno želi investirati u šire američko dioničko tržište, ulaganjem već u samo jedan ETF koji predstavlja američki dionički indeks to mu je omogućeno uz već pobrojane prednosti kao što su likvidnost, transparentnost te mali troškovi. No, mnogi postojeći ETF-ovi zahtijevaju dublje razumijevanje kako funkcioniraju te poprilično mnogo istraživanja prije donošenja investicijske odluke, a mnogi od njih ne ispunjavaju osnovne prednosti ETF-a kao što su dobra likvidnost i niski troškovi. Drugim riječima, potrebno im je pristupiti s puno većom dozom opreza, a posebice se to odnosno na ETF-ove koji ulažu u pojedine dioničke sektore ili robe, ETF-ove s ugrađenom financijskom polugom , ETF-ove kojima je tema volatilnost, odnosno VIX indeks s obzirom da mnogi od njih koriste derivative kako bi ispunili investicijski cilj.

Zablude o dobivanju izloženosti i postizanju diverzifikacije

Primjerice, mnogi ETF-ovi konstruirani su na bazi tržišne kapitalizacije, odnosno tržišne vrijednosti pojedine sastavnice gdje se (pre)veliki ponderi daju pojedinim sastavnicama indeksa s velikom tržišnom kapitalizacijom dok se vrlo često manje sastavnice indeksa u potpunosti isključuju radi efikasnosti. Primjerice, energetski sektor S&P 500 Energy Sector u Americi čini nešto više od 40-ak sastavnica dok ETF XLE US koji ga prati sadrži manji broj njih, a zabrinjavajuće je da prve dvije sastavnice čine otprilike 40% cijelog indeksa, što izlaže investitora specifičnom riziku pojedine kompanije, a što se onda diverzifikacijom portfelja nastoji eliminirati, odnosno gubi se dobrobit diverzifikacije za investitora.

Nadalje, mnogi su investitori u zabludi da se kupnjom robnih ETF-ova izlažu promjenama u kretanju spot, odnosno tržišne cijene imovine, što često i vrijedi za kratak period držanja, međutim na dugi rok može polučiti znatno drugačije rezultate. Razlog tome je što mnogi takvi ETF-ovi zapravo ne posjeduju fizičko zlato, naftu, prirodni plin itd., već koriste derivativne financijske instrumente, najčešće futures ugovore kako bi dobili izloženost prema toj vrsti imovine. Problem u takvom pristupu nastaje zbog prirodne pojave contanga na robnim tržištima gdje je u većini vremena prirodno ekonomsko stanje stvari da je buduća ili terminska cijena robe veća od očekivane trenutne spot cijene jer su u njih ugrađeni troškovi skladištenja, prijevoza, cijene novca i sl. ETF-ovi koji su izloženi ovakvim futures ugovorima konstantno su primorani prodavati ugovore bližeg dospijeća po cijenama bližim spot tržištu, odnosno nižim cijenama i kupovati duže, odnosno skuplje ugovore ostvarujući ovom svojom radnjom gubitke za fond te stoga dugoročno ne prate cijenu imovine koja im je investicijska tema.

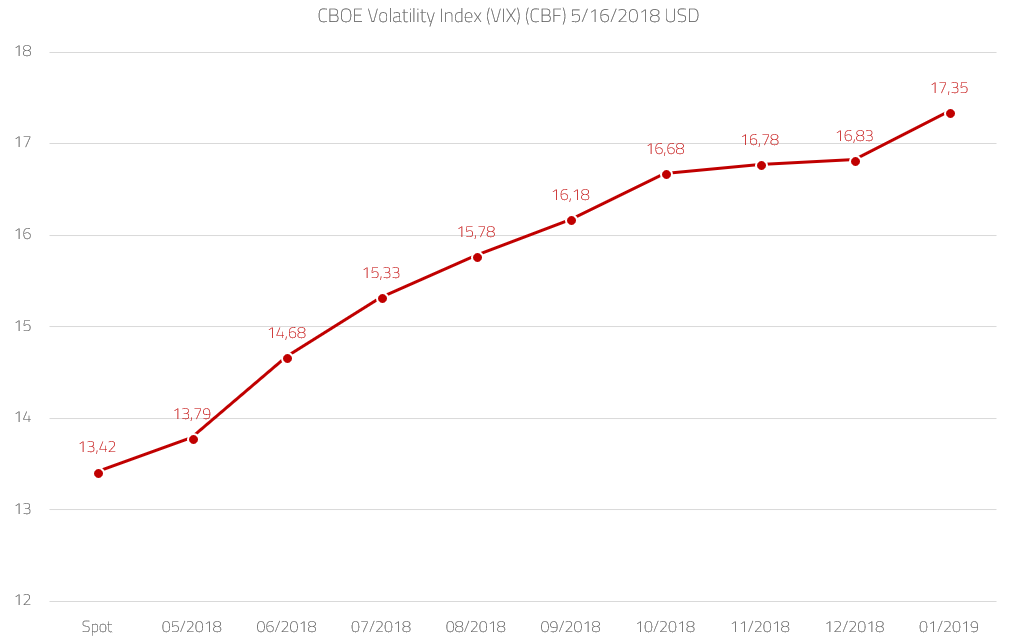

Ovakvo stanje stvari posebno je izraženo kod VIX futuresa, gdje je futures krivulja također većinu vremena u contangu. Ovo je također prirodno stanje stvari s obzirom da su većinu vremena dugoročni futures ugovori na volatilnost skuplji od kratkoročnih, a razlog tome je najjednostavnije rečeno veća razina neizvjesnosti koju nosi budućnost na financijskim tržištima.

Izvor: Bloomberg

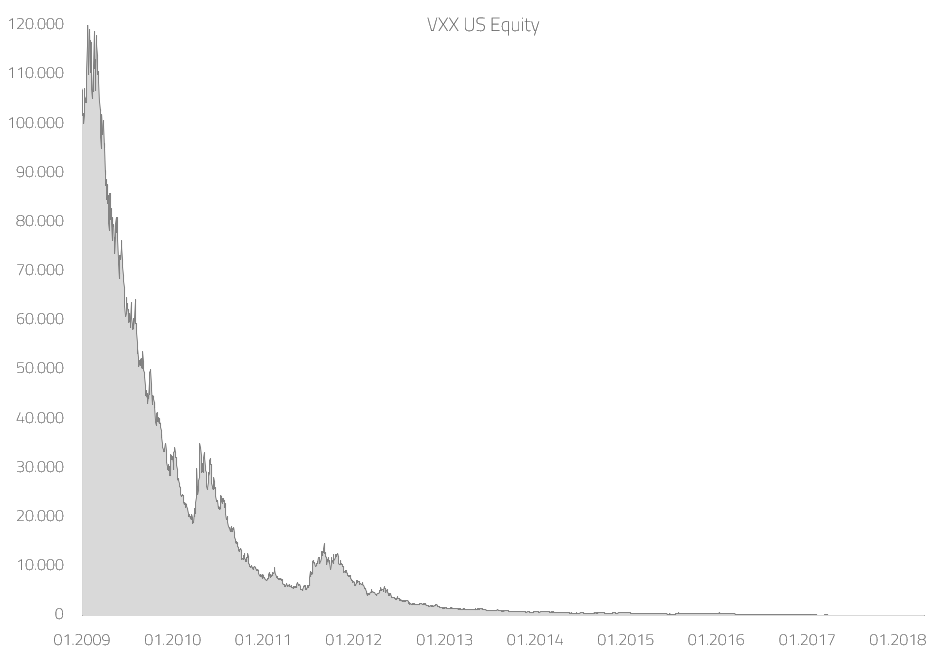

U skladu s time drastičan primjer loše investicije je VXX ETN (exchange traded note, ima nešto drugačije karakteristike od ETF-a) koji bi investitori trebali kupovati kao zaštitu od turbulencija na financijskom tržištu, odnosno kao zaštitu od pada dioničkog tržišta prilikom kojeg razina volatilnosti značajno raste. U slučajevima oštrih korekcija na dioničkim tržištima VXX US doista reagira rastom vrijednosti u kratkom periodu no u stvarnosti zapravo „kažnjava“ svoje investitore za vrijeme držanja konstantnom prodajom futuresa kraćeg dospijeća i kupnjom skupljih futuresa dužeg dospijeća te je zapravo u potpunosti promašen proizvod kao instrument zaštite.

Dugoročni performans VXX US ETN-a:

Izvor: Bloomberg

Leveraged ETPs (exchange traded products) s ugrađenom financijskom polugom

Posebnu pozornost investitori moraju obratiti prilikom investiranja u ETF-ove koji u sebi imaju ugrađenu financijsku polugu (leveraged ETF-ovi). Postoji čitav niz istih, a obično nude dvostruki ili čak trostruki povrat na određenu vrstu imovine, odnosno investicijsku temu. Iz gore opisanog sasvim je jasno da se ovi proizvodi sastoje isključivo od financijskiih izvedenica kako bi postigli investicijski cilj, a financijska poluga je ta koja ih čini izuzetno rizičnim oblikom imovine. Osnovni problem takvih fondova je da su primorani kupovati imovine koja im je tema kad cijena iste raste, odnosno prodavati istu kada cijena pada (najčešće na zatvaranju tržišta) kako bi održali fiksni, odnosno zadani omjer poluge te na taj način kroz vrijeme ostvaruju poprilične gubitke iz trgovanja.

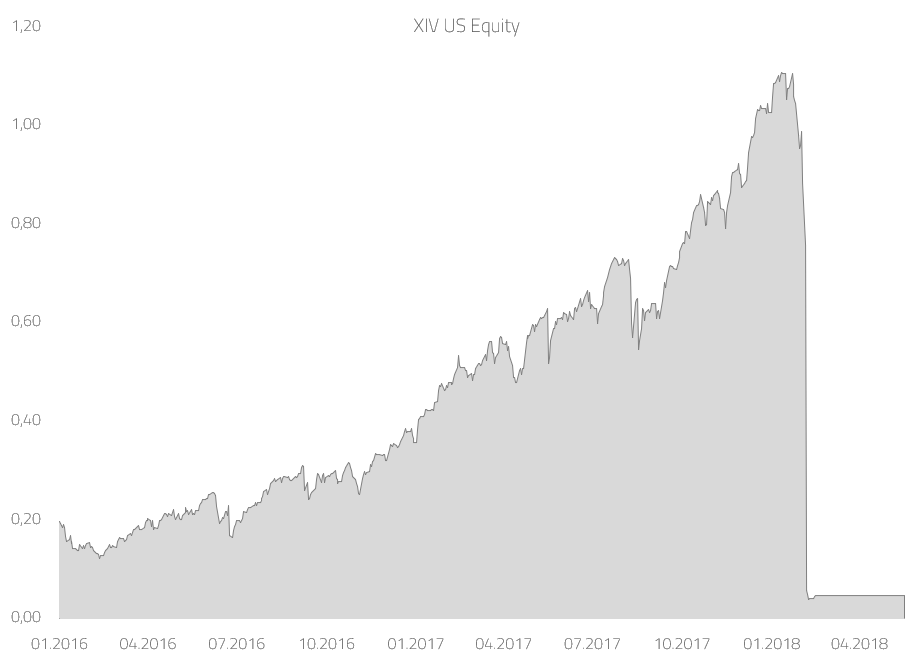

Dramatičan primjer ovog pravila koji je kratkoročno unio poprilične turbulencije na dioničkim tržištima, odnosno povećanu volatilnost, bio je upravo kolaps ETF-ova koji su kao temu nudili investitorima short volatilnost strategiju kako bi profitirali od fenomena contanga na krivulji volatilnosti, odnosno konstantnog pada vrijednosti futures ugovora na volatilnost kroz tijek vremena. Dakle, nudili su upravo suprotan peformans od gore opisanog VXX-a. Kroz proteklu 2017. godinu u okruženju izrazito niske implicirane volatilnosti (i još niže realizirane volatilnosti) gdje smo dobar dio vremena bilježili jednoznamenkaste vrijednosti VIX indeksa, takvi short volatility exchange traded proizvodi poput XIV US ETN i SVXY US ETF ostvarili su pozitivan performans od oko 200%. Naravno, ovaj performans privukao je značajan broj investitora u ove proizvode koji ubrzo postaju preveliki za provođenje svoje investicijske strategije. U svojoj suštini ovi proizvodi pružali su obrnuti dnevni performans VIX futures ugovora uz financijsku polugu s prosječnim jednomjesečnim dospijećem. Drugim riječima, ukoliko bi na dnevnoj bazi VIX futures zabilježio negativan performans od 10%, XIV bi narastao 10% i obrnuto. Kako su ovi proizvodi u svojoj prirodi short konveksni, morali su na dnevnoj bazi po zatvaranju tržišta kupovati VIX futures ugovore kada su rasli i prodavati ih kada su padali. Ovo rebalansiranje na kraju dana povećavalo se veličinom pomaka u cijeni futuresa, odnosno što je cijena više rasla, bili su primorani više kupovati. Vrlo jednostavno analizirano ukoliko je vrijednost imovine XIV-a bila 100, jednako tako imao je 100 short futures izloženosti kako bi održao fiksni 1 x nivo. Recimo da vrijednost futures ugovora poraste na 150, vrijednost XIV-a pada na 50 i vrlo brzo dolazi se do 3 x nivoa izloženosti. Kako bi se fond „rebalansirao“ na početnu 1 x nivo razinu, potrebno je kupiti 100 u vrijednosti futures ugovora uz ogromni gubitak. Zbog svoje velike popularnosti uslijed sjajnog performansa kroz 2017. godinu ovi proizvodi narasli su u imovini do razina gdje su za rast VIX futuresa od +4 poena bili primorani kupovati po 100.000 VIX futuresa po zatvaranju, za što jednostavno nije bilo dovoljno likvidnosti na tržištu te su svojim djelovanjem dodatno gurali VIX prema sve višim razinama. Oštra korekcija početkom drugog mjeseca 2018. godine uzrokovala je daleko veći rast VIX indeksa od spomenutih 4 poena te u roku od nekoliko dana uzrokovala potpuni kolaps XIV i SVXY exchange traded proizvoda, a nekoliko dana kasnije likvidaciju jednog od njih (XIV) s gotovopotpunim gubitkom imovine investitora te prilagodbom drugog (SVXY) na samo 0,5 x dnevnog inverznog performansa VIX indeksa uz prethodno isto tako ogroman gubitak za investitore.

Performans XIV US ETN-a:

Izvor: Bloomberg

Dakle, unatoč očitim prednostima koje nudi trgovanje exchange traded proizvodima svaki investitor trebao bi se upustiti u detaljno istraživanje konkretnog proizvoda u koji namjerava investirati s obzirom da su rizici investiranja u iste daleko veći nego što se to na prvi pogled čini.

InterCapital Asset Management upravlja s čitavim rasponom

investicijsklih fondova od konzervativnijih prema manje konzervativnim

fondovima:

InterCapital Bond obveznički fond

InterCapital Global Bond obveznički fond

InterCapital Dollar Bond obveznički fond

InterCapital Income Plus poseban fond

InterCapital Balanced mješoviti fond

InterCapital SEE Equity dionički fond

InterCapital Global Equity dionički fond

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama. Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: www.icam.hr/hr/fondovi gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku. Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude. Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama. Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.