Industrija financijskih usluga počinje se suočavati s poremećajima uzrokovanim tvrtkama koje spremnije prihvaćaju napredak tehnologije i njezin potencijal. To se najviše vidi u industriji upravljanja imovinom gdje se tehnologija koristi za ostvarivanje prednosti na nekoliko fronti. Glavna tema ovog bloga je pojava strategije ulaganja temeljene na umjetnoj inteligenciji (AI – Artificial Intelligence). Kvantitativno ulaganje već se ranije etabliralo kao važan dio industrije upravljanja imovinom, te se sada podiže na novu razinu uvođenjem AI-a. Ovi pomaci u tehnologiji nude novi niz mogućnosti u beskrajnom traženju alfe.

Upravljanje imovinom kroz povijest

Industrija upravljanja imovinom razvijala se u trima glavnim područjima;

- pojava novih financijskih instrumenata,

- pristup upravljanju portfeljem,

- razvoj tehnologije.

U mnogim slučajevima napredak u jednom području omogućio je daljnje korake u drugim područjima. Prije 1950. godine jedina opcija dostupna većini ljudi bio je brokerski račun za trgovanje dionicama.

Iako su neka istraživanja ponašanja dionica i upravljanja portfeljem provedena već u 1930-ima i 40-ima, polje upravljanja portfeljem počelo se ozbiljnije shvaćati tek 1950-ih. Tijekom daljnjih triju desetljeća razvijao se niz modela i teorija danas poznatih kao moderna (suvremena) teorija portfelja (MPT – Modern portfolio theory).

Uspon moderne teorije portfelja

Moderna teorija portfelja bazira se na analizi rizika u odnosu na ukupne prinose. Najveći pomak u načinu razmišljanja investitora dobiven je u obliku naglašene prednosti diverzifikacije i optimizacije portfelja. Prošireni su modeli raspodjele imovine tako da uključuju obveznice, imovinu i novac kako bi se dodatno poboljšao profil rizika portfelja. Velik dio istraživanja na kojima se temelje takvi načini investiranja bili su mogući tek u 1960-ima kada je tehnologija uznapredovala dovoljno da razvije potrebnu procesorsku moć računala za optimizacije uvjetovane u modernoj teoriji portfelja.

Otprilike u isto vrijeme nastali su i prvi investicijski fondovi dostupni širokim masama, te su na taj način drastično proširili bazu klijenata tvrtkama za upravljanje imovinom. Zajedno s investicijskim (uzajamnim – mutual) fondovima, iako popularizirani tek kasnije, prvi put su se pojavili i hedge fondovi.

Kvantitativno upravljanje investicijama

Sljedeća faza evolucije industrije upravljanja imovinom dobila je na zamahu tek u 1990-ima. Tada je kvantitativno upravljanje ulaganjima postalo ozbiljan dio investicijskog okruženja. Do 1990-ih se osobna računala nisu mogla koristiti za provođenje opsežnih istraživanja, analizu i optimizaciju portfelja. Kvantitativan način ulaganja koristi empirijske dokaze za stvaranje portfelja, a ne fundamentalnu analizu, čiji su glavni zagovornici upravitelji fondova.

Pasivno upravljanje fondovima, koje se na mnoge načine preklapa s kvantitativnim fondovima, počelo je devedesetih godina prošlog vijeka kada su uvedeni fondovi kojima se trguje na burzi (ETF-ovi). Tada je prvi put postalo vidljivo koliko se teško aktivno upravljani fondovi, u dugom roku, mogu nositi sa rezultatima svojih pasivnih komplementara. ETF-ovi su omogućili investitorima da lako postignu diverzifikaciju portfelja i ostvare povrat na tržištu uz vrlo niske naknade. Naravno pasivno upravljanje sa sobom nosi i svoje probleme, gdje za razliko od aktivnog upravljanja nije moguće pravodobno reagirati na nagla i često neočekivana događanja na tržištima.

Fokusiran pristup stvaranju alfe

Portfelj klijenata počeo se dijeliti na dio koji ima za cilj jeftino uhvatiti povrat na tržištu (beta) i dio koji ima za cilj stvaranje viška povrata (alfa) u odnosu na onaj tržišni. Ovaj pomak, zajedno s napretkom tehnologije i lekcijama naučenim iz svijeta kvantitativnih ulaganja, doveo je do fokusiranijeg pristupa stvaranju alfe.

Veći dio posljednjih dvaju desetljeća potrage za alfom usmjerena je na biranje dionica, tržišno neutralne i duge / kratke strategije trgovanja dionicama te algoritamsko trgovanje. Međutim, gotovo sve ove strategije koristile su se istim podacima – financijskim podacima poduzeća, povijesnim podacima o cijenama dionica i ekonomskim podacima.

Sljedeća faza u razvoju upravljanja imovinom je u tijeku. Radi se na integraciji umjetne tehnologije u postojeće investicijske procese.

Što je umjetna inteligencija (AI)?

AI se često opisuje pojmovima kao što su strojno učenje, duboko učenje, neuronske mreže… Strogo govoreći, AI nema preciznu definiciju, ali se uglavnom odnosi na znanost i inženjering koji stoje iza strojeva ili programa koji mogu donositi inteligentne odluke.

Uglavnom se misli na programe koji se mogu mijenjati kako bi poboljšali svoje odlučivanje. Bez obzira na termin, većina AI programa traži linearne i nelinearne odnose između podatkovnih točaka kako bi donijeli određena predviđanja ili odluke.

Većina AI algoritama koristi ogroman broj izračuna na velikim količinama podataka. Bez obzira na vrstu algoritma ili dostupnu moć obrade, sposobnost predviđanja algoritma ovisi o dvama atributima podataka koji se koriste. Prvo, unutar skupa podataka mora postojati obrazac ili odnos. I drugo, uzorak podataka koji se koristi za učenje mora biti dovoljno velik. Količina podataka, vrste podataka i kvaliteta podataka stoga su od presudne važnosti za AI.

Kako AI mijenja industriju upravljanja imovinom?

Česta zabluda koja se tiče umjetne inteligencije i ulaganja je da će računala zamijeniti ljude i obavljati poslove koje oni trenutno rade. Iako je ovo u određenoj mjeri točno, samo dodiruje površinu. AI u kombinaciji s novim izvorima podataka donosi potpuno nove metode i mogućnosti u industriji upravljanja investicijama.

Jedan primjer su Robotski savjetnici (Robo advisor) koji koriste AI kako bi odredili potrebe klijenta. Kada je u pitanju korištenje umjetne inteligencije za ulaganje, primarni je cilj pronaći obrasce ili odnose između cijena dionica i drugih faktora. To je tradicionalno značilo fundamentalne i ekonomske podatke, ali dolaskom ovih novih izvora podataka mogućnosti su beskrajne. Drugim riječima, odluke AI-a se baziraju na modelima koji se temelje na empirijskim dokazima o tome što se zapravo događa, a ne na onome što se od kompanije i ekonomske okoline „očekuje“.

Na primjer, satelitske fotografije mogu se koristiti za praćenje broja automobila na parkiralištu u trgovačkom centru. Podaci s web stranica s vijestima i s platformi društvenih medija mogu se analizirati kako bi se utvrdilo mišljenje o sigurnosti. Trendovi internetskog pretraživanja i promet web stranica također se mogu koristiti za potencijalno predviđanje ponašanja potrošača. Svi se ti podaci ponekad mogu upotrijebiti za pronalaženje vrlo očitih odnosa. Međutim, ponekad su najvažniji obrasci oni koji su manje očiti. Ovdje se AI može upotrijebiti za pronalaženje neočekivanih i teško uočljivih obrazaca.

Tvrtke za upravljanje imovinom sada se natječu s fintech kompanijama koje donose posve drugačiji pristup svijetu upravljanja portfeljem i upravljanja kapitalom. Ako je izvor podataka privatan, a ne javno dostupan, uspješna strategija koja se temelji na njemu bit će još vrednija. Stoga upravitelji velikih sredstava pokušavaju izgraditi vrijedne vlasničke skupove podataka koji i sami imaju vrijednost.

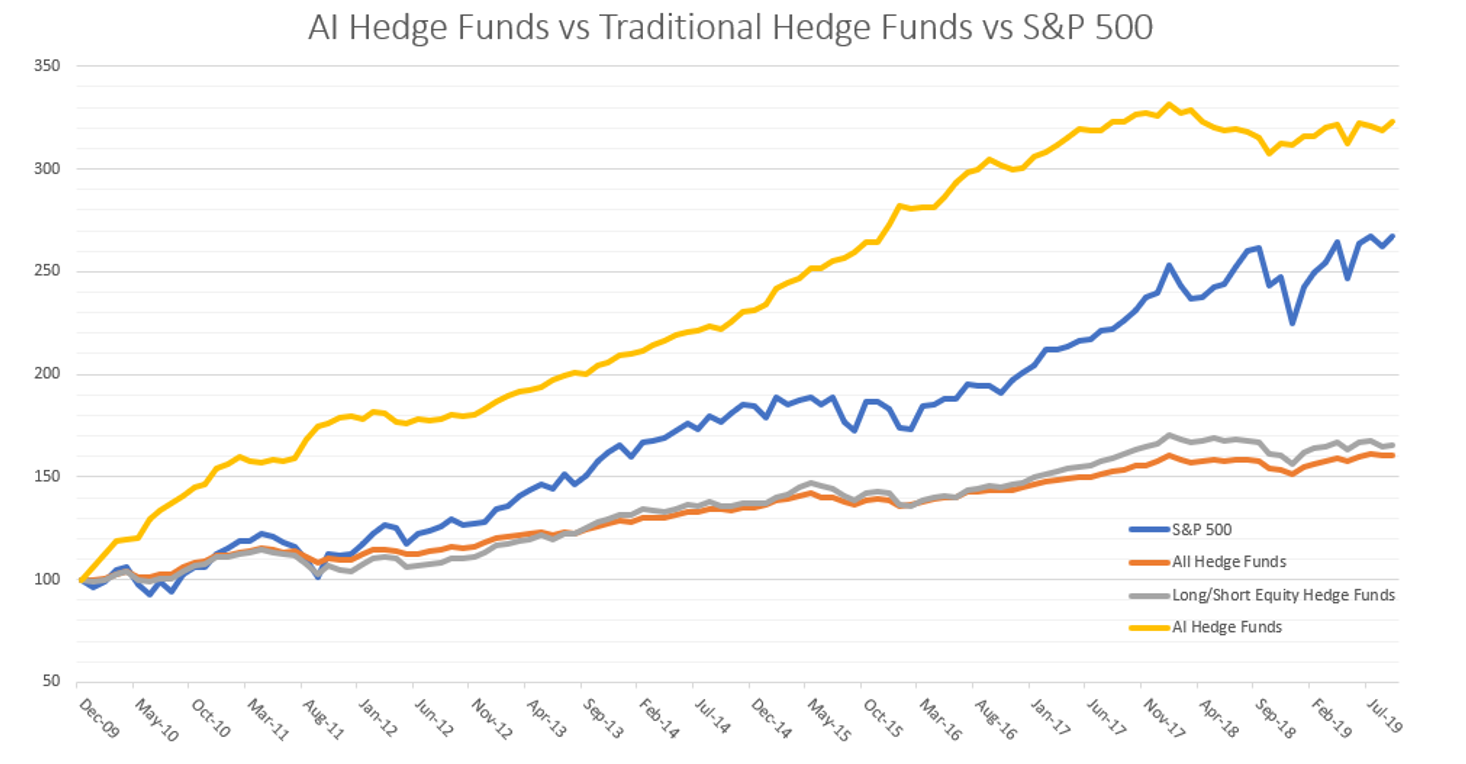

Performanse hedge fondova koji koriste AI u svom investicijskom procesu te prednosti koje AI donosi najzgodnije je vidjeti na empirijskim podacima. Graf niže uspoređuje neke klasične strategije te tržišni indeks S&P 500 sa strategijama koje koriste AI.

Izvor: Bloomberg, InterCapital Asset Management

Iako AI zvuči (i izgleda) sjajno, treba imati na umu da neki modeli koji se koriste nisu u potpunosti objašnjivi te zbog toga donose specifičan rizik koji nije prihvatljiv najkonzervativnijim ulagateljima poput mirovinskih fondova, ali daljnjim razvojem tehnologije i to će se promijeniti. AI tehnologija je još u svojim začecima, ali već sada pokazuje puno potencijala da promijeni načine donošenja odluka kako i u financijskoj, tako i u drugim industrijama.

Budućnost upravljanja imovinom

Upravljanje imovinom bez sumnje će se i dalje razvijati na brojnim frontovima, uključujući vrste proizvoda koji se prodaju, način upravljanja portfeljima i način upravljanja odnosima s klijentima. Jedino u što možemo biti sigurni je da će softver igrati sve veću ulogu jer potraga za alfom postaje sve sofisticiranija.

Tako i mi, kako bi išli u korak sa razvojem novih tehnologija, uključujemo sve više AI tehnologija u naš investicijski proces, a uskoro vam spremamo i malo iznenađenje.

InterCapital Asset Management upravlja čitavim rasponom investicijskih fondova – od konzervativnijih prema manje konzervativnima, koji Vam mogu poslužiti kao odličan alat za diverzifikaciju financijske imovine na kraće i duže rokove investiranja.

InterCapital Bond obveznički fond

InterCapital Global Bond obveznički fond

InterCapital Dollar Bond obveznički fond

InterCapital Income Plus poseban fond

InterCapital Balanced mješoviti fond

InterCapital SEE Equity dionički fond

InterCapital Global Equity dionički fond

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT

d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama. Cjelovit, točan i istinit opis UCITS fondova koji se

spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: https://icam.hr/investicijski-fondovi/ gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku. Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude. Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama. Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.