U prvom mjesecu sam prisustvovao EQD (Equity Derivatives) konferenciji u Barceloni. Različiti su govornici govorili o različitim temama, ali zajednička točka bila im je gotovo rekordno niska razina implicirane i ostvarene volatilnosti (nestabilnosti) na financijskim tržištima. Trenutno su na tržištima dvije popularne mjere za prikaz performansa pojedinih fondova; Sharpov omjer i Informacijski omjer. Bez ulaženja u detalje, obje mjere su to bolje što je volatilnost niža. Ono što me posebno zanimalo bilo je da, iako su mnoge strategije uključivale izravnu prodaju volatilnosti putem uvrštenih ili OTC instrumenata, postojale su mnoge druge investicijske teme koje su u svojoj osnovi imale profil „prodavanja volatilnosti“; dakle, njihov nedavni uspjeh (2016., 2017. i dobar dio 2018.) možda nije posljedica pametne strategije, već je sasvim istovjetan uspjehu bilo kojeg kratkog ulaganja u volatilnost. Postoje mnoge konstrukcije za ulaganje koje odbijaju koristiti derivate, ali su zapravo implementacijom vrlo slične prodavanju volatilnosti.

One uključuju:

1) Nisku volatilnost (Low volatility) – portfelj vlasničkih vrijednosnih papira osmišljen kupnjom najmanje volatilnih dionica. Tijekom proteklih nekoliko godina ovi su portfelji općenito nadmašili generički indeks

2) Ciljanje volatilnosti (Volatility targeting) – ugrađeno u mnoge proizvode osiguranja povezanih s vlasničkim instrumentima, ovi portfelji usmjereni na rizik (često nazvani “upravljani rizik”) povećavaju/smanjuju polugu s obzirom na rast/pad ostvarene volatilnosti

3) Paritet rizika (Risk Parity) – slično ciljanju na volatilnost dionica, ali ovdje je investicijski svemir proširen i na instrumente s fiksnim prinosima (obveznice), valute i robe.

Ono što je zajedničko svim tim investicijskim strategijama je ne samo da ostvaruju dobit kada je ostvarena niska volatilnost, nego i da njihova primjena uvjetuje nepovoljne transakcije (kupovanje na visokim i prodavanje na niskim razinama cijena) kada se volatilnost poveća.

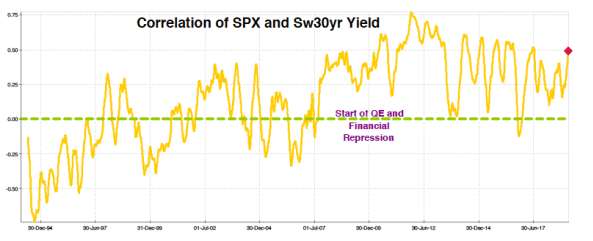

U ovom blogu razmatrati ćemo najšire korištenu i jednu od najuspješnijih strategiju u industriji – strategiju Pariteta Rizika. Općenito portfelj vođen principom pariteta rizika posjeduje i dionice i obveznice u omjeru definiranom njihovim korelacijama i volatilnostima. Trik je u tome što se umjesto standardnog 60/40 konstrukta (60% dionica + 40% obveznica), koji bi vam preporučio konzervativni financijski savjetnik, koristi financijska poluga kako bi se iskoristio odnos između ove dvije klase imovine. Na primjer, obični pasivni investicijski portfelj od 1000 dolara može kupiti 600 dolara S&P 500 Indeksa (dalje SPX) i 400 USD američkih 30-godišnjih obveznica. Alternativno, portfelj pariteta rizika od 1000 dolara može posjedovati 800 dolara SPX-a i 1200 dolara obveznica. Na prvi pogled, ovo se može činiti nepromišljeno budući da je kupljeno 2000 dolara imovine sa samo 1000 dolara kapitala, naime ova vrsta portfelja pokazala se manje volatilnom u nedavnoj povijesti. To je zato što su cijene dionica i obveznica pokazale značajnu negativnu korelaciju u posljednjih deset godina (zapravo su pozitivno korelirani pri mjerenju promjena u cijeni SPX-a i prinosu obveznica). U slijedećem grafu se odmah vidi da je od početka ekspanzivne politike u Americi ta korelacija promijenila predznak, tj. postala je pozitivna.

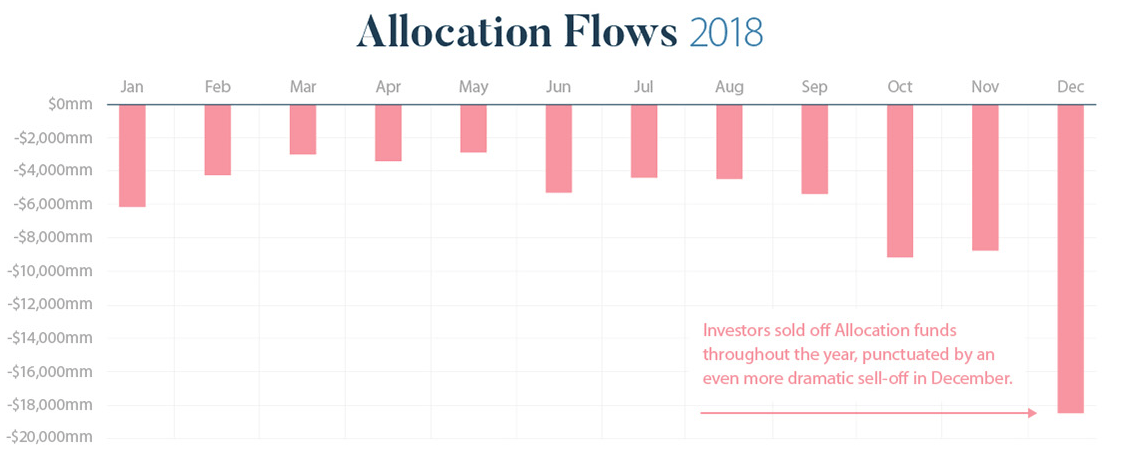

Izvor: CS Locus

Sve od Globalne financijske krize iz razdoblja 2008.-2009. postoji visoka korelacija između dnevnih promjena cijena dionica i prinosa obveznica – kada cijene dionica rastu, cijene obveznica se smanjuju i obrnuto. Sukladno s time razumno bi bilo očekivati da ako su cijene dionica rekordno visoke, cijene obveznica se možda približavaju nekoj vrsti dna. Umjesto toga, obje klase imovine su blizu svojih najviših vrijednosti. Svakodnevno su se ta sredstva samo-hedgirala jer su se cjenovno okretala u suprotnim smjerovima s obzirom na dnevne vijesti i promjena u očekivanjima. No, dugoročno gledano, obje klase imovine su uzdignute putem monetarne ekspanzije središnje banke. Veliki uspjeh portfelja vođenih strategijom pariteta rizika proizlazi upravo iz činjenice da su obje klase imovine dugoročno rasle, makar su im kratkoročne cjenovne korelacije negativne. Problem nastaje ako se te korelacije između klasa imovine okrenu, tj. postanu pozitivne, ili u skladu s grafom, ako korelacije između prinosa na obveznice i cijene dionica značajno padnu ili postanu negativne. Ako ova korelacija postane negativna te obveznice i dionice počnu padati skupa, portfelji pariteta rizika će se modificirati kako bi odražavali te nove korelacije i volatilnosti. Jednostavno rečeno, oni će prodavati. Portfelji vođeni paritetom rizika početi će drastično smanjivati poluge ako obje klase imovine padaju, što će dodatno pojačati te korelacije te uvjetovati nova prodavanja dok se ne dođe do investitora koji se ne koriste polugom nego pripadaju klasičnoj strukturi portfelja 60/40 koji će također biti prisiljeni smanjivati izloženosti financijskim tržištima što će uvjetovati nova prodavanja i tako u krug. Pogledajmo neto uplate u fondove koji alociraju svoju izloženost imovini pomoću strategije kamatnog pariteta.

Izvor: Visual Capitalist

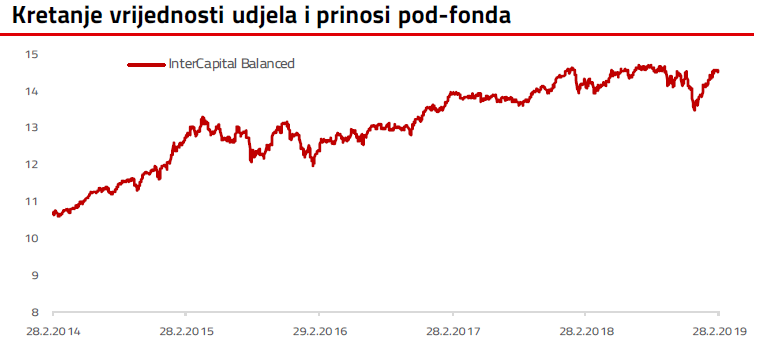

Vjerujem da se svi sjećamo situacije sa kraja 2018. godine kada je SPX pao gotovo 20%. Ako to vremensko razdoblje pogledamo na gornjem grafu korelacija može se vidjeti značajan pad u korelaciji prinosa obveznica i cijena dionica, odnosno obje klase imovine su u cijeni padale. Naš Balanced fond koji ima sličnu alokaciju (50/50) također je imao teško razdoblje u tom periodu. No od početka godine te korelacije su se vratile na visoke razine te su portfelji pariteta rizika uživali zavidne povrate. Cijene udjela u InterCapital Balanced fondu lijepo ilustriraju osjetljivost prinosa takvih fondova s obzirom na režime korelacija, te važnost investiranja na financijskim tržištima sa dugoročnim horizontom.

Izvor: InterCapital Asset Management

Pitanje je gdje možemo očekivati korelacije u budućnosti. Uzmimo kao primjer jedan empirijski pokazan podatak; korelacije dionica i obveznica jako su povezane sa razinama inflacije. U mjeri u kojoj se ova korelacija vratila na povišenu razinu, može se zaključiti da tržište ne očekuje značajno povećanje inflacije. Štoviše, ne bi bilo nerazumno vjerovati da je FED, ovisan o podacima, to uzeo u razmatranje na svom posljednjem sastanku te je to pridonijelo njihovoj pauzi u podizanju kamatnih stopa. Što nas dovodi opet na temeljnu premisu ulaganja na financijska tržišta koja kaže da treba imati dugi horizont ulaganja, jer iako se ponekad dogode kraća razdoblja turbulencije, sa pravim stavom i nekim poznavanjem tržišta oni se lako prebrode. Više o važnosti dugoročnih ulaganja pročitajte na Majinom blogu „Prvi Newtonov zakon u investiranju“

Ukoliko razmišljate o ulaganju, ali niste sigurni na koji način i koji bi bio prvi korak, javite nam se bez obaveze i naši će vam stručnjaci rado pomoći sa stručnim savjetom.

InterCapital Asset Management upravlja s čitavim rasponom

investicijsklih fondova od konzervativnijih prema manje konzervativnim

fondovima:

InterCapital Bond obveznički fond

InterCapital Global Bond obveznički fond

InterCapital Dollar Bond obveznički fond

InterCapital Income Plus poseban fond

InterCapital Balanced mješoviti fond

InterCapital SEE Equity dionički fond

InterCapital Global Equity dionički fond

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama. Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: https://icam.hr/investicijski-fondovi/ gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku. Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude. Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama. Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.