Američki izbori sve su bliže, a fokus javnosti uglavnom je na kandidatima. No, investitori se također pitaju kako bi rezultat izbora mogao utjecati na dionička tržišta i posljedično na njihove portfelje. Tržišta su trenutno usmjerena na korporativne profite i moguće smanjenje kamatnih stopa od strane Federalnih rezervi (FED). Ipak, kako se predsjednički izbori približavaju te s anketama koje pokazuju kako su dva glavna kandidata gotovo izjednačena, investitori postaju sve nervozniji.

Iako ne postoji način za predvidjeti budućnost, povijest nam može ponuditi korisne smjernice o tome što očekivati. U ovom blogu osvrćemo se na to kako su u izbori u Americi utjecali na tržišta dionica kroz povijest te što nam to govori o budućnosti. To ćemo pokriti kroz slijedeće teme:

- Što izbori znače za investitore

- Trenutno stanje izbora

- Povijesni pregled utjecaja predsjedničkih izbora na tržište dionica

- Na što obratiti pozornost

- Zaključak

Što američki izbori znače za investitore

Prirodno je da investitori pažljivo proučavaju politike vodećih stranaka. Ekonomska i vanjska politika ključne su teme u izbornim kampanjama, a kandidati često tvrde da će njihove politike poboljšati učinak tržišta. Fiskalna obećanja pobjedničke stranke često su ključna za reakciju tržišta, posebno ona koja se odnose na prihode vlade i poreze.

Primjer su smanjenja poreza koje je donio predsjednik Trump 2017. godine, a koji su potaknuli snažan rast tržišta dionica zbog naglih povećanja korporativnih zarada. Ipak, iako velike promjene politika mogu privremeno pomaknuti tržišta, ne postoje nužno jasni trendovi o učinku izbora na tržišta u 12 mjeseci nakon izbora u usporedbi s neizbornim godinama.

U trenutnom okruženju, bilo kojoj stranci će biti teško provesti nova smanjenja poreza ili velike programe potrošnje u SAD-u, obzirom na visoke razine zaduženosti države. S visokim troškovima kamata i deficitima koji već prelaze 6% BDP-a, moguće je da će ekonomska razlika između desnice i ljevice biti manja nego inače.

Trenutno stanje izbora

Godina je započela prilično predvidljivim tijekom predsjedničkih izbora, ali ljeto je donijelo neočekivane promjene. Bivši predsjednik Donald Trump uvjerljivo je osigurao svoju treću uzastopnu republikansku nominaciju. Neposredno nakon završetka srpanjske Nacionalne konvencije republikanaca, na kojoj je za svog potpredsjedničkog kandidata odabrao senatora iz Ohija, JD Vancea, uslijedio je iznenađujući preokret. Demokratski predsjednik Joe Biden odlučio je povući svoju kandidaturu, pruživši podršku potpredsjednici Kamali Harris kao svojoj nasljednici.

Harris je brzo osigurala službenu nominaciju te izabrala guvernera Minnesote, Tima Walza, kao svog kandidata za potpredsjednika. Ovaj novi demokratski tim značajno je promijenio dinamiku izbora. Trump je do tada imao snažnu prednost u ključnim “swing” državama, koje su ključne za ishod izbora. Ipak, Harris je ubrzo počela dobivati na popularnosti, a prema posljednjim anketama, utrka za predsjednika ponovno je postala neizvjesna i izjednačena.

Povijesni pregled utjecaja predsjedničkih izbora na tržište dionica

Više istraživanja bavilo se pitanjem utjecaja američkih predsjedničkih izbora na dionička tržišta. Opći zaključak je da kratkoročni investitori imaju razloga pažljivo pratiti izborni proces, no dugoročno tržišta nisu pretjerano osjetljiva na to tko osvaja izbore.

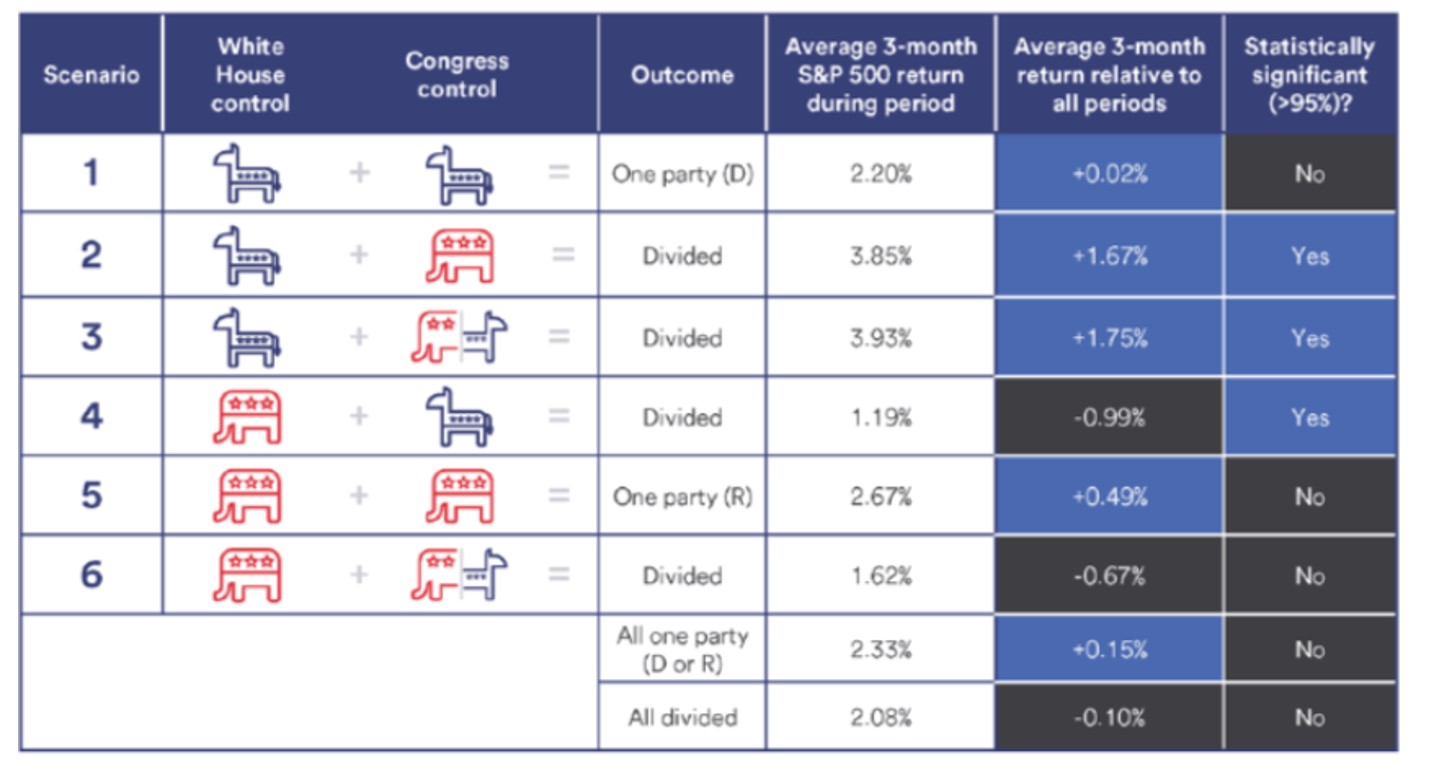

U tom kontekstu, U.S. Bank Asset Management Group provela je detaljnu analizu tržišnih podataka od 1948. godine. Proučavali su prosječne tromjesečne povrate S&P 500 indeksa nakon svakih predsjedničkih izbora te su uspoređivali te rezultate s prosječnim dugoročnim povratima. Korišten je t-test kako bi se ispitalo postoji li mjerljiv utjecaj sastava Bijele kuće i Kongresa na tržišne performanse S&P 500 indeksa.

Rezultati istraživanja pokazali su kako popularno mišljenje da potpuna kontrola republikanaca ili demokrata nad predsjedništvom i Kongresom stvara tržišne nestabilnosti nije točno. Analiza je pokazala kako ne postoji statistički značajna veza između jedinstvene stranačke kontrole i performansi tržišta. Naprotiv, povijesni podaci ukazuju na tri scenarija u kojima je podijeljena kontrola vlasti imala statistički značajan utjecaj na tržišne performanse.

Dva scenarija donijela su pozitivne povrate koji su premašili dugoročne prosjeke:

- Demokratska kontrola Bijele kuće i potpuna republikanska kontrola Kongresa.

- Demokratska kontrola Bijele kuće i podijeljena kontrola Senata i Zastupničkog doma.

Jedan scenarij donio je pozitivne povrate, ali ispod dugoročnog prosjeka:

- Republikanska kontrola Bijele kuće i potpuna demokratska kontrola Kongresa.

Slika 1: Povijesni ekonomski režimi i tržišne performanse

Izvor: U.S. Bank Asset Management Group

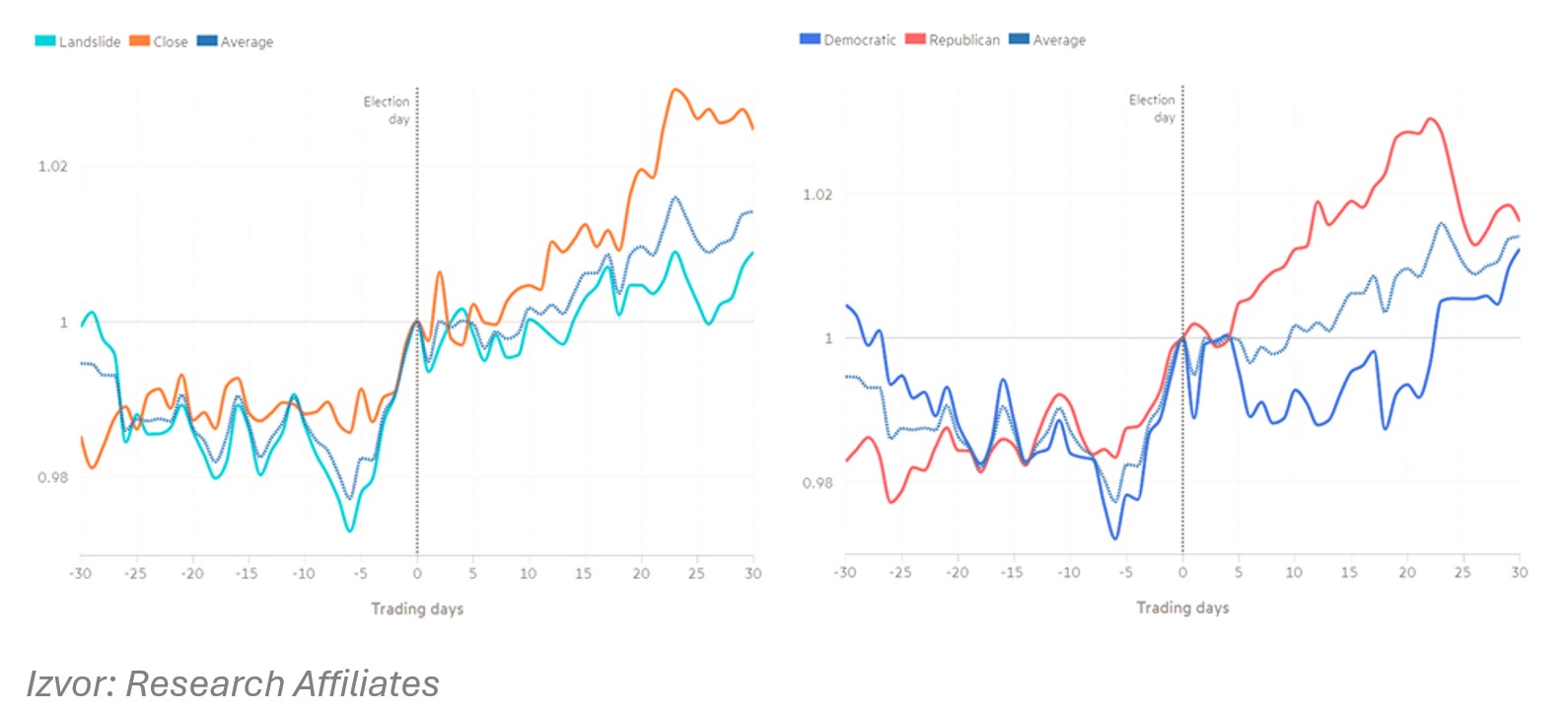

Nadalje, istraživanje Research Affiliatesa obuhvatilo je 24 američka predsjednička izbora od 1928. godine i otkrilo zanimljive obrasce ponašanja dioničkog tržišta. S&P 500 indeks obično bilježi pad uoči tijesnih izbora, ali raste u posljednjem tjednu kampanje, a uspon se nastavlja, iako s povećanom volatilnošću, nakon izbornog dana. Ključan zaključak istraživanja je da politička pripadnost pobjednika ima manji utjecaj na tržište u usporedbi s razinom neizvjesnosti ishoda izbora.

Prema ovom istraživanju, nakon izbora ponašanje tržišta ipak varira ovisno o pobjedničkoj stranci. Dionice vrijednosti (value stocks) rasle su kada republikanci preuzmu Bijelu kuću, dok su dionice rasta (growth stocks) imale bolje rezultate kada demokrati postanu predsjednici. Ovi podaci sugeriraju da je za kratkoročne ulagače ključno pratiti tijesne izbore, jer se volatilnost određenih sektora može iskoristiti za zaradu.

Slika 2: prinos prije i nakon izbora

Za dugoročne ulagače, istraživanje Morningstara, objavljeno u lipnju, donosi drugačiji uvid. Analiza je obuhvatila razdoblje od 50 godina, ispitujući povrate S&P 500 indeksa. Rezultati su pokazali da bi ulaganje od 1.000 dolara, uloženo samo za vrijeme mandata demokratskih predsjednika, naraslo na 62.000 dolara, dok bi ista strategija primijenjena na republikanske predsjednike donijela tek 27.000 dolara. Međutim, najjednostavnija strategija, ostavljanje početnog ulaganja od 1.000 dolara bez obzira na političke promjene, donijela bi 1,7 milijuna dolara do kraja 2023. godine.

Važno je napomenuti da se Morningstarova analiza fokusirala na četverogodišnje predsjedničke mandate, dok se Research Affiliates usredotočio na šest tjedana prije i nakon izbora. Osim toga, rezultati koji sugeriraju veću profitabilnost demokratske administracije na tržištima dionica donekle su iskrivljeni zbog dva ključna povijesna događaja: krize na Wall Streetu 1929. godine koja je dovela do Velike depresije, i financijske krize 2008. godine, koja je značajno naštetila reputaciji republikanaca.

Na što obratiti pozornost

Iako analize pokazuju da izbori nemaju značajan dugoročni utjecaj na cjelokupno tržište, određeni sektori i industrije mogu osjetiti promjene ovisno o izbornim ishodima. Različiti rezultati mogu utjecati na političke prioritete, predložene regulacije, te čak i globalne sukobe. Ključne teme koje bi investitori trebali pratiti tijekom izbora uključuju:

- Pojedinačne i korporativne poreze, uključujući moguće promjene u odbitcima za porez na dohodak na razini država i lokalne zajednice (SALT).

- Prioritete potrošnje, poput ulaganja u infrastrukturu i obranu, koji mogu značajno utjecati na određene industrije.

- Socijalne programe, kao što su Socijalna sigurnost, Medicare i Medicaid, čija budućnost može promijeniti ekonomsku dinamiku zdravstvenog sektora.

- Regulaciju zdravstvene zaštite, osobito sudbinu Zakona o pristupačnoj zdravstvenoj skrbi (Affordable Care Act), koji izravno utječe na zdravstveni sektor.

- Imigracijsku politiku i potencijalno uvođenje dodatnih tarifa na kineske proizvode, što bi moglo utjecati na trgovinske odnose i globalnu ekonomiju.

- Geopolitičke sukobe, koji često izazivaju volatilnost na tržištu, pogotovo u sektorima poput energetike i obrane.

Uz ove teme, na izborima uvijek postoji i rizik kašnjenja u verifikaciji pobjednika, osobito kada su rezultati izuzetno tijesni. Takva kašnjenja, poput onih tijekom predsjedničkih izbora 2000. i 2020. godine, mogu povećati neizvjesnost na tržištu. U tim razdobljima, rizičnije klase imovine često bilježe padove dok se ne uspostavi jasnoća o konačnom ishodu.

Zaključak

Provedena istraživanja potvrđuju sklonost investitora da donose odluke pod utjecajem kratkoročnih osjećaja, što često može biti pogrešno – stvarni učinci često su drugačiji od početnih strahova.

Financial Times ističe jedan takav paradoks. Iako su mnogi očekivali da će predsjednik Joe Biden, sa svojim “zelenim” troškovima i poticajima, negativno utjecati na sektore naftne industrije, američke naftne i plinske kompanije ostvarile su četvrte najbolje povrate među sektorima tijekom Bidenove administracije.

Dakle, uzbuđenja mogu stvoriti kratkoročnu tržišnu volatilnost, no dugoročni ulagači trebali bi zadržati fokus na stabilnim i održivim investicijama. Korištenjem strategija diverzifikacije te pažljivim odabirom sektora, kao što to radimo u našim Global Equity i Global Technology fondovima, moguće je ostvariti stabilne povrate u promjenjivom političkom okruženju, osobito tijekom izborne godine.

PRIJAVITE SE NA NEWSLETTER send