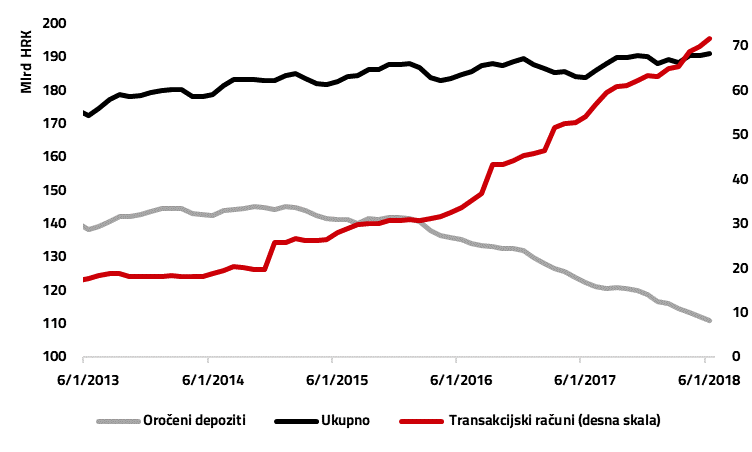

Prije nekoliko dana, u sklopu obilježavanja Svjetskog dana štednje, HNB je prezentirala podatak prema kojem su depoziti građana premašili 200 milijardi kuna, odnosno, radi se o porastu od gotovo 4% na godišnjoj razini. Porast depozita događa se već nekoliko godina te možemo zaključiti da se radi o dugoročno pozitivnom trendu. Glavni razlozi su rast gospodarskih aktivnosti, plaća i zaposlenosti. Promatrajući strukturu depozita, vidljivo je da unazad nekoliko godina dolazi do kontinuiranog pada volumena oročenih depozita, dok se novac na transakcijskim računima povećava.

Depoziti stanovništva u Hrvatskoj

Izvor: Agregirano statističko izvješće kreditnih institucija, HNB za period 31.05.2013-30.06.2018

Zbog pada kamatnih stopa većina građana ostavlja novac da „leži“ na transakcijskim računima i na taj način banke financiraju potpuno besplatno jer je zarada na kamati, na transakcijskim računima, zanemariva. Izostaje promišljanje u smjeru aktivnijeg upravljanja financijskom imovinom, te mogućnostima da dugoročnim ulaganjima zaštitmo imovinu od negativnog utjecaja inflacije i povećamo svoje bogatstvo.

U današnjem blogu razmatrat ćemo kako balansiranim strategijama, u kombinaciji sa pasivnim upravljanjem na duži rok, investitori mogu ostvariti prosječno veće prinose uz zadržavanje stabilnosti portfelja, što može biti dobar pokazatelj u kojem smjeru bi se dio spomenutih depozita mogao kretati.

1. Dugoročno ulaganje

Dugoročno ulaganje je proces ulaganja u kojem se imovina vrijednosnih papira u portfelju prilagođava ulaganju koje traje najmanje pet godina. Naravno, osim roka investiranja, mora se uzeti u razmatranje spremnost investitora na preuzimanje rizika, kao i očekivani prinos (više ili manje konzervativan ulagač). Kod dugoročnog ulaganja, za očekivati je da će ulagač preuzeti nešto veći rizik nego kada je riječ o ulaganjima na kraći rok. Povijest nas uči da su kroz duži vremenski rok prinosi veći što je veći udio preuzetog rizika. Važno je za napomenuti je da se novac koji je potreban unutar nekoliko mjeseci za razne tekuće životne troškove razlikuje od onog koji se može uložiti i čija svrha je štednja na određeni rok. Novac koji je potreban u vrlo kratkom razdoblju jednostavno nije pogodan za dugoročna ulaganja niti za preuzimanje bilo kojeg rizika koji bi u dužem roku donio više povrate.

2. Balansirana strategija

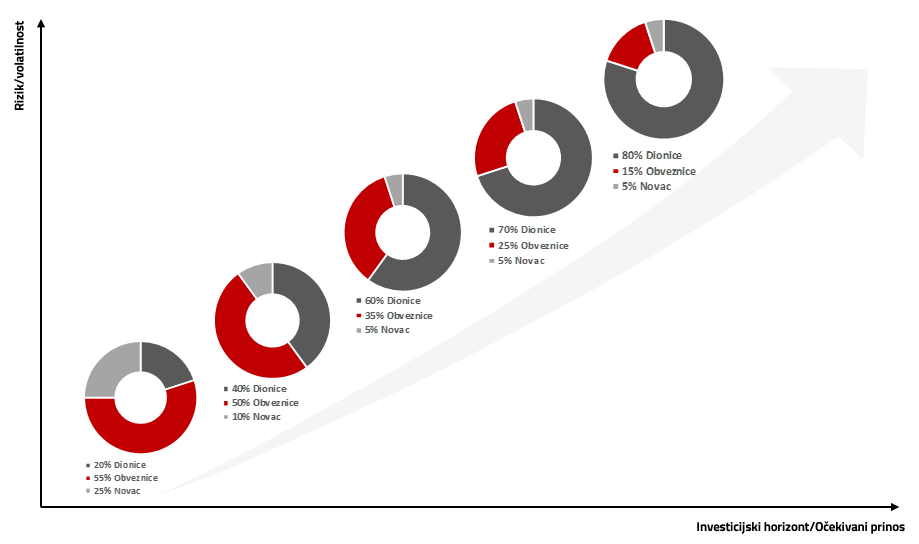

Alokacija imovine je proces u kojem se imovina unutar portfelja dijeli na različite imovinske klase. Prvenstveno, alokacija imovine znači usmjeravanje određenog postotka imovine u tri najvažnije imovinske klase: obveznice, dionice i novčana sredstva. Ne postoji idealna alokacija imovine, ona ovisi o mnogim faktorima kao što su osobni ciljevi, životna dob u kojoj se nalazite te tolerancija na rizik i volatilnost kod promjena cijena određene imovinske klase. Koliko alokacija i individualni odabir svakog pojedinca mogu biti različiti pokazuje donji graf o tradicionalnim modelima alokacije imovine u SAD-u.

Grafički prikaz tradicionalnih modela alokacije imovine u SAD-u

Izvor: <a href="https://www.merrilledge.com/">www.merrilledge.com</a>

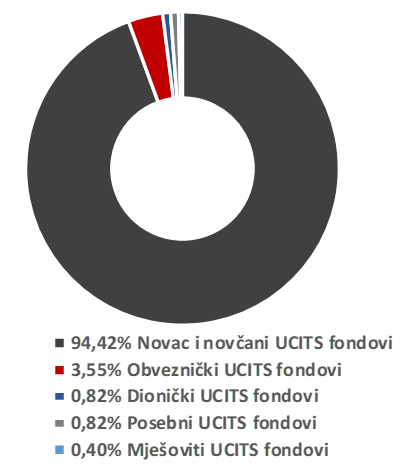

U Hrvatskoj je situacija oko alokacije imovine u mnogočemu drugačija nego u SAD-u. Kada govorimo o prosječnom ulagaču, tada je velika većina imovine alocirana u novčanim sredstvima (bilo da je riječ o novčanim fondovima, oročenoj štednji ili na a vista računima) i obveznicama, dok je veoma mali postotak uložen u dionice. Ukupna financijska imovina građana (ne računajući imovinu građana koja se nalazi u obveznim i dobrovoljnim mirovinskim fondovima) alocirana je na slijedeći način:

Grafički prikaz ukupne alokacije financijske imovine u Hrvatskoj

Izvor: HNB i mjesečni izvještaji društva za upravljanje imovinom koji posluju u RH

Vidljivo je da imovina prosječnog Hrvata nije pravilno alocirana, budući da se većina imovine nalazi „zarobljena“ u novcu i novčanim ekvivalentima i na taj način dugoročno gubi na realnoj vrijednosti. Ključ izlaza iz trenutne situacije je postepeno usmjeravanje imovine prema balansiranim strategijama.

Balansirane strategije su strategije koje u svojim portfeljima imaju između 20-50% imovine uloženo u različite dioničke strategije sa ciljem ostvarivanja iznadprosječnih prinosa, dok je ostatak portfelja uložen u obvezničke i novčane strategije čiji je cilj održavanje stabilnosti portfelja. Balansirane strategije kod dugoročnog ulaganja štite imovinu od inflatornih učinaka te donose realni prinos.

Upravo iz tog razloga prije dvije godine pokrenut je fond InterCapital Income Plus, kako bi se prosječnom ulagaču omogućio konzervativan pristup investiranju (80% imovine je uloženo u obveznice) uz postepeno usmjeravanje prema dioničkim tržištima (do 20% imovine). Cilj fonda je da kroz duži vremenski rok i balansiranu strategiju ostvari veći prinos u odnosu na ulaganja isključivo na obvezničkom ili novčanom tržištu.

3. Pasivno ulaganje

Glavna smjernica pasivnog ulaganja je da su tržišta efikasna i da ih je teško pobijediti, pogotovo u dužem vremenskom roku. Ideja pasivno vođenih fondova je da kupuju udio u cijelom tržištu, budući da je nemoguće znati sve o svakoj pojedinoj dionici. Strategiju pasivnog upravljanja podržali su i mnogi dobitnici Nobelove nagrade. Troškovi upravljanja koje plaćaju investitori kod pasivnih fondova su niži u odnosu na aktivno vođene fondove. Glavni nedostatak pasivnog ulaganja je činjenica da se kod ulaganja u cijelo tržište kupuju udjeli u izvrsnim kompanijama, ali i u kompanijama koje u određenom trenutku nisu u potpunosti izvrsne.

Međutim, kroz duži vremenski rok, većina pasivnih strategija pokazuje bolji uspjeh, ali postoji i određeni broj strategija aktivnog upravljanja koje su pokazale rezultate bolje od benchmarka.

Tablica: Postotak US dioničkih fondova koji nisu uspjeli pobijediti benchmark

| 1 godina | 5 godina | 10 godina | |

| Velike kompanije | 66,1% | 84,2% | 82,1% |

| Srednje kompanije | 56,8% | 76,7% | 87,6% |

| Male kompanije | 72,2% | 90,1% | 88,4% |

Izvor: S&P Dow Jones index, "SPIVA US Scoreboard Year-End 2015"

Ne postoji idealna formula uspjeha, ali postoji mogućnost da se kombinacijama nekoliko strategija pokušaju ostvariti zacrtani ciljevi. InterCapital Income Plus dio dioničkog portfelja ulaže koristeći se strategijama pasivnog ulaganja putem ETF fondova koji ulažu u dionice, koje su sastavnice indeksa S&P (do 5% imovine) i DAX (do 5% imovine), zbog jednostavne izloženosti najvećim svjetskim tržištima uz niže troškove. Kod ulaganja u dionice SEE regije (do 10% imovine) koristimo strategiju aktivnog upravljanja budući da za regionalno tržište imamo ekspertizu koja nam omogućuje aktivni pristup u traženju dionica koje su fundamentalno podcijenjene.

Dobra kombinacija aktivnog i pasivnog upravljanja + balansirana strategija = InterCapital Income Plus

InterCapital Asset Management upravlja s čitavim rasponom

investicijsklih fondova od konzervativnijih prema manje konzervativnim

fondovima:

InterCapital Bond obveznički fond

InterCapital Global Bond obveznički fond

InterCapital Dollar Bond obveznički fond

InterCapital Income Plus poseban fond

InterCapital Balanced mješoviti fond

InterCapital SEE Equity dionički fond

InterCapital Global Equity dionički fond

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama. Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: www.icam.hr/hr/fondovi gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku. Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude. Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama. Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.

PRIJAVITE SE NA NEWSLETTER send