Donald Trump je prošli tjedan proglasio pobjedu u utrci za predsjednika SAD-a, dok su Republikanci preuzeli kontrolu nad Senatom. Utrka za većinu u zastupničkom domu još nije jasna iako su i tu republikanci u vodstvu. Nedavno smo imali investicijski kompas u kojem smo istražili moguće scenarije ishoda izbor. U ovom blogu detaljnije ćemo istražiti što Trumpova pobjeda i republikanska većina u Senatu i Zastupničkom domu znače za budućnost globalnih tržišta. Analizirat ćemo implikacije tzv. “red sweepa,” odnosno potpunog preuzimanja vlasti od strane republikanaca, te kako će ova promjena oblikovati ključne političke, ekonomske i društvene izazove.

Utjecaj na obveznička i novčana tržišta

Trumpova politika

Bez obzira na ishod izbora, fiskalna politika vjerojatno će ostati ekspanzivna, ali u slučaju Trumpove pobjede, očekuje se dodatni naglasak na poreznim olakšicama i tarifama koje bi mogle značajno preusmjeriti američko gospodarstvo. Trumpov pristup uključivao bi dodatna smanjenja poreza, s posebnim fokusom na smanjenje poreza na dobit za kompanije, čime bi potaknuo domaću proizvodnju i jačanje ponude. Predviđa se i zadržavanje brojnih poreznih olakšica za korporativni sektor, s ciljem privlačenja ulaganja i podrške rastu unutar američkog gospodarstva.

Također, Trumpov mandat mogao bi uključivati ukidanje postojećih politika vezanih uz obnovljivu energiju i zelenu tranziciju, čime bi se smanjio naglasak na klimatske i energetske ciljeve postavljene tijekom prethodne administracije. Na trgovinskom planu, Trump bi vjerojatno uveo carine na ključne trgovinske partnere SAD-a, dodatno smanjujući ovisnost o uvozu i jačajući domaću industriju. Sve ove mjere mogle bi značajno promijeniti smjer američkog gospodarstva i trgovinskih odnosa.

Kako su reagirala tržišta?

Vijest o Trumpovoj pobjedi nije naišla na pozitivan odjek na američkom tržištu obveznica, što je rezultiralo naglim porastom prinosa na desetogodišnje američke obveznice, koji su u jednom trenutku dosegnuli razinu od 4,5%. Na njemačkom tržištu desetogodišnjih obveznica dan je obilježila visoka volatilnost zbog pojačane neizvjesnosti, no prinosi su do kraja dana ostali nepromijenjeni. S druge strane, regionalna tržišta obveznica, poput rumunjskog, hrvatskog i poljskog, također su negativno reagirala na izborni ishod, zaključivši dan u minusu zbog pojačane zabrinutosti investitora oko buduće stabilnosti tržišta.

Tržišta su s nestrpljenjem dočekala dugo iščekivane američke izbore, a nakon prve noći, kada je postalo jasno da će Trump postati predsjednik, američka dionička tržišta zabilježila su snažan rast. Među najvećim dobitnicima izdvojili su se Tesla i Trump Media & Technology Group, s naglim porastom cijena njihovih dionica. U Europi je jutro započelo sličnim entuzijazmom kao u SAD-u, no, tijekom dana raspoloženje se preokrenulo, a europska tržišta su zaključila dan u minusu.

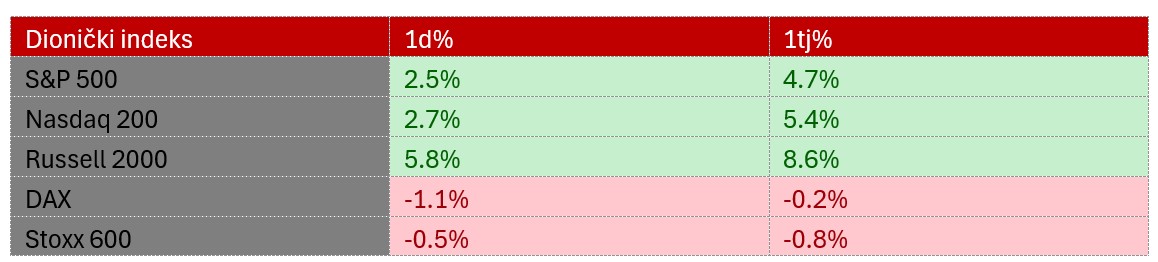

Na kraju tjedna, tržišta su pokazala očekivane rezultate, s pozitivnim ishodom u SAD-u i negativnim u Europi, što je jasno prikazano u sljedećoj tablici. U tablici, stupac 1d% prikazuje jednodnevni učinak dioničkih indeksa nakon izborne noći.

Tablica 1: Prinos dioničkih indeksa

Izvor: Bloomberg

Utjecaj na obveznička i novčana tržišta

Trumpove predložene promjene u fiskalnoj politici mogle bi imati značajan utjecaj na obveznička i novčana tržišta. Produžetak Zakona o smanjenju poreza i zapošljavanju (TCJA) te dodatne porezne olakšice, stvorit će dodatne fiskalne poticaje koji bi mogli potaknuti rast potrošnje i investicija. Sukladno tome, očekuje se povećanje fiskalnog deficita koji bi se mogao povećati prema 7/7.5% BDP-a. Povećanjem fiskalnog deficita raste potreba zaduživanja države što znači da će rasti ponuda državnih obveznica.

Takav rast proračunskog deficita dovodi do mogućnosti porasta dugoročnih kamatnih stopa, jer će ulagači tražiti veće prinose na američke obveznice kako bi nadoknadili povećani rizik i veće zaduživanje.

Uvođenje carina ključnim trgovinskim partnerima SAD-a vjerojatno će uzrokovati inflacijske pritiske u srednjem roku. Kao rezultat povećanja troškova uvoza, Fed bi mogao usporiti očekivano smanjenje kamatnih stopa kako bi spriječio daljnji rast inflacije. U slučaju da se odluči za stroži pristup monetarnoj politici, kamatne stope na novčanom tržištu mogle bi ostati visoke. Istovremeno, prinosi na dugoročne obveznice mogli bi ostati stabilni ili čak blago rasti, jer bi investitori tražili dodatne povrate kao zaštitu od inflacije.

U kratkom roku, europske obveznice pratit će trend američkih obveznica, što znači povećanje prinosa na dugoročne obveznice diljem Europe. To podrazumijeva da će prinosi rasti u prvoj polovici godine, kako investitori budu prilagođavali svoje portfelje u skladu s očekivanjima viših kamatnih stopa i monetarnih politika. Međutim, kako godina bude odmicala, očekuje se smanjenje prinosa i rast cijena obveznica centralne i zapadne Europe, osobito u zemljama poput Njemačke, Belgije i Nizozemske, uslijed usporavanja inflacije i slabijeg gospodarskog rasta u Europi.

S druge strane, obveznice u istočnoj Europi, uključujući Rumunjsku, Poljsku i Hrvatsku, mogle bi zadržati slične prinose do kraja godine, uglavnom zbog povećane globalne neizvjesnosti. Ipak, ove regionalne obveznice i dalje nude znatno više prinose od onih u zapadnoj Europi, što ih čini atraktivnima za investitore na sadašnjim razinama.

Utjecaj na dionička tržišta

Dionička tržišta suočit će se s različitim utjecajima, ovisno o specifičnim politikama koje nova administracija bude implementirala. Ključni faktori koji će oblikovati tržište uključuje smanjenje korporativnih poreznih stopa na 15%, uvođenje novih trgovinskih carina te mogućnost djelomičnog ili potpunog ukidanja Zakona o smanjenju inflacije. Trumpova politika, osobito u pogledu fiskalne i trgovinske strategije, mogla bi izazvati početnu volatilnost na tržištu, dok bi dugoročno mogla redefinirati strukturu određenih sektora, ovisno o tome kako se implementiraju ove promjene.

Smanjenje korporativne porezne stope na 15% bi imala značajan utjecaj na dionička tržišta u SAD-u. Ova mjera bi, s jedne strane, mogla imati pozitivan učinak na dionice kompanija, osobito onih u sektoru koji je visoko opterećen porezima, jer bi smanjenje poreza povećalo njihove neto prihode i profitabilnost. Ako dođe do smanjenja poreza, predviđa se rast zarade po dionici od približno 8%. Niži porezi mogli bi stvoriti dodatni kapital za ulaganja, povećanje dividendi i otkup vlastitih dionica, što bi moglo potaknuti rast tržišta u kratkoročnom razdoblju.

Međutim, u dugoročnom smislu, smanjenje poreza na korporacije moglo bi povećati proračunski deficit i dug, što bi povećalo fiskalne pritiske na ekonomiju i potencijalno izazvalo rast kamatnih stopa, što bi moglo imati negativan utjecaj na tržišta.

Drugi faktor koji će imati utjecaj na dionička tržišta je ukidanje Zakona o smanjenju inflacije. Iako postoji vrlo nizak rizik od potpunog ukidanja Zakona o smanjenju inflacije (IRA), mogla bi se pojaviti ciljana revizija određenih njegovih dijelova, poput poreznih olakšica za električna vozila ili usporavanje smjernica za porezne olakšice za čistu energiju. Ova neizvjesnost mogla bi izazvati početni pad dionica u sektoru čiste energije. Ipak, sektori povezani s domaćom proizvodnjom čiste energije, nuklearnom energijom i tehnologijama za hvatanje ugljika mogli bi imati manji rizik od negativnih posljedica, što bi moglo stabilizirati dionice tih kompanija.

Trgovinska politika koju bi republikanci mogli implementirati pod Trumpovom administracijom mogla bi imati značajan utjecaj na dionička tržišta, osobito u Europi. U početku, povećanje carina na čelik i aluminij ne bi imalo veliki učinak na europsko gospodarstvo, jer bi negativni utjecaj na BDP bio minimalan. No, ako bi se carine proširile na cijeli američki uvoz, posljedice za europske kompanije bile bi puno ozbiljnije.

Uvođenjem općih carina na sve američke uvoze iz EU, troškovi za europske proizvođače bi porasli, a konkurentnost tih tvrtki na američkom tržištu bila bi smanjena, što bi moglo izazvati pad cijena dionica europskih kompanija. Takav razvoj situacije mogao bi povećati volatilnost na tržištima, jer bi investitori reagirali na neizvjesnost i smanjenu profitabilnost europskih poduzeća.

S obzirom na ove promjene u trgovinskoj politici, globalna trgovinska dinamika pod Trumpovom administracijom mogla bi se pomaknuti iz faze opće suradnje prema fazi selektivne suradnje. Takav pomak mogao bi imati negativne posljedice na europski gospodarski rast, posebno u kratkom roku, jer bi povećana trgovinska napetost smanjila izvoz i povećala troškove. U dugoročnom razdoblju, ovo bi moglo dovesti do inflacijskih pritisaka, jer bi carine i trgovinske barijere podigle cijene proizvoda. Ove promjene mogle bi također negativno utjecati na europske dionice, budući da bi smanjenje rasta i povećanje inflacije mogli umanjiti atraktivnost europskih tržišta za investitore.

Zaključak

Trumpova pobjeda i republikanska većina u Senatu predstavljaju značajan preokret za američko gospodarstvo i globalna tržišta. S implementacijom ekspanzivne fiskalne politike, smanjenjem korporativnih poreza i uvođenjem novih trgovinskih carina, pred nama je niz izazova i prilika, osobito za tržišta obveznica i dionica. Smanjenje poreza na dobit može potaknuti kratkoročni rast dioničkih tržišta, no povećanje proračunskog deficita i rast kamatnih stopa mogli bi imati dugoročne negativne učinke. Ujedno, trgovinske politike i potencijalno ukidanje dijelova Zakona o smanjenju inflacije mogli bi stvoriti volatilnost na globalna dionička tržišta. Iako izazovi ostaju, očekuje se pozitivan utjecaj na europska obveznička tržišta, dok bi regionalna tržišta obveznica, posebice u istočnoj Europi, mogla zadržati atraktivnost za investitore.

Dolaskom Trumpa na vlast i potpuna prevlast republikanaca, očekuje se povećana volatilnost na obvezničkim i dioničkim tržištima, što može otvoriti nove prilike za ulaganje. Ako želite iskoristiti ove prilike i diversificirati svoj portfelj, na raspolaganju imamo InterCapital Bond obveznički fond, kao i dioničke fondove InterCapital Global Equity i InterCapital Global Technology.

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama.

Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: www.icam.hr/investicijski-fondovi gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku.

Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude.

Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama.

Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.

PRIJAVITE SE NA NEWSLETTER send