Ako pratite ekonomske vijesti i tržišta, vjerojatno ste primijetili da je početkom kolovoza došlo do brzog pada svjetskih dioničkih indeksa nakon čega je isto tako uslijedio streloviti povratak na razine koje su blizu vrhunaca. Kao jedan od razloga navodi se i mjesečni pad zaposlenosti u SAD-u i bojazan da postoji razumna vjerojatnost da američka ekonomija ide prema većem usporavanju koje može završiti recesijom.

Kada odlučujemo o investicijama u našim fondovima, jedna od bitnih razmatranja je ekonomsko okruženje. U ovom ćemo Vam blogu na primjeru američke ekonomske situacije i američkog dioničkog tržišta probati približiti kako gledamo na trenutno ekonomsko okruženje i kako to utječe na naše pozicioniranje na tržištu:

- Poslovni ciklusi

- U kojem smo dijelu poslovnog ciklusa u SAD-u?

- Konkretni problem oko određivanja trenutnog dijela poslovnog ciklusa u SAD-u

- Vodeći indikatori i njihovo predviđanje rasta/pada ekonomske aktivnosti u SAD-u

- Kojim dioničkim sektorima odgovara trenutni dio poslovnog ciklusa u SAD-u?

- Kako trenutni dio poslovnog ciklusa utječe na naša pozicioniranje na američkom dioničkom tržištu?

- Zaključak

- Poslovni ciklusi

Ukratko, kada gledamo na ekonomsko okruženje, pojednostavljeno se pitamo u kojem smo dijelu ekonomskog ili poslovnog ciklusa. Više o poslovnim ciklusima možete pročitati ovdje (link). Trenutno mislimo da je američko gospodarstvo u usporavanju. To je dio ciklusa u kojem ekonomska aktivnost (BDP) počinje usporavati i ide od svog kratkoročnog vrhunca prema dugoročnim prosječnim stopama rasta. Drugim riječima, radi se o ciklusu normalizacije rasta.

Generalno rečeno, osim postepenog usporavanja rasta BDP-a prema nekim dugoročnim prosjecima, usporavanje karakterizira i usporavanje na tržištu rada u kojem zaposlenost i dalje raste, ali nižom stopom kao i usporavanje inflacije.

- U kojem smo dijelu poslovnog ciklusa u SAD-u?

Konkretno, na prvi pogled jednostavno je reći da je američko gospodarstvo u usporavanju i svojevrsnoj normalizaciji prema povijesno umjerenijim stopama po svim trima kriterijima. Inflacija (npr. PCE Core inflacija koja je osnovna mjera inflacije za FED) je u trendu pada već dvije godine i pala je s oko 5,5% na 2,6%. Isto tako NFP mjera novozaposlenih u trendu je pada s razina od oko 500-600 tisuća radnika mjesečno na oko 150-200 tisuća radnika mjesečno. I BDP je svojevrsnom trendu usporavanja iako ovdje stvari nisu toliko očite.

- Konkretan problem oko određivanja trenutnog dijela poslovnog ciklusa u SAD-u

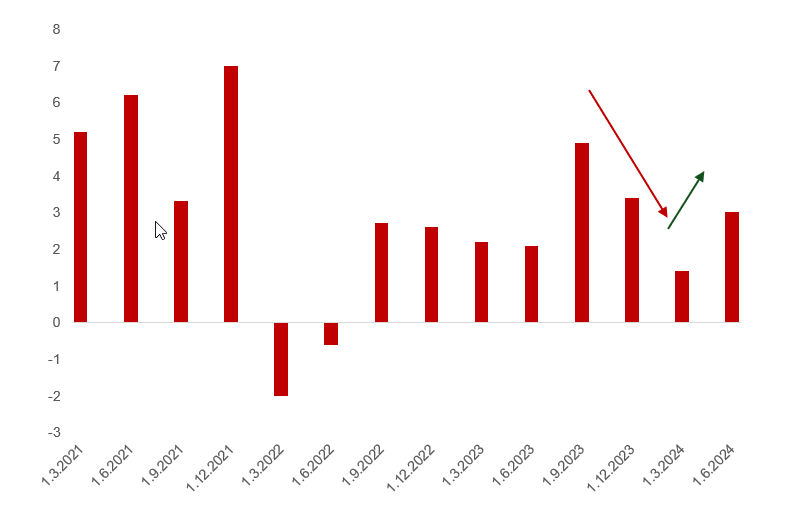

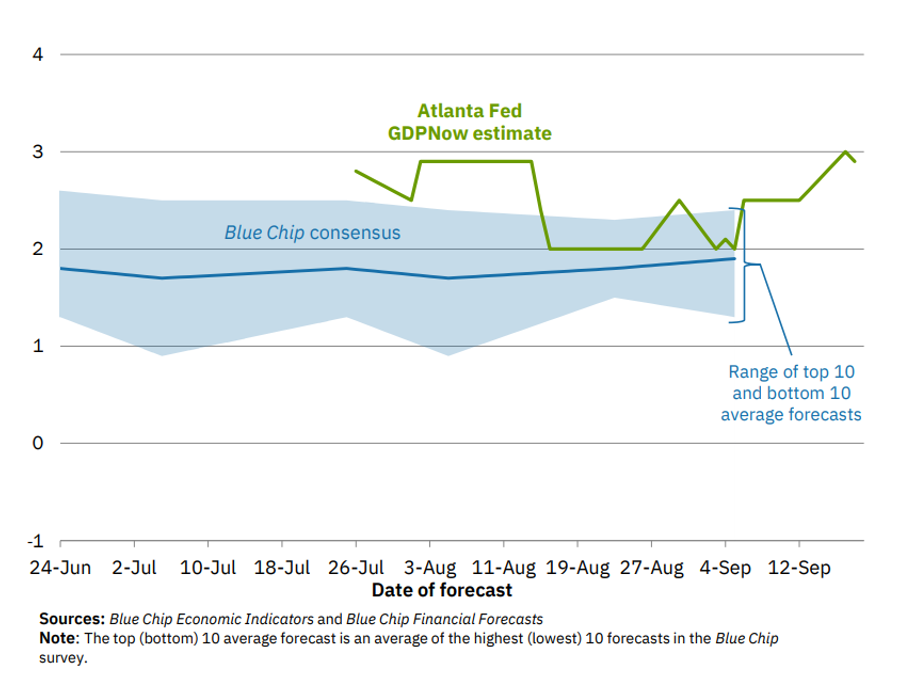

Kada gledamo američki BDP, možemo vidjeti kako ocjenjivanje dijela ciklusa u kojem se nalazimo može biti problematično. Npr. u drugom kvartalu ove godine BDP je iznenadio većim kvartalnim rastom i zaustavio trend usporavanja (vidi Graf 1.), a i trenutni podaci, barem gledajući nowcast model Atlanta FED-a koji ubacuje svaku za BDP bitnu ekonomsku objavu u procjenu rasta BDP-a, ukazuju da će i 3. kvartal američki BDP rasti oko 3%, što ne izgleda kao usporavanje (vidi Graf 2.) Kvartalni podaci o rastu BDP-a jednostavno su volatilni, dolaze sa zakašnjenjem od barem nekoliko mjeseci i podložni su revizijama (nakon inicijalne procjene slijede dvije revizije prije konačnog podatka).

Graf 1.: Kretanje kvartalnog američkog BDP-a (godišnje promjene)

Izvor: Bloomberg

Graf 2.: Atlanta FED GDPNow procjena rasta BDP-a za 3. kvartal 2024. godine

Izvor: Federal Reserve Bank of Atlanta

- Vodeći indikatori i njihovo predviđanje rasta/pada ekonomske aktivnosti u SAD-u

Kako bismo premostili ta ograničenja, mi istovremeno pratimo cijeli skup takozvanih vodećih pokazatelja, tj. pokazatelja koji prethode promjeni ekonomske aktivnosti, odnosno BDP-a. Praćenjem više pokazatelja izbjegavamo pretjerano oslanjanje na jedan ili dva koji su povijesno bili vrlo uspješni (vidite više u jednom o prethodnih blogova (link), ali su možda ukazivali na usporavanje ili recesiju u nekom drugom kontekstu. Listu vodećih pokazatelja koju pratimo možete vidjeti u Tablici 1.

Kao što vidimo u ovom pojednostavljenoj tablici, neki pokazatelji ukazuju na dodatni rast ekonomske aktivnosti, neki na pad ekonomske aktivnosti, dok je jedan od njih neutralan. Iz toga zaključujemo da će BDP ponešto usporiti i da će se ove godine vjerojatno stabilizirati na između 2 i 2,5%, što je nešto više od povijesnog prosjeka koji je oko 2%, a daleko od recesijskih predviđanja.

Tablica 1.: Lista vodećih pokazatelja u SAD-u i smjer ekonomske aktivnosti na koji ukazuju

Osim toga postoje brojni već gotovi indikatori koje izrađuju velike banke. Neke od njih, kao što su US market cycle indicator Morgan Stanleya ili US regime Indicator Bank of Amerike i mi koristimo. I oni trenutno govore da američka ekonomija tek usporava.

- Kojim dioničkim sektorima odgovara trenutni dio poslovnog ciklusa u SAD-u?

Nakon što smo odredili u kojem smo dijelu poslovnog ciklusa, preostaje nam da odredimo koje bi vrste financijske imovine trebale imati dobru izvedbu u tom dijelu ciklusa. Na primjeru dionica u tom dijelu ciklusa povijesno bolju izvedbu imaju dionice iz takozvanih defanzivnih sektora, dok lošiju izvedbu imaju dionice iz cikličkih sektora. To je i logično jer su kompanije iz defanzivnih sektora manje osjetljive na usporavanje ekonomske aktivnosti. Naprimjer prihodi sektora Zdravstvena zaštita u manjoj mjeri ovise o ekonomskoj aktivnosti i proizvodi i usluge tog sektora koristit će se podjednako i kad je ekonomska aktivnost slaba te je zato taj sektor defanzivan. S druge strane, ciklički sektori poput Ostali potrošački proizvodi u koje spadaju automobili, elektronika i ostala trajna dobra koji su dio diskrecijske potrošnje, imat će puno slabiju potražnju kada dođe do usporavanja ekonomije i suprotno veliki porast potražnje kad gospodarstvo ubrzano raste.

- Kako trenutni dio poslovnog ciklusa utječe na naše pozicioniranje na američkom dioničkom tržištu?

U tom smislu smo trenutno u našem mješovitom fondu Intercapital Balanced nagnuti prema većoj izloženosti prema sektorima Robe široke potrošnje, Zdravstvena zaštita i Komunalije, dok smo u cikličkim sektorima Industrija, Materijali i Ostali potrošački proizvodi manje izloženi od tržišnih prosjeka.

Ipak ekonomsko okružje je tek jedno od naših kriterija investiranja. Drugi uvjet je da je dionički sektor relativno jeftin (valuacija) i da imamo neki pozitivan trend ili je na rubu oporavka (tehnička slika). U ovom slučaju se i druga dva uvjeta poklapaju s povoljnim ekonomskim okružjem. Navedeni defanzivni sektori kojima smo izloženi više od tržišnog prosjeka su istovremeno i relativno jeftini i imaju relativno snažnu (tehničku) izvedbu. S druge strane, ciklički sektori koje smo spomenuli imaju pozitivnu, ali ipak slabiju izvedbu i nisu toliko jeftini u usporedbi s indeksom i njihovim prethodnim valuacijama.

Naravno nakon što smo odredili preferirane sektore, na kraju u tim sektorima trebamo odrediti i dionice u koje ćemo uložiti i tu ulazimo u sferu ocjena pojedinačnih kompanija. To nije predmet ovog bloga, ali neko generalno pravilo je da u razdoblju usporavanja u portfelju želite imati jako velike, globalne kompanije koje imaju tržišnu poziciju i financijsku snagu da lakše prođu kroz usporavanje.

Treba napomenuti da se događa i situacija da neko ekonomsko okružje nije idealno za neki sektor, a mi svejedno držimo veću izloženost prema tom sektoru od prosječne. Trenutno je to sektor Financije. Taj sektor je po nama trenutno atraktivan jer ima snažnu izvedbu, relativno je jeftin i ima dobru poziciju za visoke zarade. Osim toga, budući da se nalazimo na putu nečeg što za sad percipiramo kao blago usporavanje, ekonomsko okružje mu za sada nije otegotni čimbenik.

- Zaključak

Vjerujemo da se nalazimo u ciklusu usporavanja američke ekonomije i da će se stope rasta iste normalizirati prema nešto iznad 2% rasta BDP-a. U tom dijelu poslovnog ciklusa vjerujemo da je okružje dobro za veću investiranost u sektorima: Robe široke potrošnje, Zdravstvena zaštita i Komunalije, a valuacija i tehnička slika potvrđuju atraktivnost tih sektora. Zato smo u našem mješovitom fondu InterCapital Balanced (LINK) investirani na način da imamo nadprosječnu izloženost tim sektorima.

Investirati u InterCapital Balanced, ali i ostale fondove iz naše palete investicijskih fondova možete pomoću naše MyCapital aplikacije. Ukoliko niste sigurni gdje i kako investirati, zatražite investicijski savjet u aplikaciji ili se konzultirajte s Vašim osobnim investicijskim timom putem besplatnog 1-na-1 online sastanka.

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama.

Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: www.icam.hr/investicijski-fondovi gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku.

Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude.

Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama.

Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.

PRIJAVITE SE NA NEWSLETTER send