Globalna dionička tržišta bilježe pozitivna kretanja već cijelo desetljeće. U tom su se periodu imali priliku usrećiti svi njegovi sudionici, uključujući fizičke osobe, fondove, osiguranja i ostale. Svi su oni u posljednjih 10 godina sudjelovali i na strani ponude i na strani potražnje, ulažući nova sredstva, odnosno povlačeći uloge s tržišta kapitala. U takvom ponašanju nema ništa neobično, međutim novina na tržištu je činjenica da je potražnja za dionicama jedne kategorije sudionika – samih kompanija koje kotiraju na burzama – dosegla svoje najviše povijesne razine i daleko zasjenjuje sve ostale. Riječ je o otkupu vlastitih dionica, u čemu prednjače američke kompanije.

Što je otkup vlastitih dionica i koja je korist za dioničare?

Kao što i sam naziv govori, otkup vlastitih dionica je situacija u kojoj burzovno uvrštena kompanija kupuje svoje vlastite dionice na tržištu. Postoji više razloga zbog kojih bi se kompanija odlučila na ovaj korak:

- Vraćanje novčanih sredstava dioničarima

- Nagrađivanje Uprave i zaposlenika dionicama

- Kompanija želi poboljšati financijske pokazatelje (npr. dobit po dionici)

- Kompanija se želi obraniti od preuzimanja itd.

Sam princip je najlakše shvatljiv kroz primjer:

Zamislimo kompaniju X koja ostvaruje 100.000 kuna dobiti godišnje i ima 10.000 izdanih dionica. Iz toga slijedi da ostvaruje dobit po dionici od 10 kuna. Recimo da je tržišna situacija sada takva da su ulagatelji spremni platiti 7 kuna po jedinici dobiti (Price/Earnings multiplikator, P/E = 7). Iz toga bi proizašlo da su za jednu dionicu kompanije X spremni platiti 70 kuna.

U programu otkupa vlastitih dionica kompanija X otkupi 1.000 vlastitih dionica, a da njena dobit ostaje nepromijenjena. Nakon provedene transakcije dobit od 100.000 kuna se dijeli na 9.000 dionica, odnosno imamo dobit po dionici od 11,11 kuna. Ako su ulagatelji na tržištu još uvijek spremni platiti 7 kuna po jedini dobiti, naša dionica sada vrijedi 77,78 kuna. Ovo je, dakako, jako pojednostavljen primjer koji pretpostavlja da kompanija ne ostvaruje povrat na novac kojeg drži u bilanci i da je ulagatelji vrednuju isključivo temeljem fiksnog P/E, ali je dovoljan za shvaćanje osnovne ideje modela.

Otkup vlastitih dionica se često smatra alternativom isplati dividende. Umjesto da dobijemo izravnu uplatu iznosa dividende, naša dionica bi na tržištu sada trebala vrijediti više. Kompanije biraju između te dvije mogućnosti uzimajući u obzir želje ulagatelja, porezni tretman (porez na dividendu u odnosu na porez na kapitalnu dobit) i slično. Međutim, postoji i „psihološki“ faktor, odnosno želja ulagatelja i kompanija da dividenda iz godine u godinu bude rastuća ili barem stabilna. U tom slučaju je otkup vlastitih dionica „zgodnije“ rješenje za velike i izvanredne isplate novčanih sredstava.

Rasprava o otkupu vlastitih dionica u SAD-u

Otkup vlastitih dionica u SAD-u je dosegnuo povijesno najviše razine u 2018. te pokrenuo raspravu o utjecaju takvih korporativnih akcija na zaposlenike, same kompanije i gospodarstvo u cjelini. Goldman Sachs je nedavno objavio analizu slučaja koja uključuje intervjue s nekoliko stručnjaka iz područja financija.

William Lazonick, profesor na Sveučilištu Massachusetts, kaže da ga kod otkupa vlastitih dionica brine nekoliko stvari. Prvenstveno, smatra da se vraćanje novca ulagateljima čini na štetu investicija. Posljedično se smanjuje inovativnost i pate američki radnici za koje Lazonick kaže da bi trebali dobiti veći udio u dobiti kompanija od samih dioničara. Također, smatra da nagrađivanje direktora dionicama dovodi do situacije u kojoj oni pošto-poto žele postići višu cijenu dionice, bez obzira na štetu koju trpe zaposlenici, mogućnosti dugoročnog rasta kompanije i gospodarstvo u cjelini. Smatra da bi najbolje rješenje bilo zabraniti praksu otkupa vlastitih dionica.

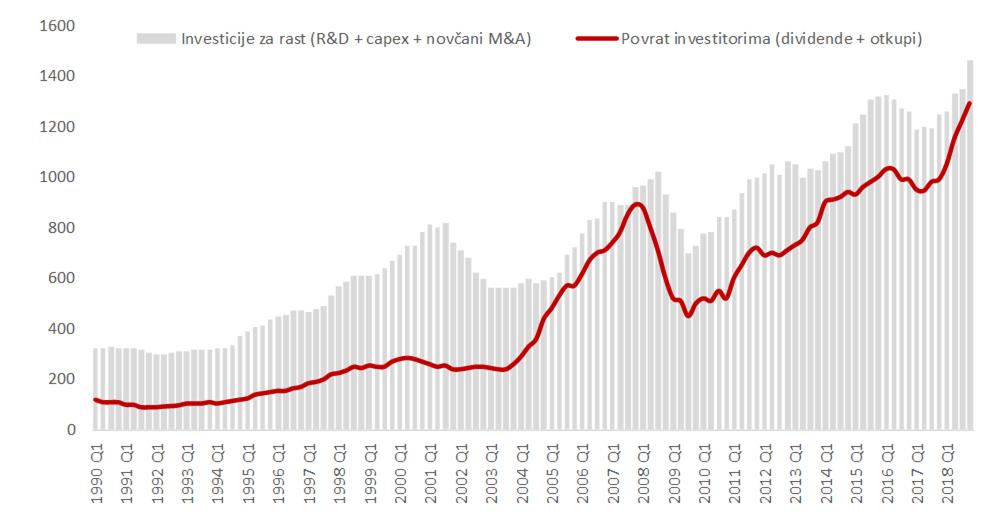

David Kostin i Cole Hunter, koji razvijaju strategije portfelja za Goldman Sachs, kažu da brojevi koje oni vide ne potkrepljuju takve tvrdnje. Tvrde da, iako kompanije vraćaju velike količine novca ulagateljima, taj iznos povijesno nikad nije premašio iznos investicija (radili su analizu za period 1990. – 2018.). Također, pregledavajući kompanije, nisu uspjeli potvrditi tezu da su menadžeri čija je nagrada vezana za dobit po dionici (koju otkup dionica potiče, kao što smo vidjeli u primjeru) skloniji provoditi ove korporativne akcije.

Grafikon 1: Novčana ulaganja kompanija u sklopu S&P 500 indeksa (12 mjeseci, mlrd USD)

Izvor: Compustat, preuzeto s Goldman Sachsa

Aswath Damodaran, profesor na Sveučilištu u New Yorku, se slaže da otkup ne smanjuje investicije. Štoviše, iznosi tezu da se novac na taj način preusmjerava u projekte koji omogućuju više prinose. Na primjer, neka zrela kompanija koja stvara puno novca, a nema mogućnost (ili ne zna) sama ga uložiti u isplative projekte, novac vrati ulagateljima. Druga kompanija, koja ima plan za isplativu investiciju, traži financiranje i izdaje nove dionice koje ti isti ulagatelji kupuju. Smatra da bi „zaključavanje“ novca unutar kompanija koje nemaju plan profitabilnih investicija dovelo do smanjenja konkurentnosti cijelog gospodarstva i stvorilo više „živih mrtvaca,“ kompanija kakve imamo u Europi. U konačnosti bi se to negativno odrazilo i na radnike.

Što bi donijela zabrana otkupa vlastitih dionica?

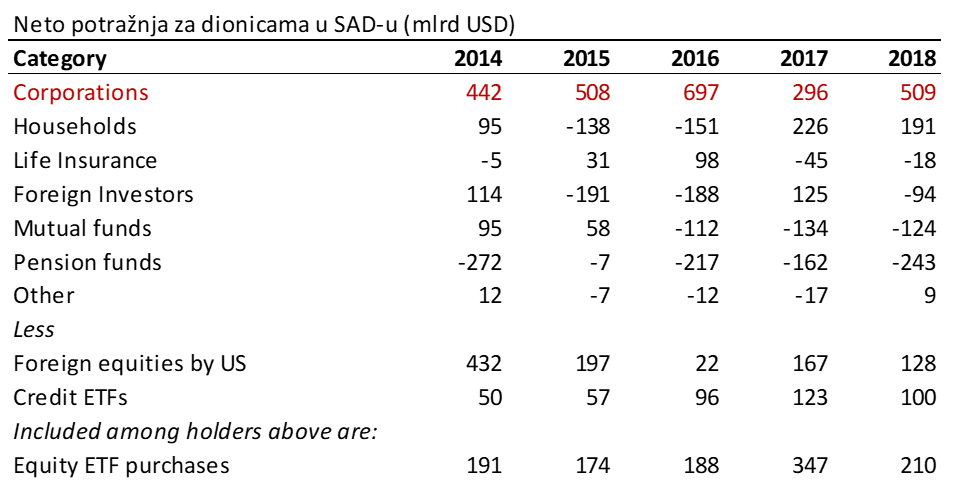

Goldman Sachs je proveo analizu te pokušao zaključiti što bi se dogodilo s dioničkim tržištem u SAD-u kada bi se zaustavilo otkup vlastitih dionica. Kao prvo, naglašavaju da je otkup najveći generator potražnje za dionicama u SAD-u za svaku godinu od 2010. te u prosjeku iznosi 421 mlrd dolara godišnje. Za usporedbu, potražnja domaćinstava, investicijskih fondova, mirovinskih fondova te stranih investitora nije prelazila 10 mlrd dolara za svaku pojedinačnu kategoriju.

Izvor: FED, preuzeto s Goldman Sachsa

Dakle, bez programa otkupa vlastitih dionica bi došlo do promjene strukture ponude i potražnje na dioničkom tržištu. Posljedice bi mogle uključivati:

Smanjenje dobiti po dionici (EPS) i P/E multiplikatora. U posljednjih 15 godina kompanije u sastavu indeksa S&P 500 su bilježile medijan rasta dobiti po dionici (EPS) od 11% te ukupne dobiti od 8% (razlika od 260 baznih bodova tj. 2,6%). EPS je rastao brže jer otkup rezultira manjim brojem dionica na koje se ukupna dobit dijeli. Stoga procjenjuju da bi izostanak otkupa doveo do smanjenja očekivanja rasta EPS od oko 250 baznih bodova. Posljedično bi to dovelo i do smanjenja P/E multiplikatora. U posljednjih 30 godina, smanjenje očekivanja EPS-a od 250 bps je obično dovodilo do smanjenja P/E-a za 1 bod.

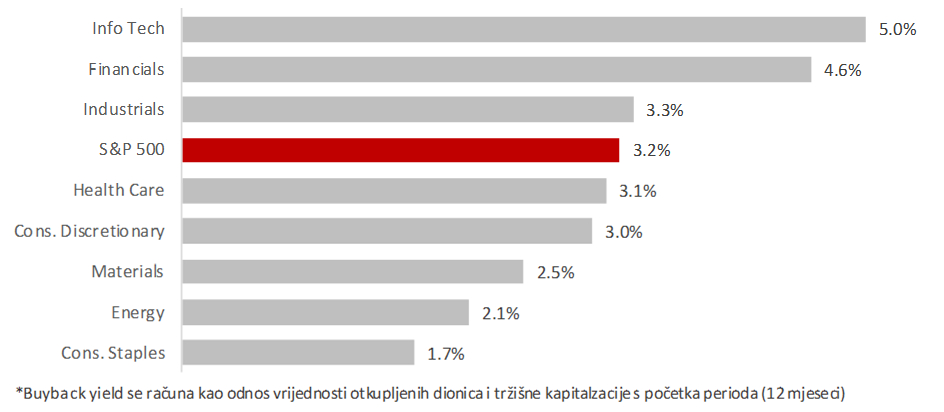

Grafikon 2: Prinos na otkup dionica po sektorima unutar S&P 500 indeksa

Izvor: Factset, Compustat, preuzeto s Goldman Sachsa

Niže razine indeksa, širi raspon cijena i veća volatilnost. Kompanije više ne bi mogle braniti cijenu dionice u slučajevima kada ona naglo padne. To možemo poistovjetiti s trenutnim „blackout“ periodima (obično 5 tjedana do objavljivanja kvartalnih rezultata) kada kompanija manje otkupljuju dionice i kada vidimo povećanu volatilnost.

Situacija u Europi

Gledajući rast otkupa dionica u SAD-u, postavlja se logično pitanje zašto i u Europi nije prisutan jednako snažan trend. Europske kompanije koriste tek oko 5% raspoloživog novca za otkup dionica, dok je kod američkih taj broj između 25% i 30%. Rast u Europi postoji, ali većina analitičara se slaže da vjerojatno nikad neće doseći američke razine, što obično pripisuju sljedećim razlozima:

- Nesigurnost u Europi. Kompanije žele održavati nešto veću razinu novca na računu kao mjeru opreza zbog slabijeg gospodarstva i potencijala rasta.

- Struktura vlasništva. U Americi je puno češći slučaj da se menadžment i radnike nagrađuje dionicama, koji u tom slučaju žele da cijene dionice raste. U Europi se sindikati puno češće bore za rast investicija, broja zaposlenika i plaća. Također, broj aktivnih ulagatelja (koji kupuju značajniji udjel dionica kompanije kako bi mogli utjecati na odluke) je veći u Americi nego u Europi.

- Objavljivanje dobiti po dionici. U Americi puno više kompanija javno objavljuje kvartalne izvještaje nego u Europi, a i ulagatelji su skloniji promatrati dobit po dionici kao mjeru uspješnosti (otkup dionica pomaže povisiti ovaj pokazatelj).

- Potraga za stabilnim prihodom. Povijesno su u Europi mirovinski fondovi i osiguravajuće kompanije imali značajan udio na dioničkom tržištu. Budući da takvi ulagatelji preferiraju fiksne prinose (dividende), kompanije su se tome prilagodile.

- Profitabilnost. U odnosu na američke, profitabilnost europskih kompanija je niska posljednjih godina te je manje novca dostupno za distribuciju.

- Pravna ograničenja. U Europi je otkup dionica dozvoljen tek početkom devedesetih (u SAD-u i Britaniji osamdesetih). Osim toga, obično je dozvoljeno otkupiti najviše 10% ukupnog broja dionica (dok je u SAD-u granica 15%).

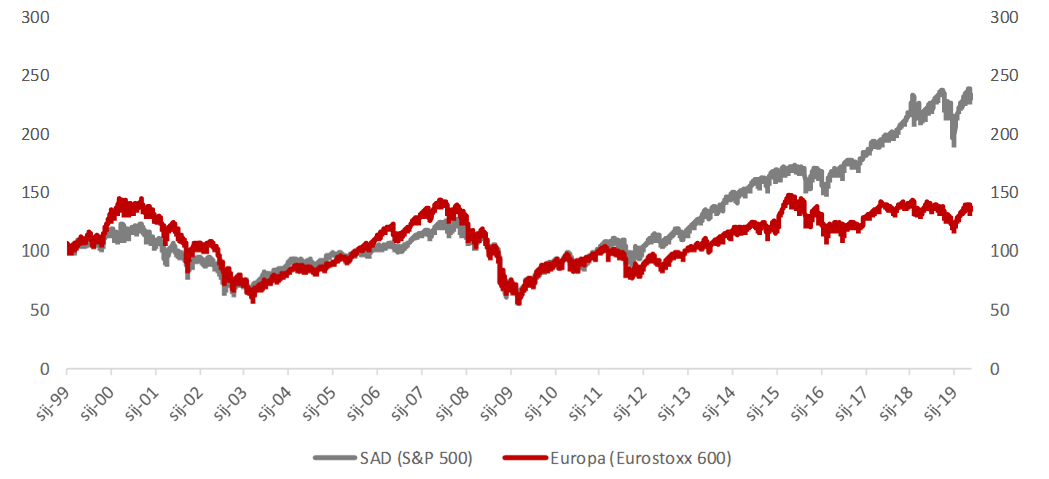

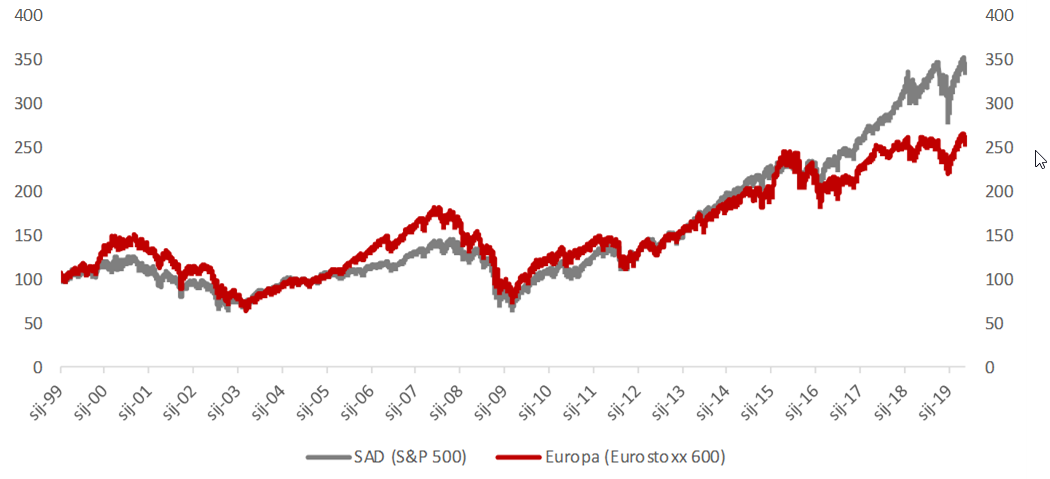

Manje otkupa dionica ne znači da europske kompanije puno manje novca vraćaju ulagateljima. Kao što smo već spomenuli, europske kompanije su puno sklonije isplati dividende. Sljedeća dva grafa najbolje pokazuju kako je američko tržište imalo puno bolju izvedbu od europskog gledamo li samo tržišne cijene dionica (jer otkup potiče rast cijene). Međutim, gledamo li ukupan prinos (eng. total return, koji uzima u obzir i cijenu dionice i dividendu), vidimo da je razlika manja.

Grafikon 3: Prinos temeljen isključivo na cijenama dionica

Grafikon 4: Ukupni prinos (cijena + dividenda)

Izvor: Bloomberg, InterCapital Asset Management

Strategija InterCapital Asset Managementa

Prilikom odabira investicija za dioničke strategije InterCapital Global Equity i InterCapital SEE Equity te mješovite strategije InterCapital Balanced i InterCapital Income Plus sagledavamo širu priču za svaku kompaniju.

Ulažemo u kompanije koje manje novca isplaćuju direktno investitorima ako vjerujemo da će njihovi investicijski projekti donijeti zadovoljavajuće povrate u budućnosti.

Za kompanije kojima nakon investiranja ostaje dovoljno sredstava za povrat dioničarima, cijenimo kombinaciju otkupa dionica i dividende. S jedne strane, otkup dionica može pomoći u stabilizaciji cijene te smanjiti volatilnost, a i porezno je optimalniji te primjereniji za jednokratne povrate. S druge strane, dividenda može ponuditi više-manje stabilan priljev svake godine te svjedoči o brizi kompanije i o onim klasama ulagača koji ne računaju samo na kapitalnu dobit.

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama. Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: https://icam.hr/investicijski-fondovi/ gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku. Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude. Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama. Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.