“Neka svaki čovjek podijeli svoj novac na tri dijela i uloži trećinu u zemlju, trećinu u posao, a trećinu neka zadrži uz sebe u rezervi.”

– Talmud, Bava Metzia 42a

Gornji citat vrlo dobro govori o dugoj povijesti, ali i važnosti današnje teme. Praktički od pojave pisane riječi ljudi su bili svjesni rizika koji dolazi uz vlasništvo nad imovinom te su imali i vrlo dobru ideju kako se diverzifikacijom tim rizikom može upravljati. Možda pomalo iznenađujuće, ali sam savjet je vrlo kvalitetan i robustan čak i danas. Kako bilo, možemo reći da se radi o vrijednom principu koji se provlači kroz pitanja upravljanja imovinom i rizicima kroz stoljeća.

Međutim, premda bi se s važnošću diverzifikacije složila većina ljudi oko nas, kako to točno napraviti je točka u kojoj se smjerovi diskusije počinju množiti. Krenimo zato redom. Prije svega korisno je vidjeti treba li diverzifikaciju raditi na razini pojedinih vrijednosnica – kao što su dionice ili obveznice pojedine kompanije, nekretnine u nekom gradu i sl. – ili se pak fokusirati na instrumente koji takve vrijednosnice grupiraju (npr. investicijski fondovi).

Diverzifikacija i pojedine vrijednosnice

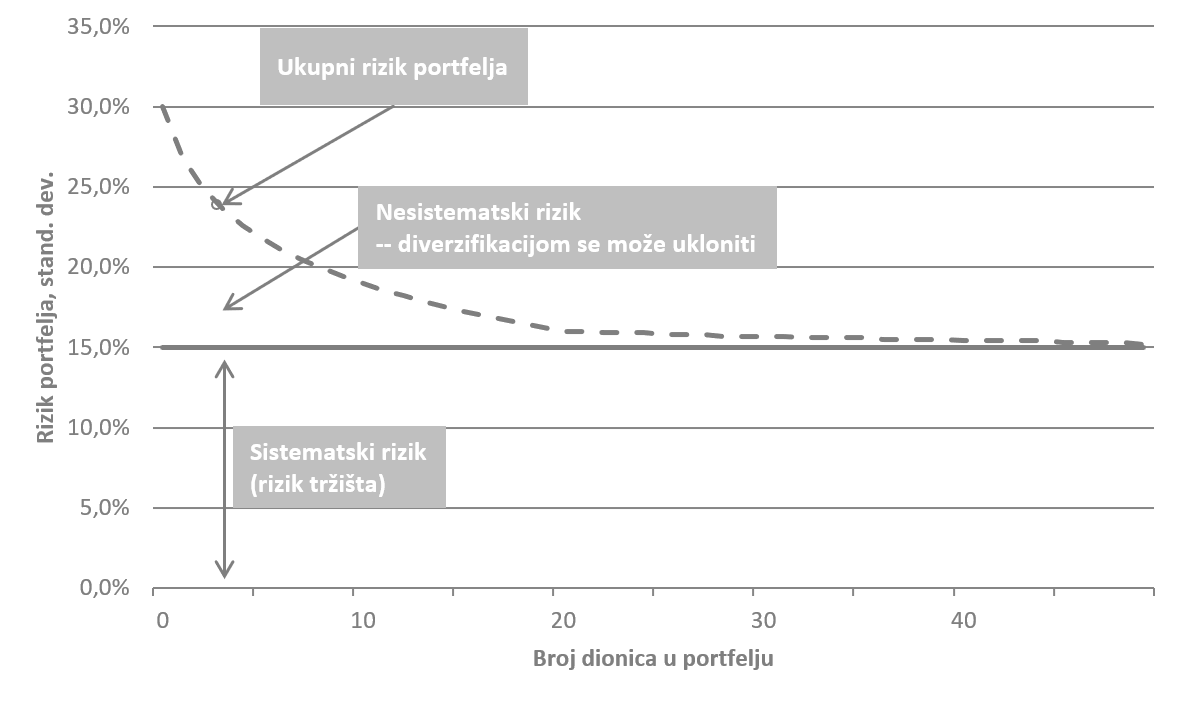

Pogledajmo najprije što se događa na razini pojedinih vrijednosnica. Najjednostavniji način da provjerimo učinke diverzifikacije je da dodajemo jednu po jednu vrijednosnicu u naš zamišljeni portfelj i pri svakom dodavanju mjerimo razinu rizičnosti portfelja (kao uvriježena statistička mjera razine rizičnosti financijske imovine koristi se volatilnost obično mjerena varijancom ili standardnom devijacijom njezinih povrata). Dobar primjer za taj eksperiment su dionice. Portfelj će imati najvišu rizičnost kada se sastoji od samo jedne dionice. Zašto? Zato što ako kompaniji koja stoji iza te dionice poslovanje krene u lošem smjeru, investitor će to osjetiti u potpunosti. No, dodavanjem svake sljedeće dionice portfelju rizičnost istog pada jer se utjecaj lošeg poslovanja jedne kompanije time automatski smanjuje. Ali, postavlja se bitno pitanje; do koje se mjere na taj način može smanjiti rizičnost portfelja? Čak do 0? Na žalost, naravno da ne. Ključno je tu primijetiti da dodavanjem svake sljedeće dionice rizičnost pada, ali sve manjim koracima. Dapače, u nekom trenu se taj pad gotovo u potpunosti zaustavlja. Brojna istraživanja su pokazala da se već s 20-ak dionica u portfelju često doseže maksimalni praktični efekt diverzifikacije, te da u većini slučajeva ta brojka iznosi 30. Više od toga jednostavno nema previše smisla, ako zbog ničeg, onda zbog transakcijskih troškova

Sada znamo kolikim se brojem dionica postiže maksimalan učinak, ali na kojoj točno razini? Tu stvari pak postaju malo složenije tehničke prirode, ali pojednostavljeno se može reći ovako; razina na kojoj se učinci diverzifikacije dodavanjem pojedinih dionica zaustavljaju zove se sistematski rizik. To je rizik svojstven kompletnom tržištu o kojem se radi, primjerice dioničkom. Taj rizik dakle nije diverzifikabilan i trajno je vezan uz tu vrstu imovine. Sve ono pak iznad te razine rizičnosti naziva se nesistematski rizik i svojstven je riziku pojedine dionice. Taj je rizik moguće u potpunosti otkloniti diverzifikacijom kako je to prikazano na grafikonu br. 1. Dakle, dodavanjem dionica rješavamo se nepotrebnih rizika, a ne gubimo na očekivanom prinosu. Skoro kao famozni ‘free lunch’.

Slika 1: Koristi diverzifikacije dodavanjem pojedinih dionica u portfelj.

Izvor: InterCapital

Srećom, grupe tako preddiverzificiranih portfelja, ili kako se u praksi zovu – klasa imovine, su danas svima lako dostupne i to putem investicijskih fondova. Oni su u tom smislu uistinu vrlo efikasan instrument i investitorima uvelike olakšavaju posao. No, pri njihovom odabiru ipak treba biti pažljiv i voditi računa da klase imovine budu neovisne jedna od druge, da imaju jasan pozitivan doprinos u smislu prinosa portfelja, da su homogene, tj. da se sastoje od međusobno sličnih vrijednosnica i da su likvidne. Dobri primjeri su dionice razvijenih tržišta, državne obveznice, dionice malih kompanija i sl. Fondovi koji danas predstavljaju tako definirane klase imovine su najčešće pasivni (ETF) fondovi, no ni aktivni nisu a priori isključeni iz ovog skupa.

Međutim, i tu se javlja pitanje optimalnog odabira fondova – koji fondovi i u kojim kombinacijama nam mogu isporučiti očekivani prinos, ali uz što manje rizika?

Moderna teorija portfelja

I ovdje postoji prilično efikasno rješenje. Odgovor je još 1952. g. dao tada 25-godišnji g. Harry Markowitz svojom danas slavnom Modernom teorijom portfelja. Bit njegovog rada može se svesti na praktičan alat koji svakome može predložiti optimalnu kombinaciju fondova koji će za željenu razinu prinosa imati najmanju moguću rizičnost. Vrijedi i obrnuto; za svaku razinu rizičnosti metoda će dati kombinaciju fondova koji bi trebali donijeti najviši mogući prinos. Dakle, dosta praktična stvar. Za ovaj rad je Markowitz 1990. g. dobio i najviše priznanje ekonomske znanosti – Nobelovu nagradu.

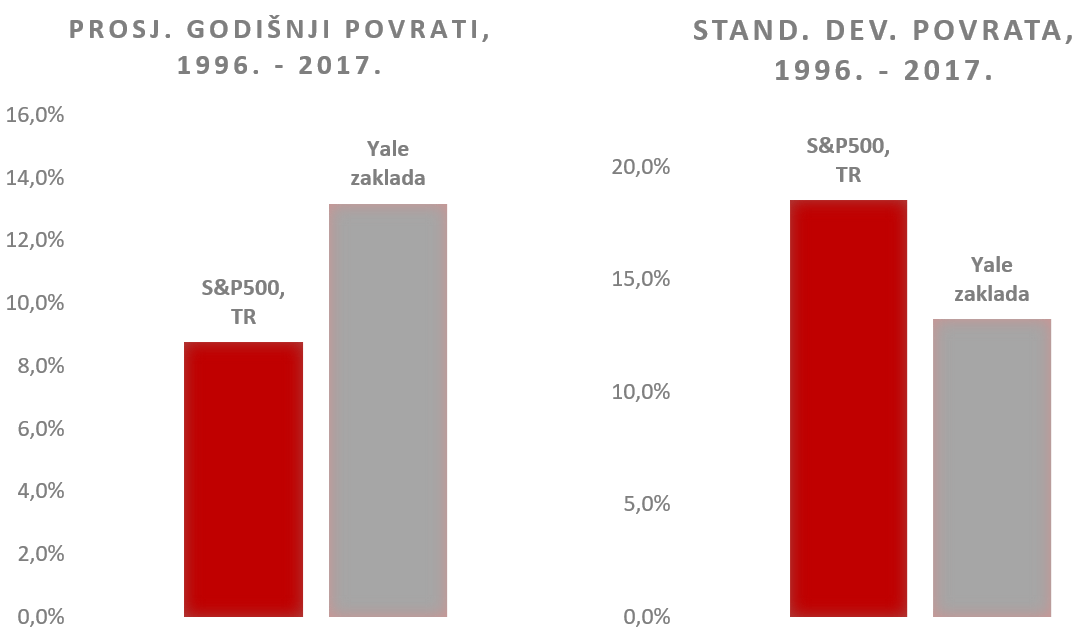

Kao dobar primjer primjene ove teorije u praksi se često navodi onaj zaklade sveučilišta Yale. Ista služi sveučilištu za financiranje svojih studija i aktivnosti te je stoga prilično važno da se mogu generirati čim viši prinosi uz što manju volatilnost. Koristeći se metodama moderne teorije portfelja te investiranjem u dosta širok skup klasa imovine, uspjeli su ostvariti prinose više od američkog S&P 500 indeksa uz manju volatilnost, premda su dominantno izloženi upravo američkom gospodarstvu (Graf 1). Dakle, radi se o uistinu moćnom pristupu investiranju.

Graf 1: Yale University Endowment vs S&P 500

Izvor: Bloomberg, Yale UE Updates

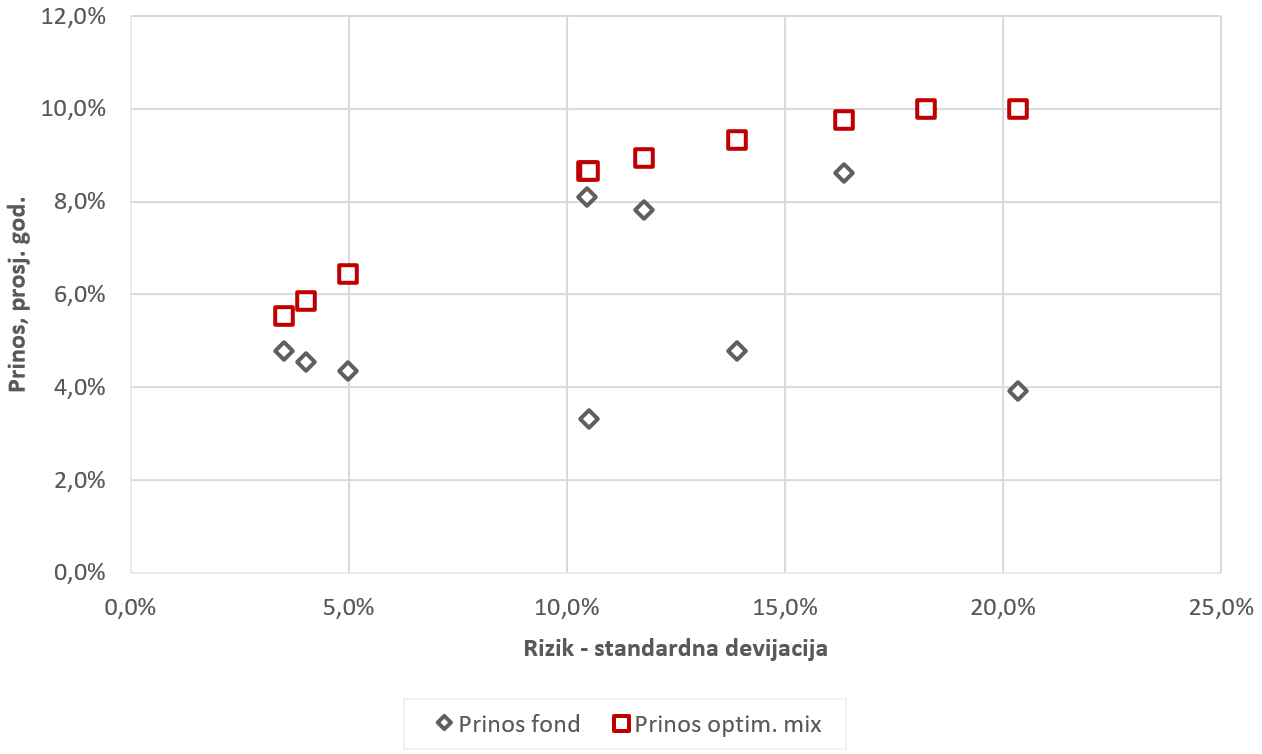

Kao dodatni primjer uzeli smo još 10 dobro diverzificiranih fondova vodećeg globalnog fond managera i pokušali dobiti bolje prinose za razinu rizičnosti svakog od tih fondova, ali koristeći se kombinacijama samo tih istih fondova. Rezultat je pokazao da su bolji prinosi uistinu mogući. Na grafu se vidi da prinosi fondova (sive točke) u pravilu zaostaju za prinosom optimalne kombinacije tih istih fondova (crvene točke) za gotovo svaku zadanu razinu rizičnosti. Dakle, i na ovoj razini diverzifikacija ima efekt smanjenja rizičnosti investirane imovine.

Graf 2:Usporedba fondova i optimalnih portfelja fondova.

Izvor: Optifin asset allocation app

Potrebno je još samo napomenuti da fondova u optimalnim portfeljima nikada nema previše – obično 5-10 po portfelju. Dakle, ni u ovom slučaju nema smisla pretjerivati s diverzifikacijom budući da efekti smanjenja rizika i tu opadaju s rastom broja elementa, a s druge strane troškovi rastu.

Na kraju ovog pregleda možemo reći da o diverzifikaciji svakako treba voditi računa. Ona je ključan korak svakog investicijskog procesa budući da ima efekt eliminacije nepotrebnih rizika. Danas znamo da se na razini pojedinih vrijednosnica najbolji učinci eliminacije rizika postižu formiranjem portfelja od 20-30 vrijednosnica, što vrlo učinkovito rade investicijski fondovi. Na razini klasa imovine se isto tako može dodatno eliminirati nepotrebne rizike upotrebom optimizacije portfelja kako je to pokazao Harry Markowitz. Zaključno, ispravnom diverzifikacijom investitori dobivaju portfelje atraktivnih prinosa bez suvišnih rizika. Za takve, protekom vremena dokazane principe, ne smije biti sumnje da ih i danas treba ozbiljno uzimati u obzir.

InterCapital Asset Management upravlja s čitavim rasponom

investicijsklih fondova od konzervativnijih prema manje konzervativnim

fondovima:

InterCapital Bond obveznički fond

InterCapital Global Bond obveznički fond

InterCapital Dollar Bond obveznički fond

InterCapital Income Plus poseban fond

InterCapital Balanced mješoviti fond

InterCapital SEE Equity dionički fond

InterCapital Global Equity dionički fond

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama. Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: www.icam.hr/hr/fondovi gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku. Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude. Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama. Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.