U blogu „Umjetna inteligencija – sluga ili gospodar budućnosti“ govorili smo o utjecaju tehnologije i novih pristupa modeliranju pri kreiranju portfelja. Ukratko je predstavljena ideja moderne teorije portfelja koja analizira rizik u odnosu na ukupne prinose. Glavni rezultat te metodologije je veličina pojedinih pozicija u portfelju pojedinog fonda, koje kada se optimiziraju, osiguravaju najbolji mogući omjer prinosa i rizika.

U ovom blogu razgovarat ćemo o jednoj relativno novoj ideji odabira veličine pozicija u portfelju, temeljenoj na ESG ocjenama pojedinih kompanija. Da se podsjetimo, ESG (environmental, social and governance) ocjene se odnose na čimbenike vezane za društveno odgovorno upravljanje kompanijom u kojem se vodi računa o utjecaju kompanije na okoliš, društvo i sudionike (dioničare, dobavljače, kupca, lokalnu zajednicu, zaposlenike itd) vezane uz kompaniju. Više pročitajte u našem blogu „Odgovorno i održivo ulaganje“.

Osnovno je pitanje da li promjene portfelja na temelju promjena ESG ocjena tj. pozitivnog ili negativnog pomaka u ocjeni društveno odgovornog poslovanja kompanija koje su u portfelju donose viši prinos ili manji rizik u odnosu na portfelj u kojem ne radimo takvu promjenu nego odražavamo iste udjele u dionicama koje čine isti portfelj.

Iako je sam koncept ovog bloga eksplorativnog duha, vjerujem da će vam ovaj primjer u nekoj mjeri predočiti kako bi se ESG mogao koristiti pri ulaganju i koje osnovne metrike promatrati pri kreiranju pojedinog portfelja. Ideja je kreirati dva portfelja od nekolicine najvećih dionica iz S&P 500 Indeksa kroz dvije metodologije:

- portfelj u kojem su sve dionice jednako zastupljene (imaju jednake „težine“) te se rebalansira na godišnjoj razini – „Equal_weight“;

- portfelj u kojem zastupljenost dionica ovisi o njihovoj ESG ocjeni te se jednom godišnje rebalansira s novim ocjenama – „ESG“.

Ocjene koje koristimo u našem istraživanju su za potrebe ovog bloga preuzete od strane kompanije Sustainalytics sa informacijskog servisa Bloomberg. Ocjene uzimaju u obzir relativnu kvalitetu pojedinih politika i praksi (E, S i G) kompanije u odnosu na industriju u kojoj posluju. Ukupna ocjena pojedine kompanije je od 0 do 100, gdje ESG ocjenu 100 ima „najbolja“ kompanija u industriji.

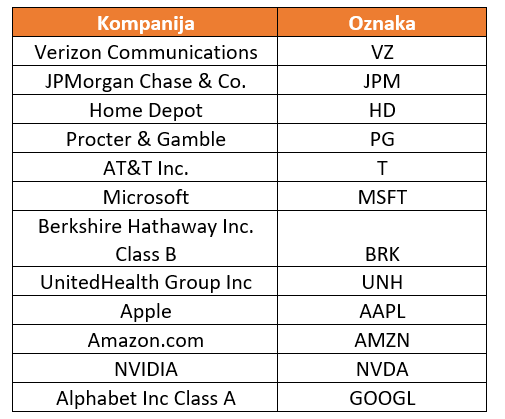

Dionice koje koristimo su izabrane tako da smo sigurni da su visoko likvidne i da imaju veliku tržišnu kapitalizaciju, te da imamo zastupljenost više industrijskih sektora. Oba portfelja izgrađena su isključivo od dionica iz tablice niže:

Na grafu 1. prikazane su težine pri rebalansiranju ESG portfelja kroz godine. Težine u ESG portfelju postavljenje su kao njihove relativne ESG ocjene u odnosu na ostale dionice portfelja skalirano na zbroj od 1. Naravno, postoji mnogo načina da se odrede težine, ali za potrebe našeg primjera ova metodologija bit će zadovoljavajuća.

Graf 1. Težine sastavnica ESG portfelja pri godišnjem rebalansiranju, izvor: autor

Na grafu 2. imamo usporedni prikaz rasta uloženih $10,000 po portfelju. Zanimljivo je primijetiti kako ESG portfelj kroz većinu perioda ima jednake prinose te se tek krajem 2019. g. počinje značajnije odvajati od portfelja u kojem sastavnice imaju jednake težine.

Graf 2. Rast uloženih $10,000, izvor: autor

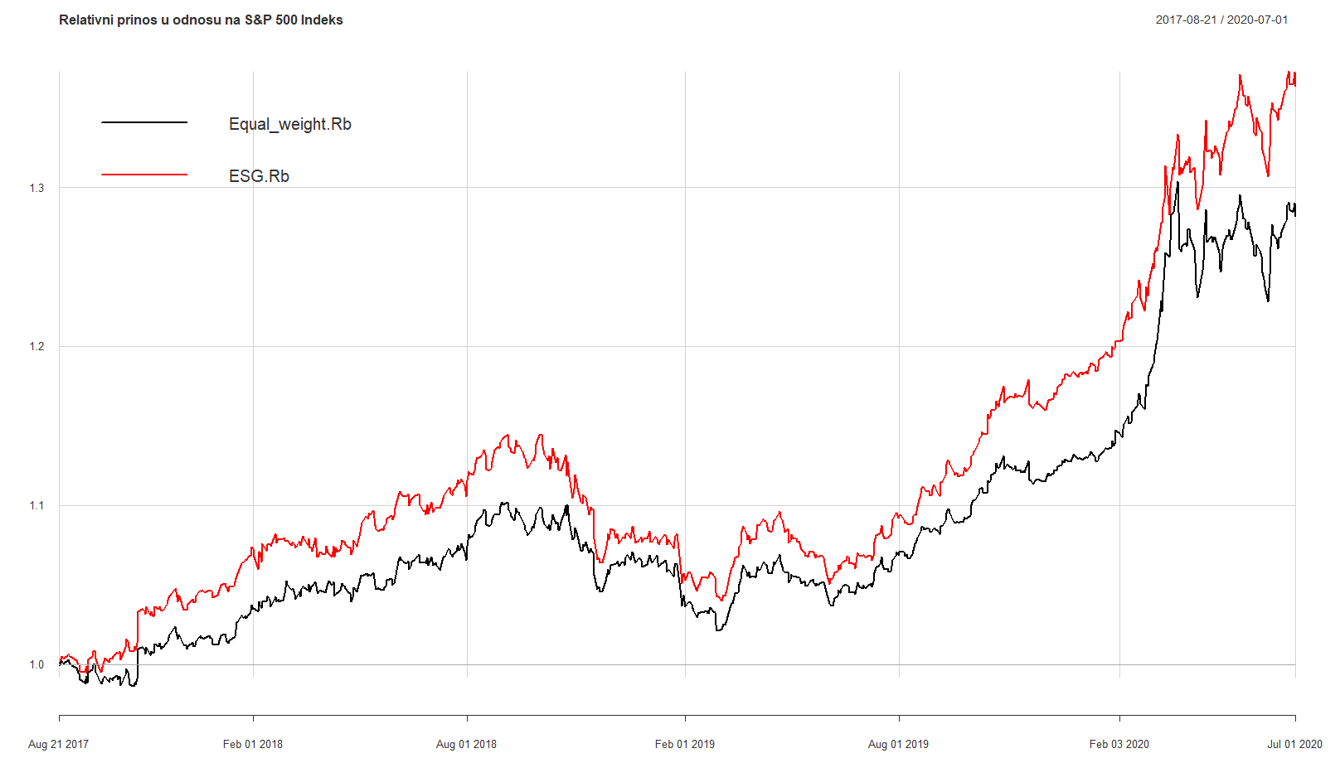

Ako usporedimo ta dva portfelja na periodu od kraja 2017. godine u odnosu kako je pojedini portfelj odradio u odnosu na referentnu vrijednost (benchmark – S&P 500), možemo jasnije vidjeti relativni odnos njihovih prinosa (graf 3.). Je li to zbog recentnog rasta svijesti ulagača o održivom razvoju, o čemu je kolega Đivo Pulitika pričao u svom blogu, ili smo samo imali sreće pa su sastavnice s većim udjelima u ESG portfelju bolje odradile iz drugih razloga, teško je reći. Zbog toga se pri ocjeni kvalitete pojedinog portfelja ne želimo oslanjati samo na prinos, nego promatramo i druge metrike, primarno metrike rizika.

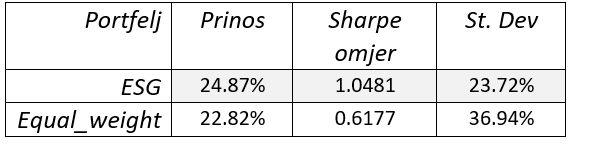

U tablici 1. prikazane su anualizirane metrike prinosa i standardne devijacije, te Sharpe omjer. Sharpe omjer nam govori o omjeru prinosa u odnosu na preuzeti rizik. Drugim riječima generalno vrijedi da veći prinosi idu s većim rizikom, koristeći sharpe omjer dobivamo prinos po jedinici rizika odnosno ulaganja s različitim prinosima postaju usporediva s aspekta poduzetog rizika. Što je Sharpe omjer veći, to je preuzeti rizik portfelja opravdaniji u odnosu na prinos koji je portfelj ostvario. Sharpe omjer je jedna od osnovnih mjera kojima se investitori vode pri ocjeni kvalitete portfelja. Možemo vidjeti da kada bismo promatrali samo prinos, oni su na anualiziranoj bazi dosta slični, međutim standardna devijacija (mjera za volatilnost) značajno je manja u našem ESG portfelju, te je Sharpe omjer posljedično značajno veći.

Tablica 1. Usporedba prinosa i rizika pojedinog portfelja, izvor: autor

Ovako na prvu čini se da osim pomaganja okolišu savjesni investitori mogu očekivati i stabilnost u kontinuiranom rastu portfelja kroz duže periode. Naravno, ovo je samo rudimentarni primjer koji daje naznaku kako okretanje odgovornom i održivom ulaganju može biti korisno u kreiranju portfelja, te daje indikaciju da bi prihvaćanje društvenog trenda povećanja svijesti o utjecaju industrije na okoliš i društvo kroz primjenu ESG politika bilo korisno kako širem društvu, tako i nama kao investitorima. InterCapital Asset Management je prepoznao održivost kao primjer koji bi trebalo razvijati i primjenjivati kako u našim internim procedurama, tako i u biranju potencijalnih investicija u našim fondovima poput InterCapital SEE Equity i InterCapital Global Equity u kojima savjetujemo ulaganja na duži rok.

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama. Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: https://icam.hr/investicijski-fondovi/ gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku. Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude. Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama. Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.