Na hrvatskom tržištu duga u 2017. smo godini svjedočili još jednom povijesnom padu kamatnih stopa, a glavni razlog ovakvog kretanja je nastavak pozitivnih makroekonomskih trendova koji su krenuli još krajem 2014. godine. Točnije, rast hrvatske ekonomije krenuo je u četvrtom kvartalu 2014., a od tada je hrvatska ekonomija ostvarila dvanaest uzastopnih uzlaznih kvartala.

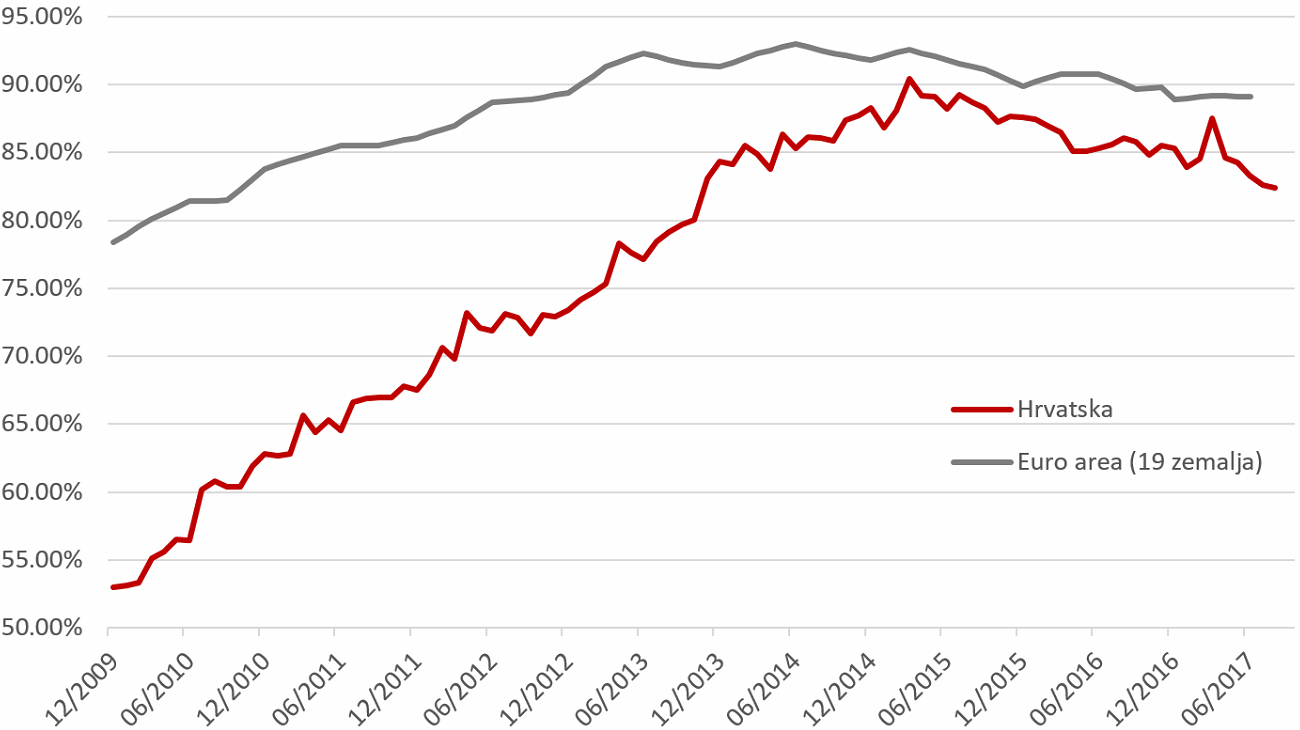

U petom mjesecu 2015. godine dotaknuli smo rekordno visok dug u odnosu na BDP koji je u tom trenutku bio 90,44 posto. Međutim, rast ekonomije je zauzdao bujanje duga te se boljim punjenjem proračuna pokrenuo relativan pad zaduženosti.

Smanjenje rizičnosti hrvatskog duga

Mjereno BDP-om, države eurozone također smanjuju svoju relativnu zaduženost koja je svoj vrhunac od 93 posto duga u odnosu na BDP ostvarila u lipnju 2014. godine te se od tada spustila na trenutnih 89,10 posto. Međutim, hrvatski tempo pada relativnog duga je puno dinamičniji od tempa eurozone, a u sljedećih godinu dana možemo očekivati daljnji pad prema razini od 79 posto duga u odnosu na BDP.

OMJER DUGA I BDP-A

*Izvori: Bloomberg, HNB i DZS

Prema zadnjim podacima Hrvatske narodne banke (HNB) nominalni hrvatski dug za kolovoz iznosio je 297 milijardi kuna. U odnosu na godinu dana ranije ovo je pad od milijardu i pol kuna, odnosno od 0,50 posto. Najveći dio našeg duga je u stranoj valuti, a kako je tijekom kolovoza 2017. godine tečaj EUR/HRK bio za oko 1 posto niži nego godinu dana ranije, tako je i vrijednost nominalnog duga preračunata u kunama bila niža. Međutim, kada dobijemo podatke za prosinac, možemo očekivati da će nominalni dug pokazati godišnju tendenciju rasta od oko 0,50 posto.

Moguće smanjenje ukupne sume dužničkih instrumenata

Očekivanja rasta realnog BDP-a za 2018. godinu kreću se oko 3 posto, a trenutna inflacija je oko 1,50 posto (prema DZS-u 1,40 posto, a prema Eurostatu 1,60 posto). Pod pretpostavkom da se inflacija zadrži na ovim razinama, u sljedećoj godini možemo očekivati rast nominalnog BDP-a od otprilike 4,5 posto. Ovakvim tempom hrvatski nominalni BDP u 2018. trebao bi iznositi 380 milijardi kuna, a ako Vlada ostvari plan deficita proračuna za 2018. godine od 2 milijarde kuna, hrvatski dug bi trebao iznositi 301,5 milijarde, što nam daje omjer duga i BDP-a od 79 posto. Ovime bi se relativan hrvatski dug dodatno spustio u odnosu na dug država eurozone, što bi trebalo dodatno povećati potražnju za hrvatskim obveznicama.

S obzirom da Vlada za 2019. godinu planira uravnotežen proračun te za 2020. suficit od 3,4 milijarde kuna, izgledno je da bismo u 2018. trebali vidjeti novo izdanje obveznica ili trezorskih zapisa za financiranje deficita, a u godinama nakon toga prvo stagnaciju, a nakon toga i pad ukupne sume hrvatskih dužničkih papira.

Pritisak od domaće potražnje

S druge strane imamo rastuću domaću potražnju koja ću u sljedećim godinama „loviti“ sve nižu ukupnu ponudu domaćih obveznica. Najveći imatelj hrvatskih obveznica su domaći obvezni mirovinski fondovi (OMF-ovi), koji prema zadnjim podacima za listopad raspolažu imovinom od 91 milijarde kuna, od čega je 65 milijardi plasirano u dužničke vrijednosne papire Republike Hrvatske, što iznosi 72 posto njihove ukupne imovine.

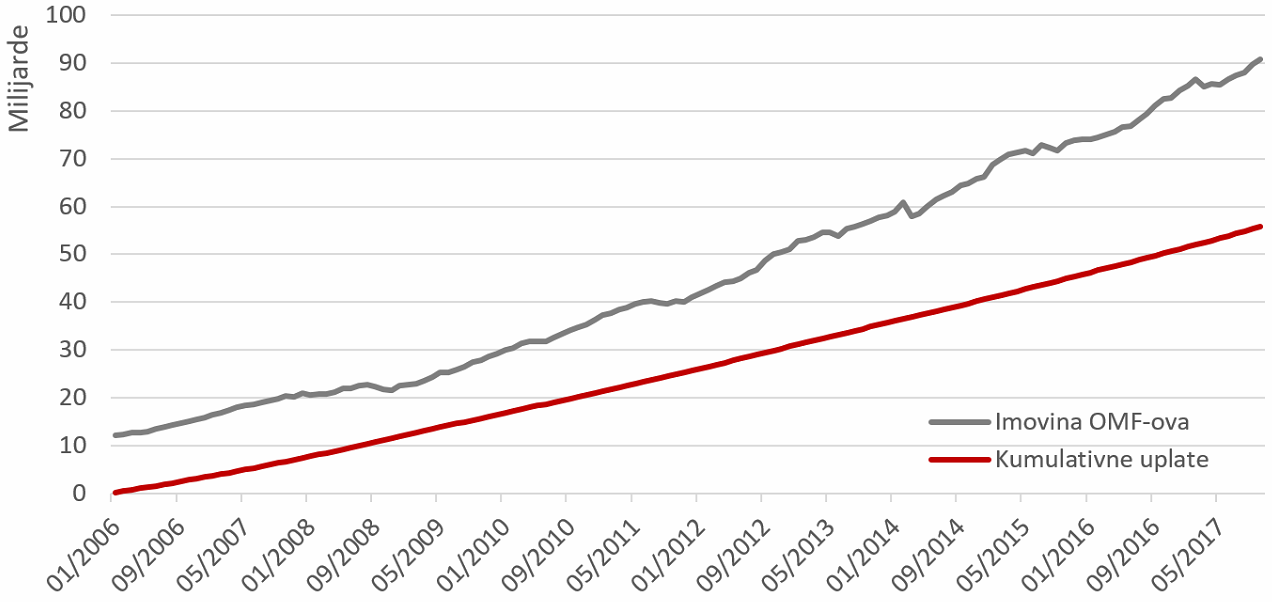

IMOVINA I UPLATE U OBVEZNE MIROVINSKE FONDOVE

*Izvor: Hanfa

Prethodni graf prikazuje imovinu na početku 2006. godine, koja je iznosila 12 milijardi kuna te kumulativne uplate od istog datuma. Primjerice, tijekom 2006. godine su uplate u OMF-ove iznosile 3,5 milijarde kuna te su iz godine u godinu u prosjeku rasle za 200 milijuna kuna, da bi se tijekom 2017. popele na 5,6 milijarda. Od 91 milijarde koliko se trenutno nalazi u fondovima, 66 milijardi je došlo od uplata, a ostatak od 25 milijardi je zarađeno kroz prinos.

U ovom trenutku svaki mjesec u OMF-ove u prosjeku sjedne oko 470 milijuna novih kuna. Pod pretpostavkom da će mirovinskih fondovi u sljedećim godinama zadržati trenutnu alokaciju od 72 posto u hrvatskim dužničkim instrumentima, samo bi za uplate u sljedećoj godini koje će iznositi oko 5,8 milijardi kuna trebati dokupiti skoro 4,1 milijardi kuna hrvatskih obveznica, a u sljedeće tri godine preko 12 milijardi kuna. Također, u ovo nisu uračunate isplate kupona koje se najvećim dijelom također plasiraju u hrvatski dug.

Izgledan daljnji pad premije na hrvatske obveznice

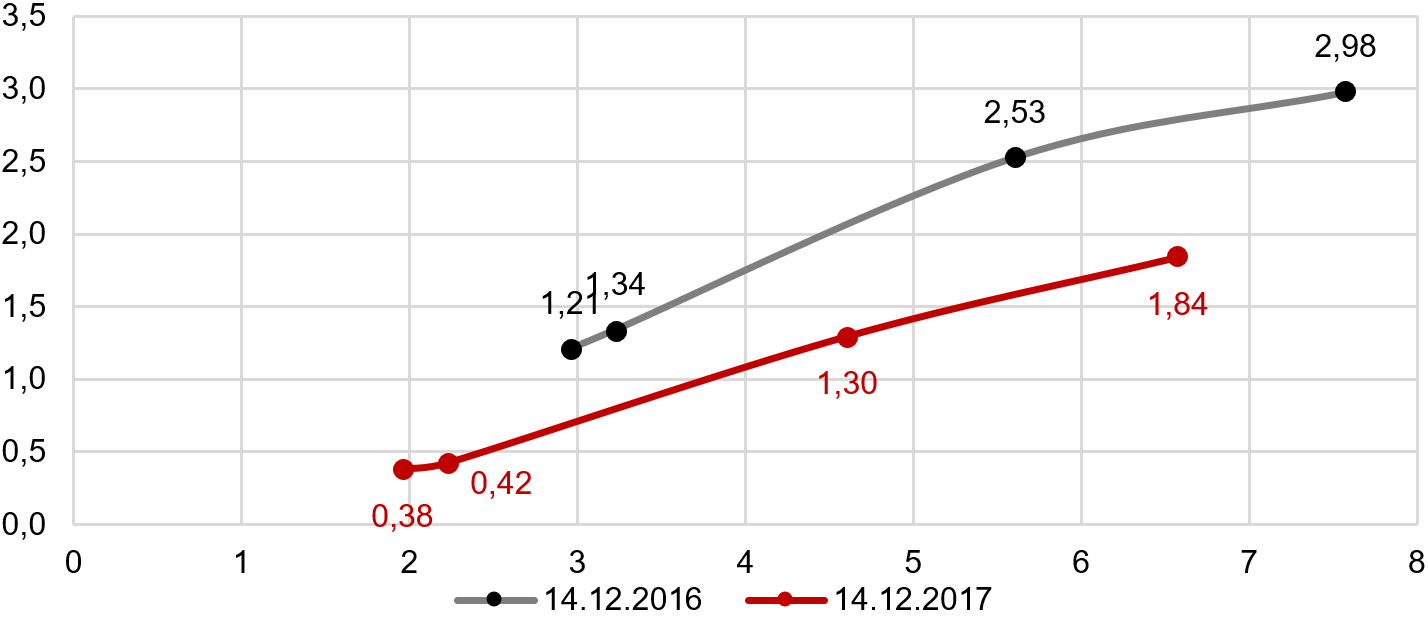

U zadnjih godinu dana smo već svjedočili ovim trendovima koji su snažno podigli cijene hrvatskih obveznica (i spustili prinose). Primjerice, obveznica s valutnom klauzulom koja dospijeva u sedmom mjesecu 2024. godine trenutno se trguje uz prinos od 1,85 posto, dok se prije godinu dana trgovala uz prinos od čak 2,98 posto.

KRIVULJA PRINOSA OBVEZNICA S VALUTNOM KLAUZULOM

*Izvor: Bloomberg

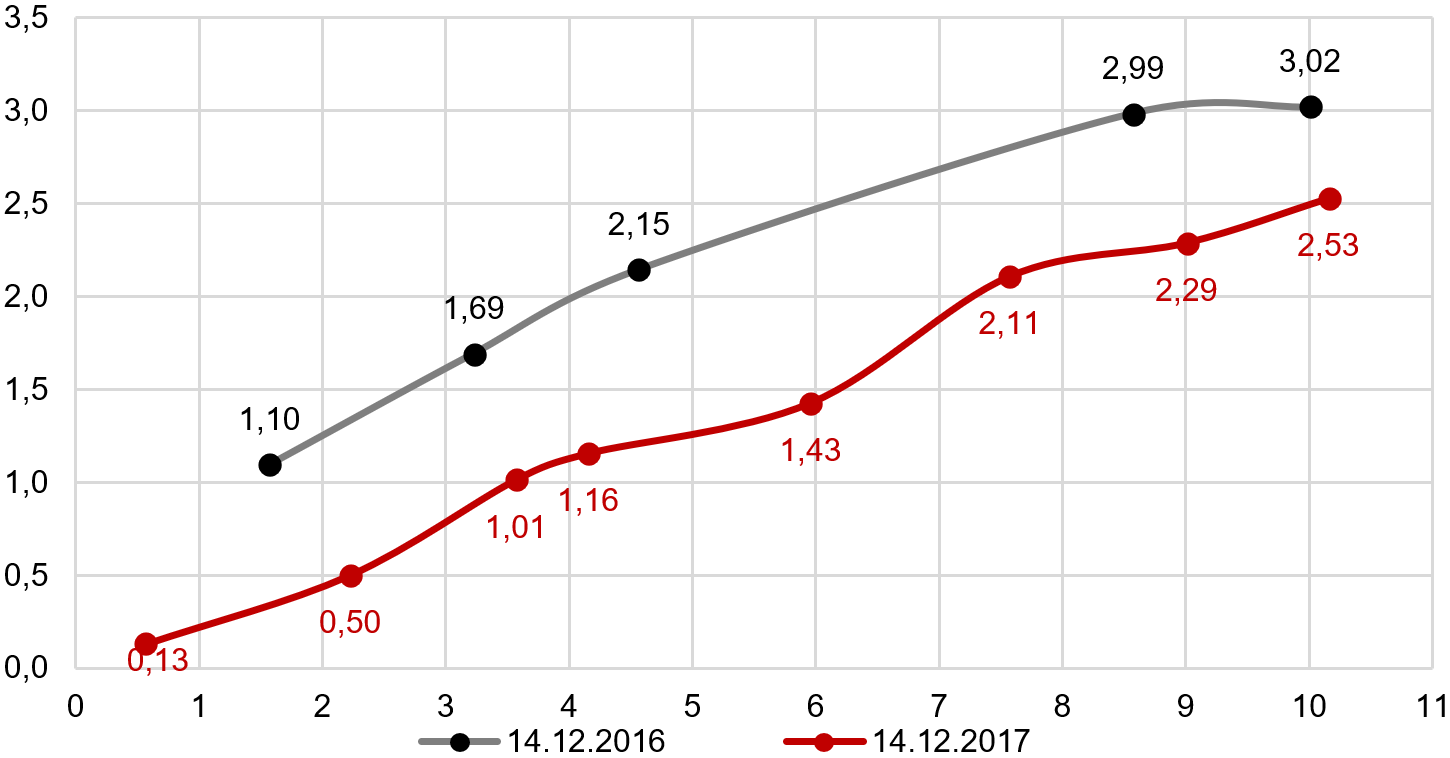

Slična situacija je i s kunskim obveznicama kod kojih se primjerice prije godinu dana obveznica koja je dospijevala za deset godina trgovala uz prinos od 3 posto dok je sada prinos na obveznicu koja dospijeva za nešto više od deset godina pao na 2,53 posto.

KUNSKA KRIVULJA PRINOSA

*Izvor: Bloomberg

U isto vrijeme dok je hrvatska krivulja prinosa snažno pala, europsko tržite duga se manje-više stabiliziralo. Prije godinu dana se prinos na desetogodišnju njemačku obveznicu kretao oko 0,35 posto, dok u ovom trenutku iznosi oko 0,40 posto; stoga je pad prinosa prvenstveno pod utjecajem rasta gospodarske aktivnosti koja pozitivno utječe na potražnju za hrvatskim dužničkim papirima.

U sljedećih godinu do dvije dana možemo očekivati nastavak ovakvog trenda jer će količina državnih obveznica u opticaju biti stabilna ili padati. S druge strane, domaći obvezni mirovinski fondovi primaju stalne i rastuće uplate te možemo očekivati povećanje potražnje i daljnju kompresiju premije između hrvatskih te obveznica članica eurozone.

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama. Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: www.icam.hr/hr/fondovi gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku. Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude. Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama. Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.