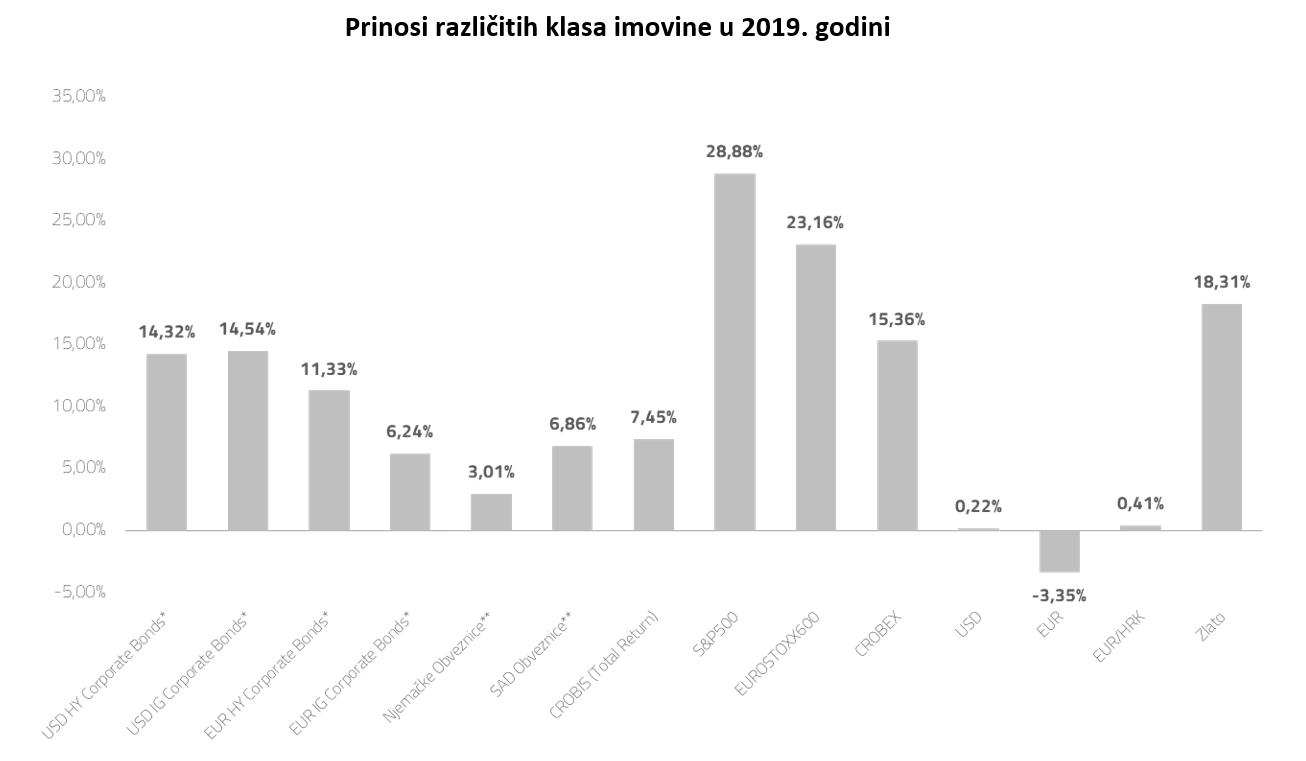

Protekla godina je bila pozitivna za veliku većinu financijske imovine. Čitava godina se može svesti na dvije skupine čimbenika koje su pokretale tržište u suprotnim smjerovima. S jedne strane na tržišta su pozitivno utjecali vrlo stimulativno poslovno okružje, još labavija monetarna politika i optimizam potrošača, odnosno vrlo visoka zaposlenost, dok su s druge strane na tržišta negativno utjecali geopolitički rizici poput trgovinskog rata Amerike i Kine ili Brexita, koji su se kroz godinu intenzivirali.

Monetarna politika

Dok smo u 2018. g. svjedočili posezanju za restriktivnim mjerama monetarne politike, centralne banke su, potaknute geopolitičkim rizicima, u 2019. g. neočekivano promijenile smjer djelovanja ka ekspanzivnim mjerama. Za primjer navodimo američku centralnu banku FED koja je na trima uzastopnim sastancima u periodu od srpnja do listopada smanjila referentnu kamatnu stopu za 75 baznih poena, do razine 1,50%. Europska centralna banka ECB također je unatoč vrlo suženom manevarskom prostoru smanjila depozitnu stopu za 10 baznih poena, do razine -0,50% te ponovo postala neto kupac dugoročnih korporativnih i državnih obveznica eurozone s najvišim kreditnim razredom. Razlog neočekivanog zaokreta u monetarnoj politici je snažno usporavanje proizvodne aktivnosti i trgovinske razmjene zbog neizvjesnosti prouzročene trgovinskim ratom i Brexitom. Ekspanzivna monetarna politika pozitivno je utjecala na obveznička tržišta smanjujući kamatne stope dok su dionička tržišta profitirala smanjenjem troška zaduživanja te mogućnošću jeftinije pribave vlastitih dionica povećavajući njihovu cijenu. Valja napomenuti kako povijesno niske razine kamatnih stopa potiču investitore da se okrenu rizičnijim klasama imovine u potrazi za prinosom od čega su korist imala dionička tržišta i tržišta u razvoju. Dodatno smanjenje ionako niskih kamatnih stopa predstavlja problem za buduća razdoblja pada ekonomske aktivnosti budući da ne ostavlja manevarskog prostora centralnim bankama da monetarnom politikom potaknu gospodarski rast i inflaciju u periodima kad su isti slabi.

Rizici u 2019.

U 2019. g. najznačajniji su bili politički rizici. Velik broj (uglavnom negativnih) vijesti dodatno je pristizao iz mjeseca u mjesec da bi se u prosincu isti rizici ipak značajno umanjili. Tu prije svega mislimo na trgovinski sukob između SAD-a i Kine te izlazak Velike Britanije iz Europske unije. Trgovinski sukob imao je najveći utjecaj na globalni gospodarski rast iz razloga što je stvorena neizvjesna poslovna okolina u kojoj su poduzeća obustavila investicije i smanjile proizvodnu aktivnost. Neizvjesnost je rezultat uvođenja značajnih tarifa i strepnje od pojave novih. Poduzeća diljem svijeta su smanjila proizvodnu aktivnost kako ne bi došlo do gomilanja zaliha te su obustavljene kapitalne investicije koje omogućuju veću produktivnost. U periodima visoke neizvjesnosti poduzeća preferiraju odgoditi investicije za izvjesniji period. Kroz čitavu godinu SAD je kontinuirano uvodio, najavljivao uvođenje ili povećavao već postojeće tarife na kineski uvoz dok je Kina na iste mjere odgovarala sličnim protumjerama. Ipak, nakon dugih pregovora krajem godine najavljena je prva faza dogovora u kojem je američki predsjednik Donald Trump pristao na djelomično povlačenje prethodno uvedenih tarifa te odgodio uvođenje novih dok se kineski predsjednik Xi Jinpin obvezao uvoziti znatne količine američkih poljoprivrednih dobara. Najbitnija stavka bila je poruka američkog predsjednika Donald Trumpa kako će pregovori druge faze krenuti prije izbora koji se održavaju sredinom 2020. godine. Ti događaji su na tržištu protumačeni kao kraj eskalacije ili svojevrsna deeskalacija trgovinskog rata iako smo još u vrlo ranoj fazi dogovora između dviju država. Dogovor druge faze značio bi konačan trgovinski dogovor dviju država. Najavljeno smanjenje trgovinskih tenzija krajem godine je omogućilo dodatan rast za dionička tržišta. Pokazatelj toga je američki dionički indeks S&P500 čija je vrijednost u 2019. godini narasla za 28,88%, što je najbolja izvedba ovog indeksa od 2013. godine. Prethodno sam naveo da je rast rezultat potrage investitora za prinosom uslijed rekordno niskih prinosa na obvezničkom tržištu, dok valja spomenuti i zasićena tržišta rada s rekordno niskim stopama nezaposlenosti koje se prelijevaju na rast plaća i veći raspoloživi dohodak. Glavna silnica gospodarskog rasta je u 2019. godini očigledno bila osobna potrošnja koja je djelomično apsorbirala negativan učinak trgovinske razmjene. Drugi značajan rizik odnosi se na izlazak Velike Britanije iz Europske Unije (Brexit). Kroz cijelu prošlu godinu rasla je vjerojatnost „Hard Brexit“ izlaska koja bi na određeni datum tretirala trgovinsku razmjenu s Velikom Britanijom prema pravilima Svjetske trgovinske organizacije (WTO), što bi prouzročilo snažan udarac za globalnu trgovinsku razmjenu. Sporazumom o izlasku s kraja listopada dogovoren je izlazak Velike Britanije iz Europske Unije 31. siječnja 2020. Ovaj scenarij je dodatno potvrđen parlamentarnim izborima održanima 12. prosinca 2019., na kojima je konzervativna stranka predvođena premijerom Borisom Johnsonom osvojila značajnu većinu kojom može izglasati nacrt izlaska dogovoren s EU.

Završetak godine donio je povoljan rasplet obaju spomenutih rizika što je dodatno utjecalo na rast dioničkog tržišta, dok je obvezničko tržište zabilježilo negativan rezultat zadržavajući vrlo visok prinos kada promatramo cijelu godinu.

Izvor: Bloomberg *Bloomberg HY (High Yield) i IG (Investment Grade) indeksi korporativnih obveznica denominiranih u valutama USD i EUR **Sve državne obveznice

2020.?

Rasplet rizika ukazuje na smanjenje neizvjesnosti. Očekujemo blagi oporavak gospodarske aktivnosti, posebice u eurozoni, odnosno Njemačkoj. Valja napomenuti kako su politički rizici i dalje prisutni, dok gledajući recentni sukob SAD-a i Irana uzimamo u obzir i pojavu novih rizika. Jedan od njih je svakako izbor američkog predsjednika sredinom godine. Upravo iz tog razloga predlažemo balansirane strategije ulaganja koje pružaju istovremenu izloženost obvezničkom i dioničkom tržištu te anticipiraju glavninu rizika.

InterCapital Asset Management upravlja čitavim rasponom

investicijskih fondova – od konzervativnijih prema manje

konzervativnima, koji Vam mogu poslužiti kao odličan alat za

diverzifikaciju financijske imovine na kraće i duže rokove investiranja, a od kojih ističemo mješovite strategije fondova InterCapital Balanced i InterCapital Income Plus.

InterCapital Bond obveznički fond

InterCapital Global Bond obveznički fond

InterCapital Dollar Bond obveznički fond

InterCapital Income Plus poseban fond

InterCapital Balanced mješoviti fond

InterCapital SEE Equity dionički fond

InterCapital Global Equity dionički fond

Ovaj blog pripremljen je u informativne svrhe

na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT

d.o.o. u trenutku njegove izrade i objave i kao takav podložan je

promjenama. Cjelovit, točan i istinit opis UCITS fondova koji se

spominju u ovom blogu, propisanih obveza i povezanih rizika, možete

pronaći na web stranici: https://icam.hr/investicijski-fondovi/ gdje

su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda

na hrvatskom jeziku. Iznesene informacije, mišljenja, analize,

zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne

predstavljaju investicijski savjet ili preporuku glede kupnje, držanja

ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje

ponude. Iznesene analize temelje se na javno dostupnim informacijama,

koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju

potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost

ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili

informacijama. Rizici povezani s ulaganjem u financijske, novčane ili

investicijske instrumente koji su predmet analize nisu u cijelosti

objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom

ulaganju bez oslanjanja na blogu iznesene stavove.