Iako se glasovi i dalje broje (i potencijalno prebrojavaju) u brojnim državama, rezultat američkih predsjedničkih izbora još uvijek je neizvjestan. Biden ima solidne šanse da osvoji više elektora od Trumpa, ali službeni rezultati morat će pričekati još danas ili potencijalno duže zbog sve većeg rizika od ponovnog brojanja i potencijalnih tužbi. Jako je izgledno da će republikanci zadržati kontrolu nad senatom i demokratima u kući (s manjom većinom nego prije). Kakve će implikacije imati američki izbori na dionička tržišta?

Problemi koji čekaju američkog predsjednika

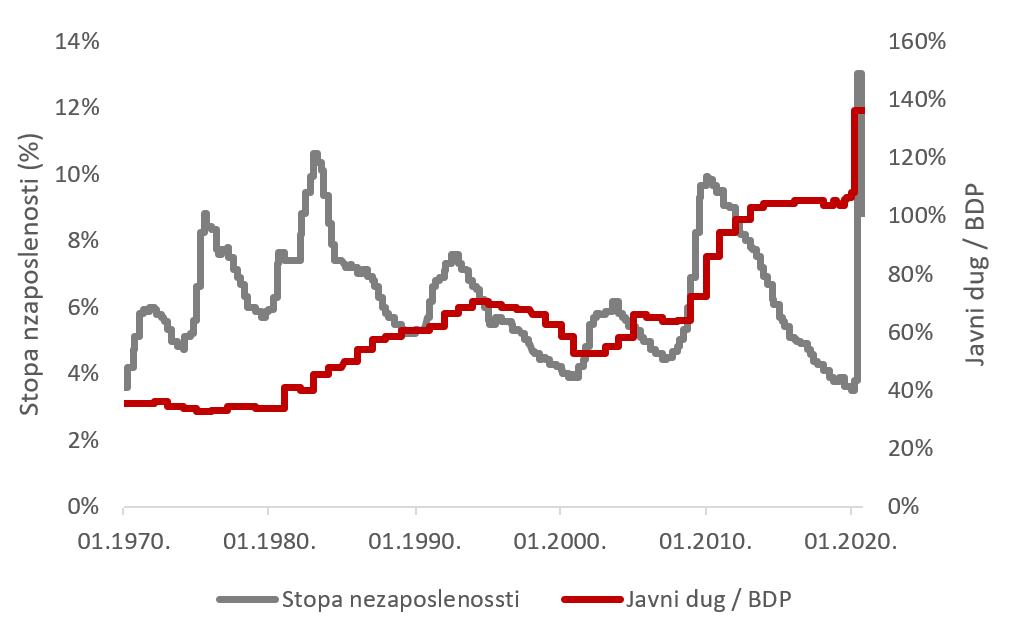

Američko gospodarstvo se bori s recesijom bez presedana zbog globalne pandemije koja je poharala cijelu realnu ekonomiju. Donalda Trumpa su kritizirali zbog lošeg upravljanja javnozdravstvenom krizom koja je rezultirala time da je SAD jedna od najgore pogođenih zemalja pandemijom. S otprilike 12 milijuna nezaposlenih i rastućim državnim dugom, američko se gospodarstvo još nije oporavilo, iako su američka tržišta dionica na razinama prije Covid-19 krize i imaju „V“ oblik zahvaljujući kvantitativnom popuštanju od strane FED-a (Američke centralne banke) i fiskalnom stimulansu (preko 2 000 milijardi dolara od ožujka 2020. godine), što iskrivljuje percepciju i daje drastično drugačiju sliku u odnosu na ono što se događa u realnoj ekonomiji.

Graf 1: Povijesna usporedba stope nezaposlenosti s omjerom javog duga i BDP-a u Americi, 1.1.1970.-5.11.2020. godine

Izvor: Bloomberg i Federal Reserve Bank, St. Louis

Razlike u programima dvaju kandidata te njihov utjecaj na dionička tržišta

Jasne su razlike u politici između dvojice kandidata; politički programi imaju i ukupne implikacije kako na tržište, tako i na pojedine sektore. Glavni prijedlozi politike Joea Bidena su povećanje poreza zajedno sa značajnim državnim stimulansom zbog nestabilnosti u realnoj ekonomiji. U demokratskoj politici stopa poreza na dobit povećala bi se s 21 na 28 posto, uz određeni porast poreza na dohodak usmjeren uglavnom na bogatiji sloj građanstva. 1% najbogatijih snosili bi čak 75% povećanja poreza na dohodak.

Jasno je da promjene poreza na dobit mogu imati izravan utjecaj kako na dobit tvrtke, tako i na cijene dionica. To smo vidjeli po Trumpovom smanjenju poreza 2017. godine. Ukoliko Biden dobije utrku za predsjednika, trebali bismo očekivati polagano dizanje poreza u fazama, da se ne bi dogodio inicijalni šok na tržištima uslijed pandemije i gospodarskog pada, što bi trebalo umanjiti negativan kratkoročan utjecaj na tržište. Bidenov prijedlog fiskalnog stimulansa od dodatnih najmanje 2 tisuće milijardi dolara trebao bi djelomično nadoknaditi prethodno spomenuto povećanje poreza te bi taj fiskalni stimulans po procjenama mogao dodati dva do tri postotna boda američkom gospodarskom rastu, a i nešto više od pola postotka rastu eurozone. Republikanci također imaju prijedlog fiskalnog stimulansa koji bi iznosio 1,8 tisuća milijardi dolara te ne bi bio toliko velik kao u Bidenovom prijedlogu.

Glavna razlika u politici između dvaju kandidata je energetski sektor. Trump je uvijek bio naklonjen fosilnim gorivima i imao skeptičan pogled na klimatske promjene. Dok s druge strane Biden zagovara zelenu agendu te ju je stavio u središte svojih prijedloga. Prema tome, pobjeda Bidena trebala bi općenito biti pozitivna za sektor alternativne energije iako je sektor obnovljive energije na tržištu dionica ove godine već porastao za oko 65 posto (S&P Global Clean Energy Indeks). Jasno je da bi Trumpova pobjeda, barem u kratkom roku, zaokrenula ove trendove.

Sljedeći sektor koji je uvijek bio kontroverzan na temi američkih izbora je farmaceutska industrija. Ovog puta demokrati nastoje ograničiti cijene i dati veću pregovaračku moć Medicareu. Iako se čini da je ovo bila uvijek prisutna točka američke politike, zanimljivo je da su velike farmaceutske kompanije rijetko loše prošle tko god da je pobijedio. Na šest od posljednjih sedam američkih izbora, čak i ako je u početku bio pod pritiskom, farmaceutski sektor je u kratkom vremenskom razdoblju postigao uspjeh.

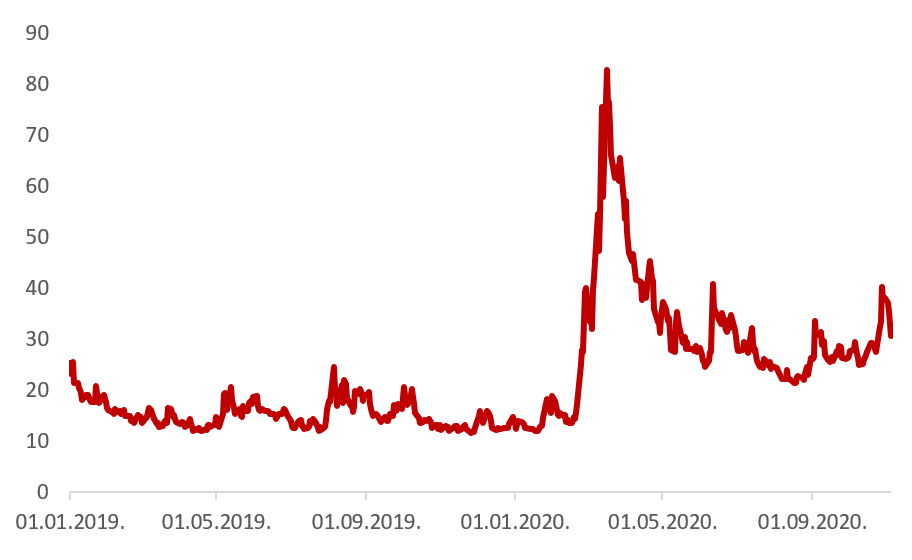

Prije Covida jedan od najvećih izvora nestabilnosti na globalnim financijskim tržištima bila je američko-kineska trgovinska politika. Trumpovi tweetovi o carinama, s prijetnjama i rokovima, neprestano su pokretali tržišta u jednom ili drugom smjeru. Ovaj izborni ishod imat će utjecaj kako na Wall Street, tako i na globalne dionice koje će u kratkom roku pratiti povećana razina volatilnosti što se može vidjeti na grafu ispod.

Graf 2: VIX indeks, 1.1.2019. – 5.11.2020. godine

Izvor: Bloomberg

Na grafu je prikazan VIX indeks ili, kako ga znaju nazivati, indeks straha (the fear index). U periodima kada su neizvjesnost i strah na tržištu veliki, VIX, odnosno indeks straha, raste. VIX je mjera koja pokazuje koliko tržište predviđa da će dionički indeks S&P 500 biti volatilan u sljedećih 30 dana. Vidimo da se pred predsjedničke izbore VIX povećao do razine od 40 te je trenutno oko 30 zbog manje neizvjesnosti na tržištu oko izbora predsjednika i senata. Iako je još neizvjesno, tržište i dalje percipira manju neizvjesnost nego unazad sedam dana što se tiče izbora.

Trenutno je dosta izgledno da bi budući predsjednik SAD-a mogao biti Biden dok bi Senat mogao ostanti na strani republikanaca, čime bi u srednjem roku najviše profitirao tehnološki sektor dok će ostali sektori ovisiti o brzini oporavka gospodarstva.

U ovom iznimno volatilnom periodu ključno je pratiti nova zbivanja te implementirati strategije na koje je naš InterCapital Asset Management tim uvijek spreman u našim fondovima poput InterCapital SEE Equity i InterCapital Global Equity u kojima savjetujemo ulaganja na duži rok.

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama. Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: https://icam.hr/investicijski-fondovi/ gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku. Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude. Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama. Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.