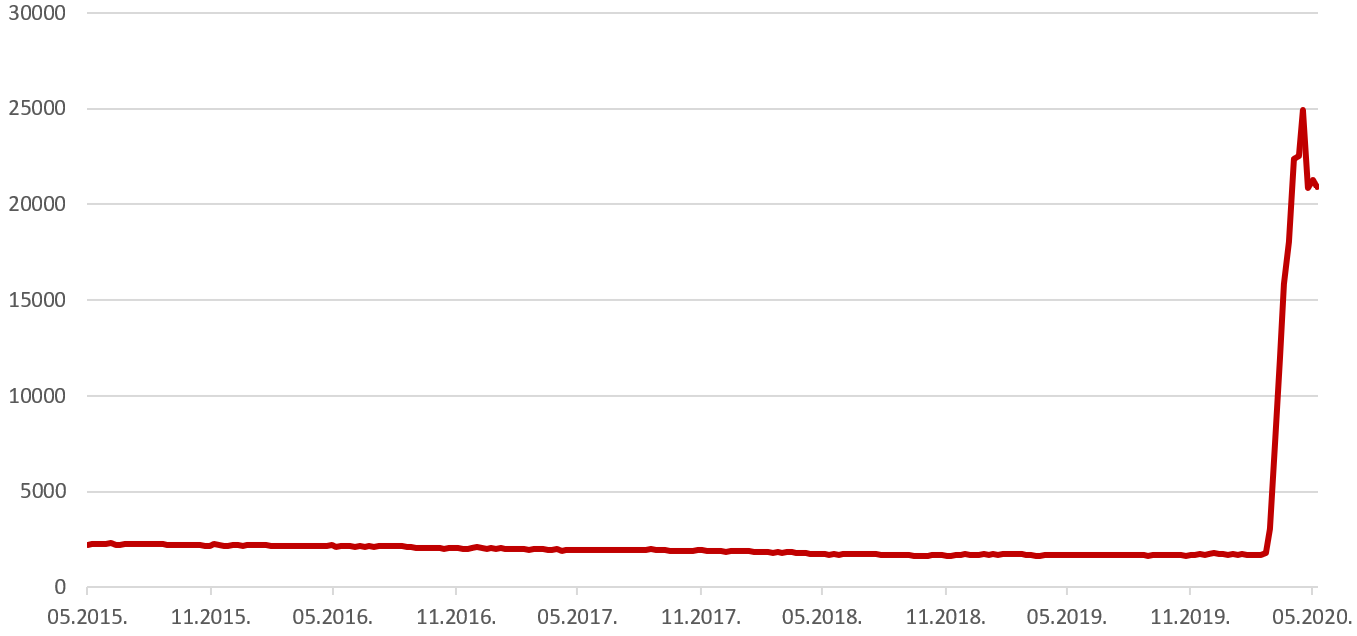

Ekonomske posljedice borbe protiv pandemije korona virusa bile su vrlo stvarne i zastrašujuće. Samo u SAD-u je, do kraja svibnja, bez posla ostalo 40 milijuna i trenutno posao traži preko 20 milijuna ljudi, uz stopu nezaposlenosti od blizu 15%, najvišu od velike depresije s početka 20. stoljeća. Posljedica je to zatvaranja gospodarstava diljem svijeta kako bi se spriječilo širenje virusa. Za cijelu 2020. godinu očekuje se pad BDP-a od 7,7% u Europskoj uniji i 6,5% u SAD-u.

Graf 1. Trajno nezaposleni u SAD-u (Continuing jobless claims) u tisućama (Izvor: Bloomberg)

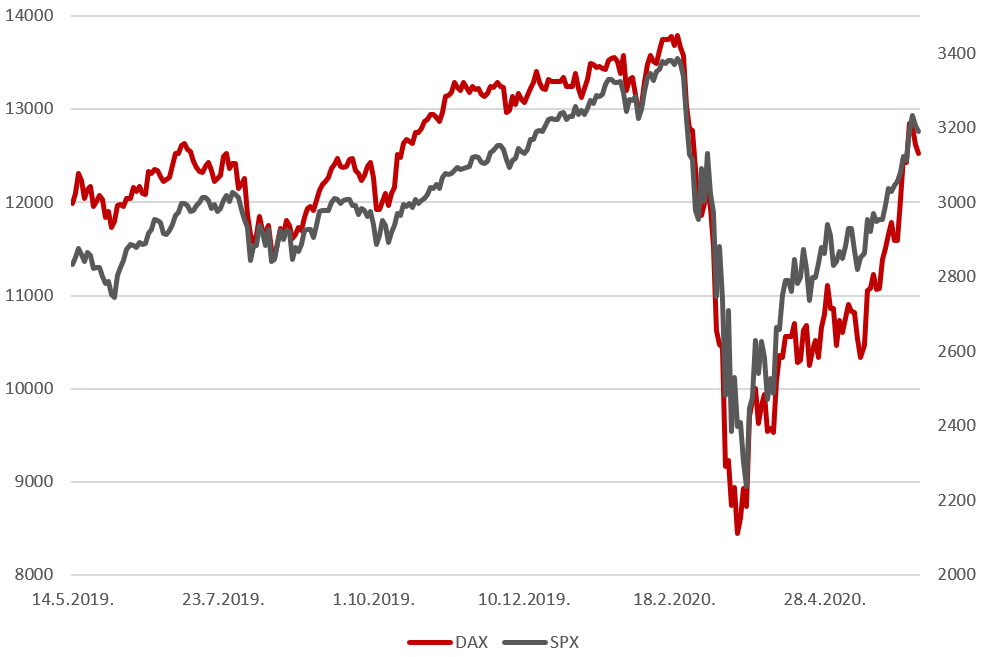

Nema sumnje kako se nalazimo usred vrlo ozbiljne recesije neviđene dugi niz godina. S druge strane, pogledamo li dionička tržišta, teško bi to mogli zaključiti. Dionički indeksi vratili su dobar dio pada i blizu su razina s početka godine, prije početka globalne epidemije i najbrže korekcije u povijesti. Čovjek se zapita kako je to moguće? Zašto tržišta rastu dok tutnji oluja?

Graf 2. Kretanje američkog (SPX) i njemačkog (DAX) dioničkog indeksa od početka godine (Izvor: Bloomberg)

Očekivanje boljih vijesti

Prvo, nikad ne treba zanemariti moć dioničkih tržišta da gledaju u budućnost. U pravilu se dno dogodi mjesecima prije nego li se vide najgori ekonomski podaci. Ključna sila iza ovakvog oporavka dioničkih tržišta bilo je uvjerenje da će svakim dolaskom novih vijesti i podataka, oni biti sve pozitivniji. To ne trebamo smatrati neopravdanim pretjeranim optimizmom. Reakcija vlasti država diljem svijeta bila je potrebna kako bi se što prije zaustavilo širenje epidemije, a blokada gospodarstva nužno je dovela do obustave rada tvrtki, a kada tvrtke ne posluju, neizbježno dolazi i do otpuštanja radnika i pada potrošnje. Ipak, u trenutku kada je postalo jasno kako neće doći do potpune kataklizme u svjetskom zdravstvenom sustavu i gospodarstvu, tržište je počelo percipirati kako će se tvrtke početi ubrzano ponovno otvarati i kako je najgore iza nas. Od tada, kompanije prilagođavaju svoje poslovanje, a novi makroekonomski podaci sve su bolji. Nakon snažnog pada BDP-a za 2020. godinu, očekuje se vraćanje dobrog dijela izgubljenog u 2021. godini.

I baš zato, smatramo kako je vjera u bolju budućnost bila ključan faktor rasta dioničkih tržišta.

Neviđene monetarne i fiskalne mjere

Drugi bitan razlog je niz koordiniranih monetarnih i fiskalnih mjera. Nakon desetljeća snažnih monetarnih stimulusa od strane centralnih banaka, prvi puta imamo koordinirani fiskalni i monetarni stimulus i to neviđenih razmjera. Većina vlada i središnjih banaka reagirala je odlučno u namjeri da pomognu gospodarstvu te odobrene mjere dosežu razine od 10-20% godišnjeg BDP-a, dok je u Japanu taj iznos gotovo 40%.

Istovremeno, središnje banke diljem svijeta snižavaju referentne kamatne stope i upumpavaju dodatni novac u sustav kako bi olakšali kreditiranje pogođenih kompanija, ali i financiranje samih država i njihovih paketa pomoći direktno kroz otkup državnih obveznica. Američka centralna banka počela je kupovati čak i korporativne obveznice, dok Japanska centralna banka investira izravno u dionice na tjednoj bazi.

Zajednički, niz fiskalnih i monetarnih mjera vrlo su snažna sila. Ekonomije i granice polako se otvaraju, sa njima se polako vraća i poslovanje firmi, a tržište smatra kako će ta sila biti dovoljna kako bi se gospodarski rast vratio na stare staze slave. Drugim riječima, sa fiskalnim i monetarnim mjerama koje mu čuvaju leđa, tržište šalje poruku: nemojte se kladiti protiv mene! Zašto? Zato jer iako je razina ekonomske štete ogromna, mjere pomoći su u najmanju ruku jednake!

Diskontne stope

Treći vrlo važan faktor ovako snažnog oporavka dioničkih tržišta su diskontne stope. Kod valuacije kompanija, ključna je sadašnja vrijednost budućih novčanih tokova i zarada.

Kako bi povećali sadašnju vrijednost zarada kompanije u budućim razdobljima, možemo napraviti dvije stvari: ostvariti veće buduće zarade ili sniziti diskontnu stopu. Središnje banke su dodatnim snižavanjem kamatnih stopa i povećavanjem likvidnosti u sustavu napravile upravo to – diskontna stopa spuštena je na najniže razine ikad.

Ako na primjer za diskontnu stopu koristimo trenutni prinos na 10-godišnje američke obveznice, onda dolar zarade za pet godina ne vrijedi mnogo manje ni danas, oko 95 centi. Tako niske kamatne stope mogu dobrim dijelom poništiti kratkoročni pad zarada, odnosno zbog niskog diskontnog faktora, niti dugoročni rast ne mora biti tako impresivan. Pojednostavljeno, dolar zarađen za pet godina vrijedi puno u današnjim dolarima i ako vjerujete u svijetlu budućnost, više ćete biti voljni platiti dionicu danas.

Iako navedeni razlozi podupiru rast dioničkih tržišta, opravdano je pitati se je li to dovoljno za povratak dioničkih indeksa na razine prije korona krize. Tu ipak moramo malo detaljnije promotriti koje sastavnice indeksa su rasle u kojem trenutku. U prvom dijelu povratka, rasle su prvenstveno dionice tehnološkog sektora koji se, osim što će u novim okolnostima kratkoročno i srednjoročno profitirati, sastoji od najlikvidnijih kompanija s ogromnim količinama casha na računu koji im omogućava preživljavanje usporavanja poslovanja, ali i preuzimanje manjih konkurenata i okrupnjavanje. S tim rastom je i američki tehnološki indeks NASDAQ postigao novu najvišu razinu u povijesti.

Vrlo važnu varijablu posljednjih mjeseci čini i pozicioniranje investitora. Investiranost institucionalnih investitora na vrlo je niskim razinama, a štednja na računima građana istovremeno je rasla. To je dovelo do zadnje etape rasta posljednjih desetak dana, koji su predvodile kompanije čije je poslovanje najviše pogođeno krizom i čije su dionice u najvećem minusu od početka godine. Smatramo kako se dio investitora ipak odlučio priključiti rastu tržišta i smanjiti podinvestiranost, pritom kupujući dionice koje su se najmanje oporavile.

Odmjeravanje snaga posljedica korone na gospodarstvo i silne nove količine novca u sustavu nastavit će se i dalje i zbog toga očekujemo kako nam budućnost nosi nešto veću volatilnost, ali time i niz prilika.

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama. Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: https://icam.hr/investicijski-fondovi/ gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku. Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude. Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama. Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.