Kao što sam bio i najavio, ovo je nastavak na prošli blog o Bernoullijevoj pogrešci. Za uvod krenimo s kratkim podsjetnikom i pogledajmo sljedeće slučajeve.

- Pored svega što posjedujete dobili ste 1.000 HRK nakon čega morate odabrati jednu od dviju ponuđenih opcija:

mogućnost od 50% da dobijete dodatnih 1.000 HRK ili da dobijete sigurnih 500 HRK.

- Pored svega što posjedujete dobili ste 2.000 HRK nakon čega morate odabrati jednu od dviju ponuđenih opcija:

mogućnost od 50% da izgubite 1.000 HRK ili da izgubite sigurnih 500 HRK.

Ovdje možemo vrlo lako, ukoliko gledamo finalna stanja, a u skladu s Bernoullijevom teorijom, zaključiti da se radi o identičnim odabirima. Naime, u oba slučaja imate odabir između identičnih opcija: sigurnih 1.500 HRK ili oklade u kojoj imate jednake šanse da budete bogatiji za 1.000 HRK ili 2.000 HRK. Prema Bernoullijevoj teoriji bi navedena dva problema trebala polučiti slične odabire. Međutim, prekontrolirajte svoju intuiciju pa ćete vrlo lako zaključiti što je većina ljudi odabrala.

- U prvom slučaju većina je preferirala sigurnu stvar.

- U drugom slučaju većina je odabrala okladu.

A kako to? Ako gledamo Bernoullijevu teoriju, odnosno ako je korisnost jedino što ovdje igra ulogu, onda ekvivalentne izjave istog problema moraju polučiti isti odabir (rezultat). No ako prilikom odabira ubacimo referentnu točku kao točku gledišta, dobijemo sasvim drugi kut gledanja. Referentna točka je u prvom slučaju veća za 1.000 HRK, a u drugom za 2.000 HRK. Biti bogatiji za 1.500 HRK u prvom slučaju je dobit od 500 HRK dok je u drugom slučaju gubitak. Pitanje: koliku ste uopće važnost dali dobivenim ‘darovima’ od 1.000 HRK i 2.000 HRK prije donošenja odluke? Ako ste kao većina ljudi, jedva ste ih primijetili. Što nije ni čudno jer su darovi sastavni dio referentnih gledišta, a ona su uglavnom zanemarena. Navedena dva problema ukazuju na nedostatak Bernoullijeve teorije, a to je referentna točka – prethodno stanje u odnosu na koje su gubici i dobici evaluirani. Dakle, za razliku od Bernoullijeve teorije, u kojoj samo morate znati stanje bogatstva da biste odredili njegovu korisnost, u teoriji izgleda morate znati referentnu točku/gledište.

Naime, postoje tri kognitivne osobine teorije izgleda koje igraju značajnu ulogu u procjeni financijskih rezultata i zajednička su mnogim automatskim procesima, od percepcije, procjene pa sve do emocija. One su operativne karakteristike Sistema 1.

1. Procjena u odnosu na neutralnu referentnu točku koja se ponekad naziva ”adaptivna točka”. U financijskim rezultatima uobičajena referentna točka je status quo, ali može biti i rezultat koji očekujete ili možda rezultat za koji mislite da zaslužujete, npr. povećanje plaće ili bonus koji su dobile vaše kolege. Ishodi koji su bolji od navedenih referentnih točki su dobici. Sve ispod njih su gubici.

2. Za promjene razina u bogatstvu vrijedi princip (o)padajuće osjetljivosti. Rast plaće s 9.000 HRK na 10.000 HRK ima manju subjektivnu korisnost/vrijednost u odnosu na rast plaće s 5.000 HRK na 7.000 HRK.

3. Averzija prema riziku. Ukoliko direktno uspoređujete ili promatrate dobitke u odnosu na gubitke, gubici prevladavaju. Navedena asimetrija između pozitivnih i negativnih očekivanja ili iskustava ima evolucijsku notu. Organizmi koji tretiraju opasnosti kao važnije i hitnije u odnosu na prilike, imaju bolje šanse za preživljavanje.

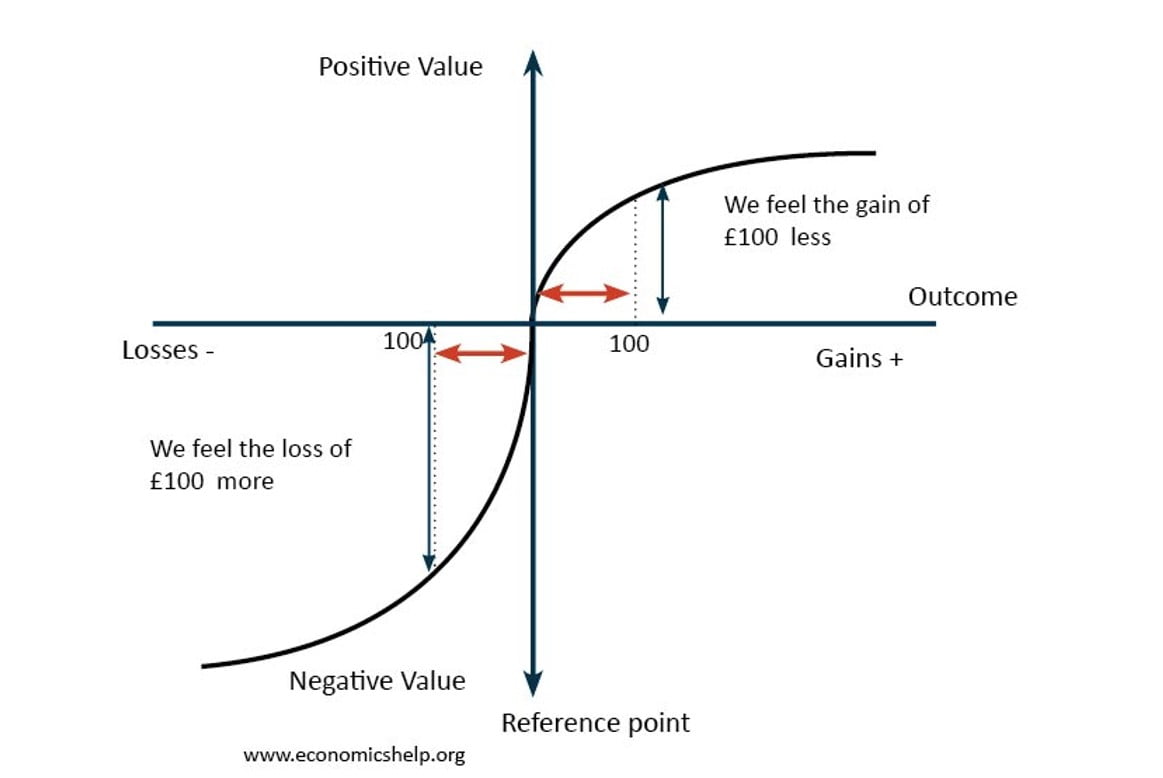

Navedena tri principa su grafički prikazana na slici ispod.

Da teorija izgleda ima svoju zastavu, na njoj bi bio nacrtan ovaj oblik. Graf prikazuje psihološku vrijednost dobitaka i gubitaka, a koji su ‘nosioci’ značaja teorije izgleda. Graf ima dva odvojena dijela, lijevi i desni, koji se gledaju u odnosu na (neutralnu) referentnu točku. Glavno obilježje grafa je njegov S-oblik koji predstavlja princip (o)padajuće osjetljivosti na dobitke i gubitke. Međutim, krivulje nisu simetrične. Nagib krivulja se naglo mijenja na točki gledišta: osjetljivost na gubitke je jača u odnosu na dobitke.

Mnoge opcije s kojima se u životu susrećemo su ’50/50′: postoji rizik od gubitka kao i prilika za dobitak, a mi moramo odlučiti hoćemo li okladu prihvatiti ili odbiti. Provjerite svoju reakciju na sljedeće pitanje:

Bacate novčić:

- ako je glava, gubite 1.000 HRK;

- ako je pismo, dobivate 1.500 HRK.

Je li Vam ova oklada zanimljiva? Biste li je prihvatili?

Da biste donijeli odluku, morate usporediti psihološku korist dobitka 1.500 HRK u odnosu na psihološku ‘bol’ gubitka od 1.000 HRK. Kako se osjećate s tim? Iako je očito da je očekivana vrijednost oklade pozitivna, s obzirom da možete dobiti više nego što možete izgubiti, vrlo vjerojatno vam se ne sviđa – kao i većini ljudi. Odbijanje ove oklade je proizvod Sistema 2, međutim kritični inputi su emotivni odgovori Sistema 1. Za većinu ljudi je strah od gubitka 1.000 HRK jači od nade za dobitkom od 1.500 HRK. Ljudi imaju averziju prema riziku.

Možete izmjeriti razinu averzije prema riziku pitajući se sljedeće pitanje: koja je najmanja dobit koju moram ostvariti da bih nadoknadio psihološku ‘bol’ gubitka od 1.000 HRK? Za mnoge ljude je odgovor 2.000 HRK, duplo više od gubitka. Nekoliko eksperimenata je pokazalo da se omjer dobitak/gubitak vrti između 1,5 – 2,5. To je prosjek, naravno. Kada se participantima u eksperimentima reklo ”da razmišljaju kao trejderi”, imali su puno manju averziju prema riziku, a emocionalna reakcija na gubitke se drastično smanjila.

Ljudska je rasa tijekom evolucije grozničavo pokušavala očuvati ograničene resurse, oblikujući mentalni defekt čiji je utjecaj jasno vidljiv i u ponašanju investitora na financijskim tržištima. Opsesivno promatrajući kratkoročne oscilacije, ulagači se, umjesto na prinose, zapravo fokusiraju na volatilnost portfelja. Naše emocije ne prave jasnu distinkciju između tih dvaju pojmova, no ulagačima bi bilo uputno emocije zauzdati. Zahvaljujući kratkovidnosti, lako je izgubiti iz vida činjenicu pozitivne prinose koje tržište kapitala nudi na dulji rok i zaglaviti u labirintu dnevnih oscilacija koje, u kontekstu dugoročnog ulaganja, počesto nemaju nikakvu težinu, reflektirajući tek bitno drukčiji omjer rizika i potencijalnih prinosa. Drugim riječima, tržište kapitala zapravo i nije tako rizično ako ste u njega investirani I diverzificirani na dugi rok, barem ne u toliko mjeri da oscilacije ne biste mogli tolerirati, pod uvjetom da ste ih u stanju (u određenoj mjeri) ignorirati.

InterCapital Asset Management upravlja čitavim rasponom investicijskih fondova – od konzervativnijih prema manje konzervativnima, koji Vam mogu poslužiti kao odličan alat za diverzifikaciju financijske imovine na kraće i duže rokove investiranja.

InterCapital Bond obveznički fond

InterCapital Global Bond obveznički fond

InterCapital Dollar Bond obveznički fond

InterCapital Income Plus poseban fond

InterCapital Balanced mješoviti fond

InterCapital SEE Equity dionički fond

InterCapital Global Equity dionički fond

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT

d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama. Cjelovit, točan i istinit opis UCITS fondova koji se

spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: https://icam.hr/investicijski-fondovi/ gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku. Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude. Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama. Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.