- Otporan rast i tvrdoglava inflacija mogli bi odgoditi popuštanje FED-a do sredine godine (možda i kasnije) i ograničiti njegov opseg

- Robe su povijesno generirale pozitivne prinose prilikom prvog snižavanja FED-a i nakon njega

- Po sektorima, energija i plemeniti metali imali su najveće prinose nakon početnih rezova FED-a

- Trenutno stanje podsjeća na ciklus ‘soft landinga’ iz 1995. godine kada su sirovine i robe porasle za cca 20%

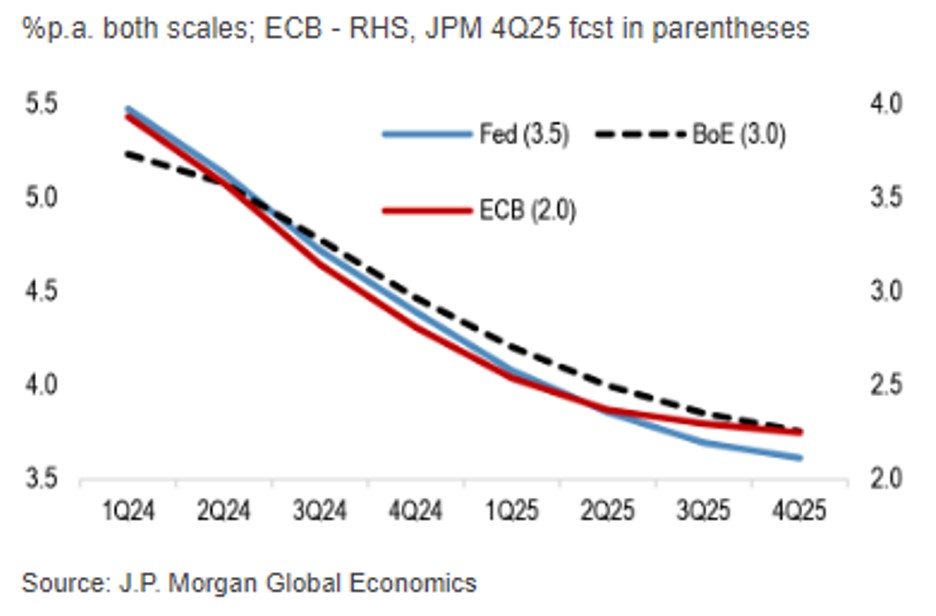

Investitori su “sa stola” maknuli snižavanje kamatnih stopa u ožujku i smanjili svoja očekivanja da će FED početi snižavati kamatne stope u svibnju nakon što su podaci pokazali da je međugodišnja inflacija u SAD-u u siječnju pala manje od očekivanog. Očekivanja su sada usklađena pa je vjerojatnije da će popuštanje početi sredinom godine do kada ima još četiri ispisa CPI-a (Slika 1.)

Pristigli podaci upućuju na poboljšanje, a ne na hlađenje globalnog gospodarstva. Unatoč strogoj politici, globalno gospodarstvo raslo je tempom iznad trenda u posljednjim kvartalima. Čini se da se u SAD-u odvija scenarij soft landinga, s inflacijom koja se kreće prema cilju FED-a od 2% PCE-a i rastom koji premašuje očekivanja. Od podataka o BDP-u SAD-a do istraživanja PMI-a i podataka o plaćama u SAD-u, svi znakovi upućuju na gospodarstvo koje nastavlja brujati. S druge strane Atlantika, čini se da Eurozona ide istim putem, iako s nižim rastom. A u Kini se zamah rasta stabilizirao i makropolitike se jasno mijenjaju: napori da se izađe na kraj s nekretninskom krizom postaju konstruktivniji, a u pripremi je više fiskalnih poticaja.

Slika 1. Tržišna očekivanja snižavanja kamatnih stopa centralnih banaka

Bitna je priroda snižavanja stope – “dobra” naspram “loša”. . Utjecaj na sirovine i robe ovisit će o cikličkom kontekstu. Sirovine i robe trebale bi imati jake pozitivne povrate tijekom ciklusa „dobrog” rezanja, kada rast ostaje čvrst usred pada inflacije i obrnuto, trpjeti negativne povrate kada prolazi kroz „loš” ciklus rezanja, kada rast usporava, a inflacija ostaje nepomična. Slično tome, ciklus smanjenja jer je recesija neizbježna generirat će vrlo različite povrate u usporedbi s ciklusom popuštanja u scenariju soft landinga. Trenutni ekonomski podaci sve više podsjećaju na ciklus iz 1995. – možda jedini primjer soft landinga – kada je FED smanjio samo 75bp usred ciklusa. Naime, odluka o snižavanju stopa nije bila potaknuta neposrednom recesijom ili povećanjem nezaposlenosti.

Gledajući u detalje FED-ovih prošlih ciklusa rezanja, glavni zaključci koji očekujemo za lipanj su:

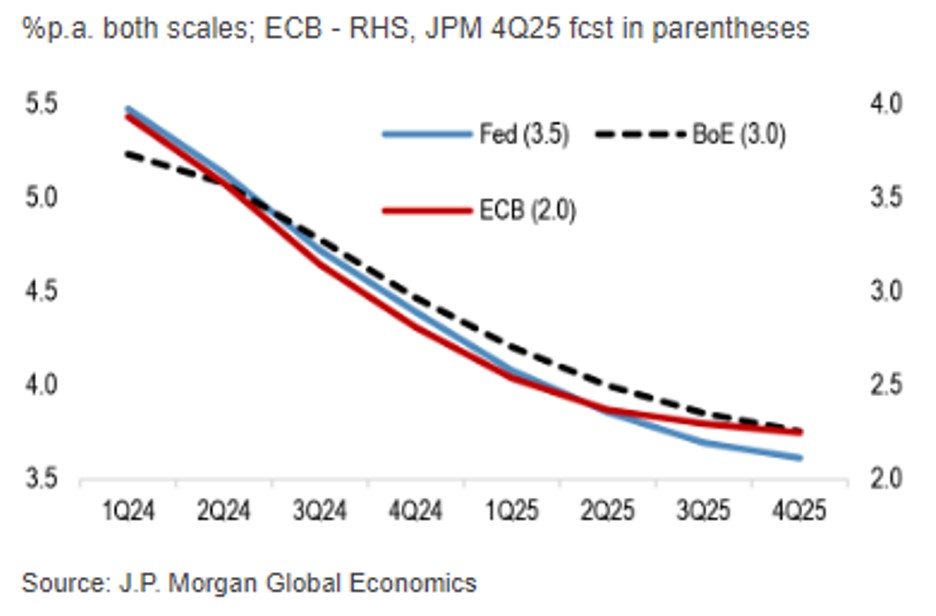

- Sirovine i robe su povijesno generirale pozitivne prinose prilikom prvog smanjenja FED-a (Slika 2).

Sirovine i robe su obično jačale u šest mjeseci prije početka ciklusa rezanja Fed-a (+3% u prosjeku), a većina tih dobitaka dolazi između 6 mjeseci i 3 mjeseca prije početnog smanjenja, razdoblja u kojem se trenutačno nalazimo ako će, prema očekivanjima, FED započeti svoj ciklus rezanja u lipnju.

Slika 2.: Kumulativni povrat Bloomberg Commodity ER indeksa prilikom prvog smanjenja FED-a u zadnjih pet ciklusa

2. Nakon početnog smanjenja FED-a, sirovine i robe su u prosjeku porasle za 4% u sljedećih devet mjeseci. Gledajući devet mjeseci od prvog smanjenja FED-a, Bloomberg Commodity ER indeks porastao je u tri od zadnjih pet ciklusa, bilježeći prosječni povrat od 4% i srednji povrat od 8% (slika 2).

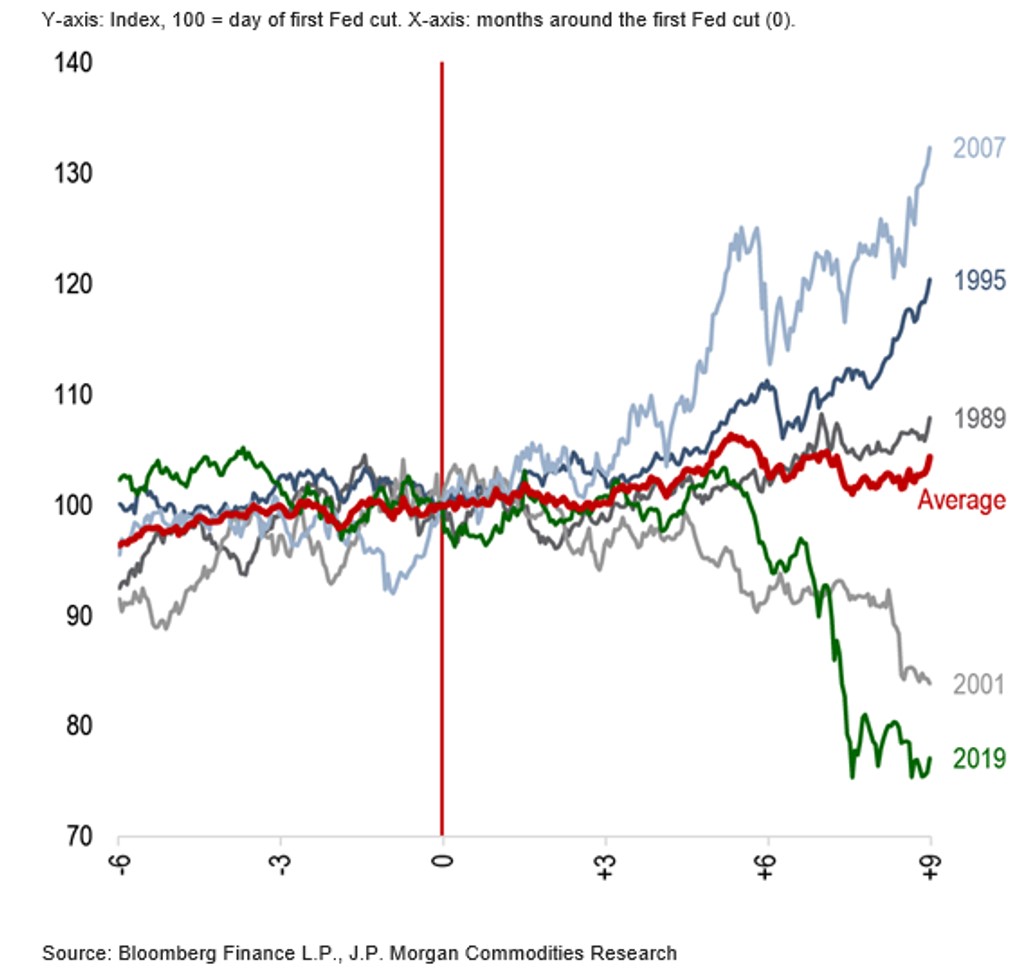

3. Jedini ciklus rezanja kamatnih stopa koji nije bio popraćen recesijom je onaj iz 1995. godine. Prilikom tog soft landinga Bloomberg Commodity ER indeks porastao je za 20% u devet mjeseci (drugi najveći porast u uzorku od pet ciklusa) nakon početnog smanjenja stope u srpnju 1995. Ako pak pogledamo soft landing iz 2001. godine, sirovine i robe bile su prilično teško pogođene, s padom Bloomberg Commodity ER indeksa od 16% u devet mjeseci nakon početnog smanjenja stope u siječnju 2001. (Slika 3.)

Slika 3.: Izvedba Bloombergovog Commodity ER indeksa oko prvog smanjenja u zadnjih pet FED-ovih ciklusa

4. Vrijeme i vanjski čimbenici važni su kod hard landing(s)a. Poruka je na sličan način mješovita u odnosu na povijesne hard landing(s)e. Najsnažniji porast u uzorku od 5 ciklusa je zapravo došao u devet mjeseci nakon početnog smanjenja stope u rujnu 2007. Dok su sirovine i robe kasnije tijekom 2008. godine na kraju izbrisale te dobitke , kineski protuciklički poticaji pokazali su se izuzetno moćnim za tržišta sirovina i roba, što je dovelo do početnog porasta u cijenama unatoč rastućim rascjepima globalne financijske krize. Slično tome, sirovine i robe su dobro funkcionirale prije recesije u SAD-u 1990. godine sa Zaljevskim ratom, koji je zapravo poslao cijene nafte u (pre)veliki porast, dodajući još veći rast izvan vremenskog horizonta naše analize. Najopasniji ciklus u uzorku je onaj iz 2019. godine, budući da je početak obustave rada zbog COVID-a početkom 2020. doveo do kapitulacije u čitavom spektru, što je pak dovelo do pada Bloomberg Commodity ER indeksa od 23% devet mjeseci nakon početnog smanjenja FED-a krajem srpnja 2019. godine.

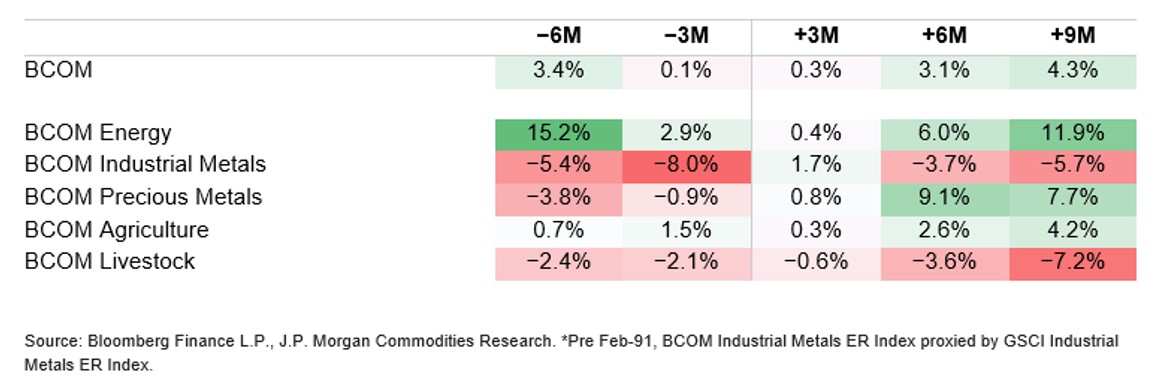

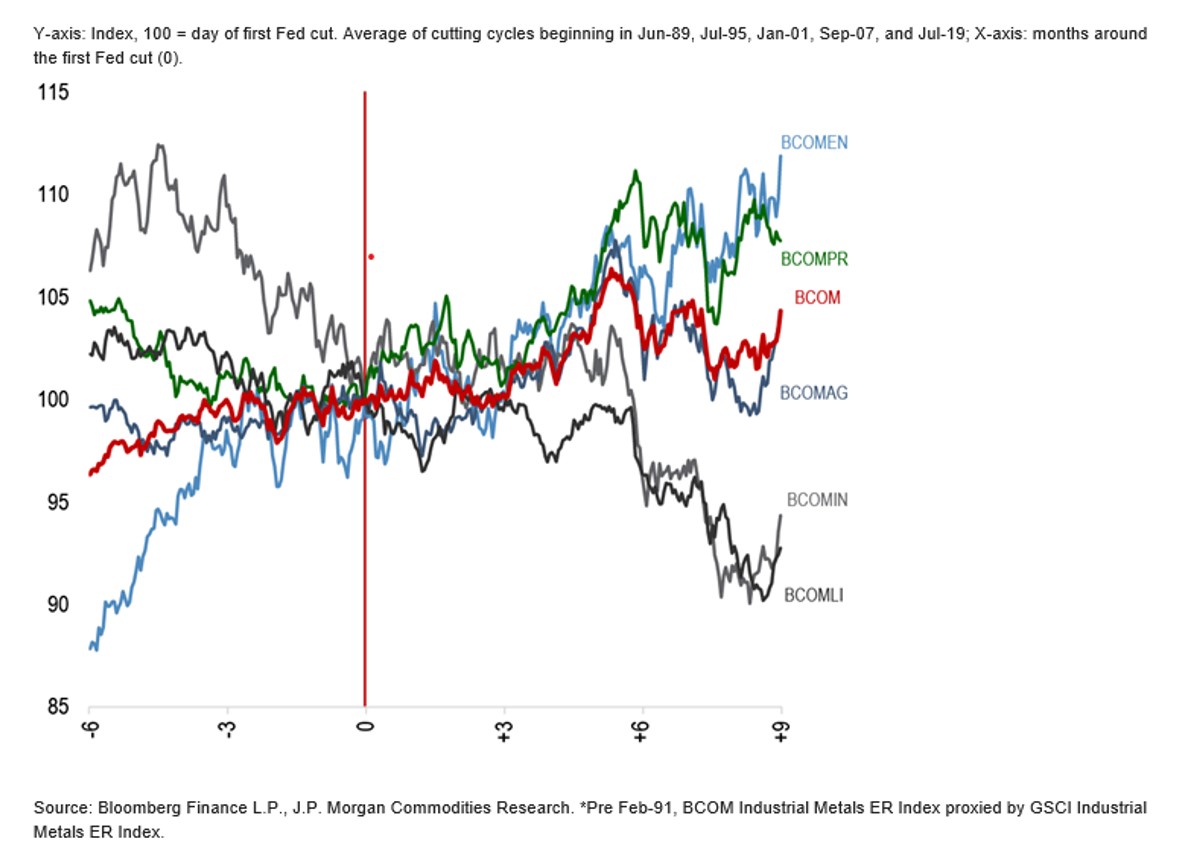

5. Po sektorima, energija i plemeniti metali pokazali su najveće prinose nakon početnih rezova FED-a (Slika 4. i Slika 5.) Gledajući po podindeksima sirovina i roba u prosjeku BCOM Energy ER indeks porastao je za 12% u devet mjeseci nakon početnog smanjenja FED-a, dok je BCOM Precious Metals ER indeks porastao za 8%. Energetika je također pokazala relativno snažnu prosječnu izvedbu na početku početnog rezanja, ostvarujući u prosjeku prinose od 15% tijekom posljednjih pet ciklusa. Slična se situacija čini vjerojatnom i ovaj put, s obzirom na poboljšanje globalne ekonomije i znakove zaoštravanja tržišta sredinom godine. BCOM Precious Metals ER indeks jedini je veliki podindeks koji je ostvario pozitivne povrate tijekom devet mjeseci nakon svih pet zadnjih početnih smanjenja FED-a. S obzirom na pojavu snažnijeg odnosa između cijena zlata i 10-ogodišnjih realnih prinosa u SAD-u od sredine 2000.-ih, noviji ciklusi rezanja FED-a pokazali su se još snažnijim za plemenite metale, štiteći slabiju izvedbu ostalih sirovina i roba.

Slika 4.: Kumulativni prosječni prinos Bloomberg Commodity ER indeksa i podindeksa oko prvog FED-ovog rezanja u zadnjih pet ciklusa

Slika 5.: Prosječna izvedba Bloomberg Commodity ER indeksa i podindeksa oko prvog FED-ovog rezanja u zadnjih pet ciklusa

Uzevši u obzir prethodne cikluse i kretanja izdavajamo naš InterCapital Commodity Strategy fond čija je imovina izložena tržištu sirovina i roba.

InterCapital Asset Management upravlja cijelom paletom različitih vrsta fondova. Pronađite fond koji najbolje odgovara Vašoj osobnoj sklonosti prema riziku i započnite investirati odmah pomoću naše MyCapital aplikacije koja Vam omogućuje samostalno investiranje u nagrađivane fondove InterCapital Asset Managementa, po vašem izboru. Aktivnim pristupom upravljanju vlastitim financijama možete izvući maksimum iz svih tržišnih okolnosti, a ukoliko niste sigurni kako investirati – zatražite investicijski savjet u aplikaciji ili se konzultirajte s Vašim osobnim investicijskim timom putem besplatnog 1-na-1 online sastanka.

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama.

Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: www.icam.hr/investicijski-fondovi gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku.

Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude.

Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama.

Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.

PRIJAVITE SE NA NEWSLETTER send