Koja strategija je “bolja”?

U svijetu investiranja odabir prave strategije može biti ključan za maksimiziranje vašeg povrata na ulaganje. Dvije često korištene metode su jednokratno ulaganje (poznato kao “lump sum investment”) i mjesečno ulaganje (poznato i kao “dollar-cost averaging”).

U ovom blogu razmotrit ćemo prednosti i nedostatke oba pristupa kako bismo vam pomogli u donošenju odluke. No, odmah na početku, važno je naglasiti da ne postoji univerzalno ispravan odgovor!

Odluka o strategiji ovisit će o vašim financijskim ciljevima, toleranciji na rizik i vremenskom okviru koji imate na raspolaganju za ulaganje.

Što je jednokratno ulaganje?

Jednokratno ulaganje, kako samo ime sugerira, predstavlja strategiju u kojoj investitor ulaže cjelokupni iznos u odabrani investicijski proizvod, odjednom. Ova metoda često privlači one koji raspolažu većom svotom novca, bilo da je riječ o nekom nasljedstvu, bonusu na poslu ili nečem sličnom. Daj bože svima! 🙂

Ovaj pristup može biti atraktivan za one koji žele brzo iskoristiti povoljne prilike na tržištu ili vjeruju da je njihov odabrani investicijski proizvod trenutno podcijenjen, odnosno vjeruju da će njegova vrijednost uskoro rasti. To se, naravno, može ostvariti – uložili ste cijeli iznos, tržište je raslo, vrijednost ulaganje je skočila i dobro ste zaradili.

No, može se dogoditi i obrnuto. Krivo ste procijenili što će se dalje dogoditi, tržište je otišlo dolje, vrijednost ulaganja je naglo pala i izgubljen je veliki dio uloženih sredstava.

Pitanje je jeste li spremni na takav financijski rollercoaster?

Prednosti jednokratnog ulaganja

Glavna prednost ovog pristupa je potencijal za veći povrat ako tržište raste tijekom vremena.

Investirajući veliku sumu novca odmah, imate priliku da cijeli iznos odmah počne generirati povrat. Novac koji samo stoji zapravo vas košta. Čak i ako je vaš novac na štednom računu koji zarađuje 2% kamata, nakon poreza i inflacije bez sumnje gubite novac, u smislu stvarnih povrata.

Jednokratno ulaganje je jednostavno i ne zahtijeva brigu oko daljnjih transakcija – jer daljnjih transakcija nema. Za mnoge ljude analiziranje ulaganja i praćenje svakodnevnih tržišnih fluktuacija može biti poprilično stresan i naporan posao. Ali ako jednom uložite sav svoj novac i pustite ga da radi svoje, sve te brige nestaju.

Naravno, pod pretpostavkom da ste odabrali portfelj koji je u skladu s vašim ciljevima ulaganja i tolerancijom na rizik. Ova prednost „uloži i zaboravi“ metode može se postići i kod drugog pristupa ulaganju (mjesečne uplate) pomoću trajnog naloga, ali o tome ću kasnije.

Nedostaci jednokratnog ulaganja

S obzirom na to da se cijeli iznos ulaže odjednom, postoji veći rizik od gubitka ako tržište ne reagira onako kako ste očekivali – rizik lošeg odabira trenutka za ulaganje.

Drugim riječima, nije se dogodio rast, već ste uložili točno prije pada tržišta.

Iako su se tržišta s vremenom uvijek oporavila od pada, može biti teško sjediti i gledati kako cijeli vaš portfelj automatski pada za 10% ili 20%. Npr. ako ste uložili 200.000 EUR i tržište padne za 10%, odmah ćete imati gubitak od 20.000 EUR, što nije malo.

Ako niste baš disciplinirani ulagatelj, mogli biste u ovom trenutku osjetiti poriv da isplatite svoj novac. To bi moglo biti loše za vaše dugoročne povrate jer ćete na taj način “zaključati” svoj gubitak i zatim gledati kako tržište raste kad se oporavi.

Još jedan od problema jednokratnog ulaganja je taj što nemaju svi hrpu gotovine koja jednostavno leži uokolo. Zapravo, ako tek počinjete od nule, čekanje da se nakupe novčane rezerve za ulaganje moglo bi dovesti do toga da propustite dobru situaciju na tržištu.

Ako su vam potrebni mjeseci ili godine da skupite iznos za ulaganje, zapravo ćete propustiti vrijeme na tržištu, umjesto da ga iskoristite. Umjesto da čekate kako biste dodatno povećali svoj budući jednokratni iznos za ulaganje, mogli biste raspodijeliti taj novac i cijelo vrijeme pomalo ulagati.

Ako nemate veću sumu novca za jednokratno ulaganje, ne brinite – ima načina!

Što je redovito/kontinuirano ulaganje?

Redovita mjesečna ulaganja podrazumijevaju investiranje manjih iznosa novca na redovitoj mjesečnoj/kvartalnoj osnovi.

Ova strategija može smanjiti utjecaj tržišne volatilnosti (naglo kretanje cijena prema gore/dolje) na vaš portfelj. Kako? Tako što se tijekom vremena cijena po kojoj kupujete udjele uprosječuje.

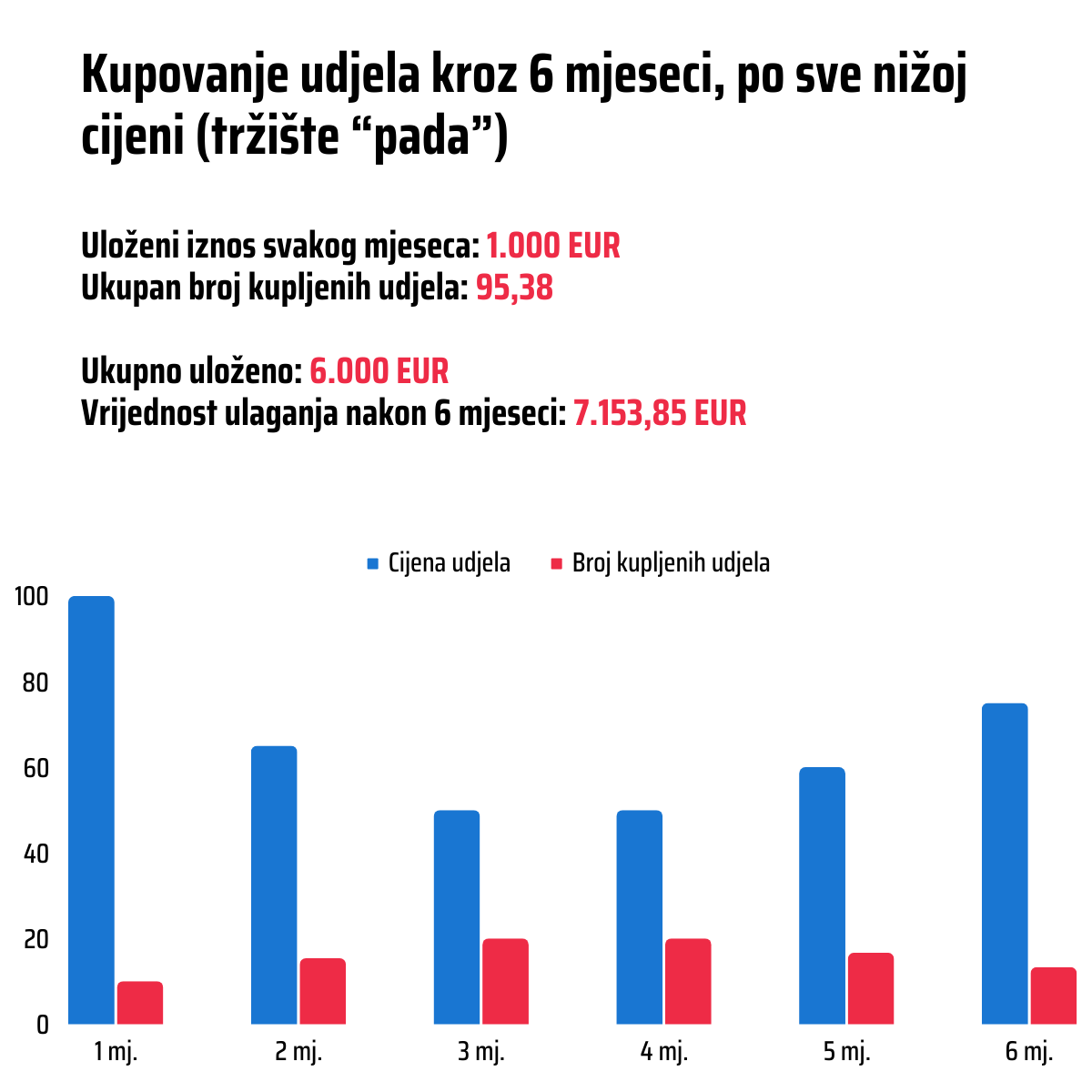

Recimo da ulažete pomoću Geniusa i vaš portfelj ima razinu rizika 6/10. Ulažete 1.000 EUR mjesečno, samo za primjer. Udjele u fondovima iz vašeg portfelja nekad ćete kupiti po višoj cijeni, a nekad po nižoj (kao u primjeru ispod). U duljem roku to se uprosječi.

Prednosti kontinuiranog ulaganja

Kao što sam već navela, redovito ulaganje smanjuje izloženost velikim tržišnim oscilacijama jer ne ovisi o preciznom određivanju trenutka ulaska na tržište.

Možete krenuti kad god želite!

Ideja je jednostavna – bez obzira na tržišne uvjete, redovito ulažete i toga se držite. Kad su cijene visoke automatski kupujete manje udjela, dok u mjesecima s nižim cijenama kupujete više udjela. Ovaj pristup ublažava utjecaj volatilnosti tržišta i pruža stabilnost povrata tijekom vremena.

Osim toga, ovaj pristup ulaganja je fleksibilan jer možete prilagoditi iznos koji ulažete svaki mjesec, ovisno o svojim financijskim okolnostima i mogućnostima. A to je jako važno upravo malom ulagatelju.

Redovito mjesečno ulaganje, uz pomoć trajnog naloga, pomoći će u smanjenju emocionalnog stresa povezanog s pokušajima predviđanja tržišnih kretanja gore/dolje. Usto, potaknut će disciplinu kod investitora.

Mjesečnim uplatama vježbate dosljednost u izvršavanju vaše strategije, izbjegavajući impulzivne odluke koje mogu naštetiti vašoj investiciju koju ste marljivo gradili.

Ako odaberete ovu metodu, zapravo vam je bolje da vrijednost udjela na početku pada.

Zvuči čudno, ali je istina!

Pogledajmo jedan jednostavan scenarij. Pretpostavimo da imamo 6.000 EUR koje želimo investirati, ali osjećamo strah od ulaska na tržište odjednom. Odlučimo podijeliti taj iznos na 6 mjesečnih obroka od po 1.000 EUR.

Na primjer, prvog mjeseca investicija bilježi značajan pad od 35%, drugog mjeseca i dalje je u padu, trećeg mjeseca stagnira, a četvrtog i petog mjeseca blago raste. Na kraju šestomjesečnog razdoblja, ukupna vrijednost je niža za 25% u odnosu na početno ulaganje.

Unatoč tome, mi smo u plusu. Kako je to moguće? Tajna leži u činjenici da pad tržišta pri početku investiranja zapravo odgovara investitoru. To je zbog toga što tijekom pada tržišta kupujemo udjele po nižim cijenama. Kupujemo na sniženju, postavljajući se u povoljniju poziciju za budućnost.

Primjerice, prvog mjeseca s 1.000 EUR možemo kupiti 10 udjela (po cijeni od 100 EUR). Nakon 1. mjeseca, sa istih 1.000 EUR kupujemo 15.4 udjela, zatim nakon 2. i 3. mjeseca kupujemo 20 udjela, četvrtog mjeseca kupujemo 16.7 udjela, a na kraju šestog mjeseca kupujemo 13,33 udjela. Ukupno, posjedujemo 95.4 udjela koji, prema cijeni na kraju šestomjesečnog razdoblja, vrijede 7.153,85 EUR.

Za većinu nas malih ulagatelja ova opcija je jedina moguća, s obzirom na to da nemamo veliku ušteđevinu za jednokratno ulaganje.

Lijepo se vidi da smo discipliniranim mjesečnim ulaganjem iskoristili i tu lošu situaciju na tržištu. Iskoristili smo “popust” koji se nudio i što je cijena bila niža – to smo više udjela uspjeli kupiti. S postepenim oporavkom tržišta zaradili smo više jer smo skupili više udjela.

Strpljenje i disciplina su se isplatili, a nepovoljna situacija na tržištu se pretvorila u dobar bonus. Mi smo u plusu iako je tržište u globalu pokazalo pad.

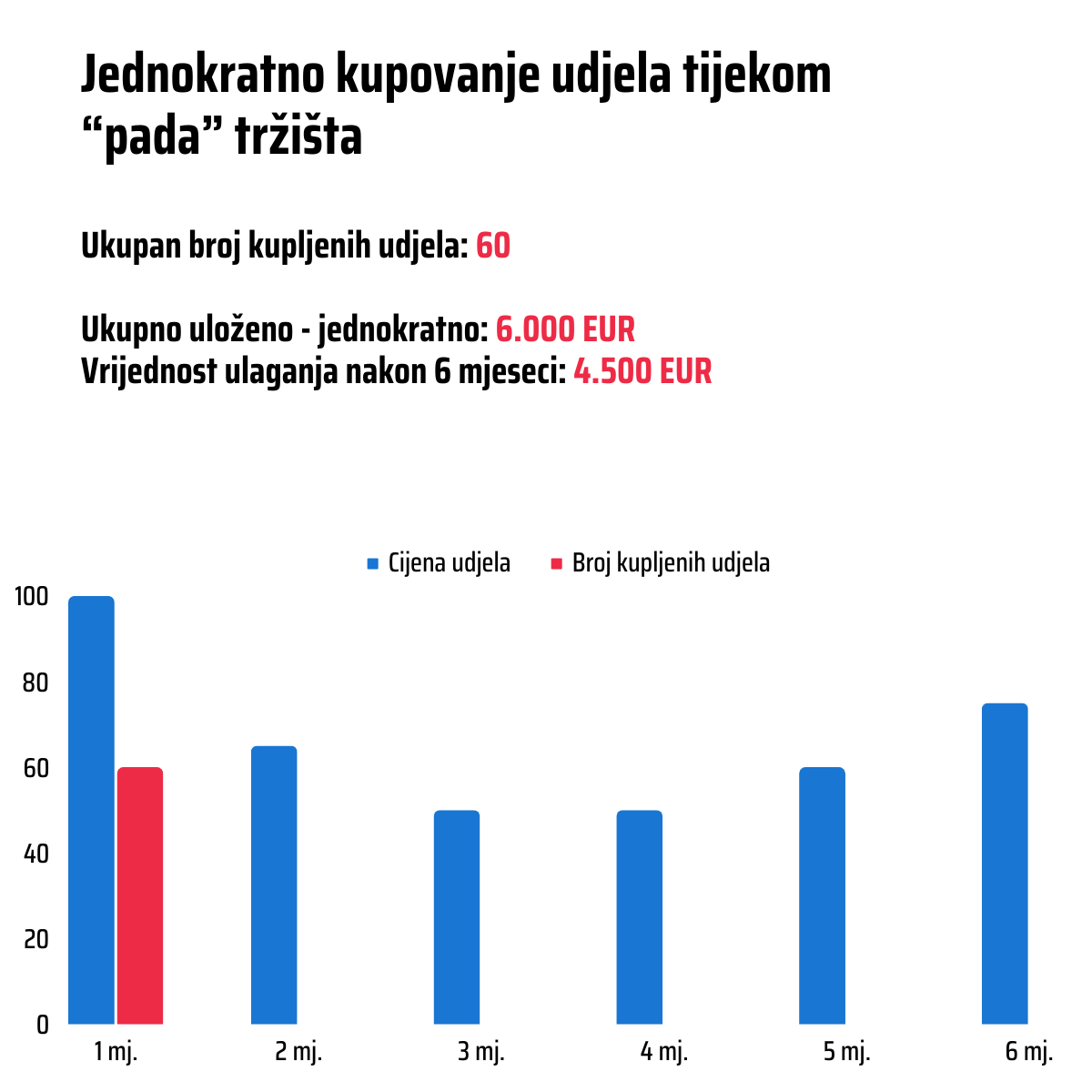

No, što bi bilo da smo tih ukupnih 6.000 EUR uložili odmah, jednokratno? Koliko bismo imali nakon 6 mjeseci?

Da smo u istu situaciju na tržištu ušli jednokratnom uplatom i nakon 6 mjeseci odlučili sve prodati – izgubili bismo novac. Cijena udjela je na početku bila 100 i za naš novac smo kupili 60 udjela. Na kraju ulaganja cijena udjela je završila na 75 i po njoj smo prodali.

Uložili smo 6.000 EUR odmah, a na kraju završili s 4.500 EUR. Nepovoljna situacija na tržištu nam je zaista ispala nepovoljna. Vrlo se jasno vidi da ove dvije strategije imaju različit rezultat, različit cilj i ovise o tržištu.

Nedostaci kontinuiranog ulaganja

Ako tržište neprekidno raste, prosječna cijena kupnje kroz ovu metodu može biti viša nego kod jednokratnog ulaganja, što rezultira manjim ukupnim povratom.

Bez obzira na to, možemo zaključiti da je metoda “svaki mjesec pomalo” učinkovita strategija za smanjenje početnog rizika pri investiranju i pružanje šanse malim ulagateljima da uopće sudjeluju na tržištu.

Mjesečno ulaganje nekim ulagateljima može biti izazov zbog te discipline redovitog uplaćivanja. Investitori mogu osjetiti izazov u pridržavanju unaprijed određenog rasporeda ulaganja, posebno tijekom razdoblja tržišne nesigurnosti, ali zato je najbolja opcija trajni nalog.

Evo kako vam trajni nalog olakšava ulaganje – link na blog.

Zaključak

U konačnici, odabir između jednokratnog i kontinuiranog mjesečnog ulaganja ovisi o vašim financijskim ciljevima/preferencijama i okolnostima u kojima se nalazite. Ne postoji univerzalni pristup koji odgovara svima, ali imate izbor.

Jednokratno ulaganje može biti optimalno ako imate raspoloživu značajniju svotu novca i vjerujete da možete precizno odabrati povoljan trenutak za ulazak na tržište. Međutim, ova strategija nosi veći rizik od kratkoročnih fluktuacija tržišta.

Kontinuirano ulaganje (npr. mjesečno) često smanjuje izloženost riziku, omogućavajući vam lakše ulaganje tijekom vremena, bez potrebe za preciznim određivanjem “pravog” trenutka, bez potrebe za velikim iznosima i na taj način smanjuje stres kod ulaganja.

Važno je naglasiti da Genius u svojim portfeljima kombinira različite vrste imovine, poput dionica, obveznica i drugih financijskih instrumenata. Ova široka diverzifikacija ima ključnu ulogu u ublažavanju utjecaja tržišnih oscilacija koje su glavni izazov oba pristupa.

Bilo da preferirate jednokratno ili kontinuirano ulaganje, Genius vam drži leđa.

Ovaj blog je promidžbeni sadržaj, pripremljen u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENT d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama.

Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika, možete pronaći na web stranici: www.icam.hr/investicijski-fondovi gdje su dostupni i Prospekt i Ključne informacije za ulagatelje svakog fonda na hrvatskom jeziku.

Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude.

Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama.

Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na blogu iznesene stavove.